No universo das transações comerciais, a contestação de pagamento é um termo que gera preocupação para as empresas. Uma pesquisa da Adyen apontou que cerca de 43% dos brasileiros foram vítimas de golpes no ano passado, incluindo os de cartões de crédito.

Diante desse cenário, o processo de chargeback entra em ação. Afinal, ele é utilizado quando um cliente precisa questionar a legitimidade ou a validade de uma transação financeira.

Neste artigo, vamos explicar o que acontece quando um pagamento é contestado e como as empresas podem lidar eficazmente com esse processo. Continue lendo!

Navegue pelo conteúdo

O que é contestação do pagamento?

Uma contestação de pagamento ocorre quando o cliente não reconhece uma transação financeira realizada e solicita a devolução do valor.

Também conhecida como processo de chargeback, ela geralmente ocorre por fraudes ou quando há contestação da qualidade do produto (ou serviço recebido) em relação ao que foi prometido.

Vale ressaltar que, existe contestação de boleto e contestação Pix, porém, a contestação de compra no cartão de crédito concentra a maior parte dos casos.

Qual a diferença entre contestação de pagamento, estorno e reembolso?

Seja por motivos relacionados à segurança, qualidade ou mesmo por questões financeiras, o processo de contestação de pagamento pode acarretar desafios significativos para ambas as partes envolvidas.

Para entender melhor, é necessário saber quais as diferenças entre termos semelhantes, como: contestação bancária, estorno e reembolso.

- Contestação de pagamento (Chargeback): é o processo formal de contestar pagamento junto à operadora do cartão de crédito ou débito. É aberta pelo banco emissor mediante à reclamação do titular do cartão;

- Solicitação de estorno: refere-se ao pedido de reversão de uma transação financeira. É realizada pelo estabelecimento comercial ou pelo banco emissor do cartão, em resposta a uma contestação de pagamento válida feita pelo cliente. O estorno pode ser total ou parcial, e costuma ocorrer após a investigação da contestação;

- Reembolso: é o retorno do valor pago pelo cliente diretamente pelo comerciante ou prestador de serviços em resposta a uma solicitação de reembolso. Geralmente, o reembolso ocorre quando o cliente não está satisfeito com o produto ou serviço, e solicita o retorno do valor pago.

Quais são os tipos de transação contestada?

Existem vários tipos de contestação, cada um representando diferentes situações em que o cliente solicita o estorno ou revisão do valor da transação.

Entendê-las é importante tanto para consumidores, que desejam proteger seus direitos, quanto para comerciantes, que precisam se preparar para lidar com esses cenários de maneira adequada.

Veja abaixo alguns tipos comuns de transação contestada:

1. Autofraude

Este tipo de contestação ocorre quando o cliente afirma que a transação foi feita sem seu conhecimento ou consentimento, mas foi realizada pelo próprio titular do cartão.

Isso pode acontecer por diversos motivos. Alguns exemplos são: arrependimento da compra, tentativa de obter um reembolso fácil ou simplesmente para evitar o pagamento.

2. Fraude amiga ou amigável

Também conhecida como “Chargeback Friendly Fraud“, ocorre quando o cliente intencionalmente solicita um estorno de uma transação legítima.

Apesar de ser semelhante à Auto Fraude, a Fraude Amigável normalmente acontece por falta de informação do cliente. É comum a confusão na hora de conciliar as finanças ou até mesmo por utilizar cartão de terceiros, geralmente pessoas próximas do titular do cartão.

Isso pode ser resultado de um membro da família, colega de trabalho ou outra pessoa próxima que fez a transação sem permissão.

3. Fraude deliberada

A fraude deliberada acontece quando uma compra é realizada por meio do roubo de dados do verdadeiro portador, que se torna uma vítima.

Nesse cenário, o fraudador rouba os dados e os utiliza para realizar compras online. Quando o titular percebe o erro na sua fatura, ele contesta a compra e solicita a devolução diretamente do banco emissor do cartão.

4. Desacordo comercial

Refere-se a uma situação em que o cliente não está satisfeito com o produto ou serviço recebido e não conseguiu resolver o problema diretamente com o comerciante.

Em vez disso, ele contesta a transação com a instituição financeira.

5. Erro de processamento

Esse tipo de contestação ocorre devido a um erro no processamento da transação por parte do comerciante, do emissor do cartão ou de outras partes envolvidas no processo de pagamento.

Isso pode incluir cobranças duplicadas, transações processadas com valor incorreto ou falhas de comunicação entre os sistemas de pagamento.

Como funciona a contestação de compra no cartão?

Entender como funciona uma contestação de pagamento é fundamental para o cliente e para o negócio. Afinal, envolve responsabilidades e prazos específicos para ambas as partes.

Desde entender quem deve pagar até saber o prazo certo para contestar a transação, explorar esses detalhes pode fazer toda a diferença na resolução de uma transação.

Confira abaixo respostas para dúvidas muito comuns sobre essa temática:

Quem paga uma compra contestada?

Afinal, quando uma compra é contestada, quem paga? O custo da contestação de pagamento pode variar dependendo das políticas da instituição financeira, do tipo de transação e da natureza da disputa.

Em alguns casos, o estabelecimento comercial pode ser responsável por arcar com os custos associados a uma fatura contestada.

Isso ocorre especialmente se na consulta da transação contestada ela for considerada legítima, devido a falhas no serviço prestado ou a fraudes.

No entanto, se a contestação for considerada inválida ou se o estabelecimento puder comprovar a legitimidade da transação, os custos podem ser absorvidos pelo cliente ou pela instituição financeira.

Qual é o prazo de contestação no cartão de crédito?

O prazo para contestação de pagamento pode variar dependendo da bandeira do cartão de crédito e da natureza da disputa.

No mercado, o comum é que a contestação de fatura seja feita em até 120 dias a partir da data de compra.

Porém, depende do motivo da disputa e da situação em que o cliente está passando. Erros de processamento no pagamento ou autorização tem prazos menores, por exemplo.

É importante que os clientes contestem as transações dentro do prazo estabelecido para garantir que suas reclamações sejam consideradas válidas e processadas.

Após o prazo estabelecido, o cliente terá que resolver a situação diretamente com o estabelecimento comercial, que irá consultar a transação contestada e orientar os próximos passos.

Contestar compra é crime?

Não, contestar uma compra não é crime. No entanto, é preciso ter um motivo legítimo para a contestação.

Caso seja uma tentativa de fraudar o sistema, como forjar um golpe ou contestar um produto recebido corretamente, poderá configurar crime de estelionato ou fraude contra o sistema financeiro.

Como evitar contestação de compras no cartão de crédito?

O pagamento contestado pode afetar os negócios de diversas maneiras, especialmente se não for gerenciado adequadamente.

Ao implementar medidas preventivas de forma consistente, a empresa saberá como evitar chargeback e irá proporcionar uma experiência positiva aos clientes.

Afinal, lembre-se que muitas empresas sofrem por não conseguir recuperação do valor contestado.

Portanto, é preciso adotar as seguintes práticas para evitar a contestação de compras no cartão de crédito:

Utilize um sistema antifraude

Implemente sistemas antifraude que sejam adequados ao tamanho e à natureza do negócio.

Isso pode incluir o uso de sistemas de detecção de anomalias, análise de comportamento de compra, verificação de autenticidade de documentos e até mesmo integração com serviços especializados em prevenção de fraudes.

Mantenha-se atualizado sobre as últimas tendências e técnicas de fraude. Dessa forma, há como ajustar as estratégias para acompanhar as mudanças no cenário de ameaças.

Ofereça meios de pagamento seguros

Escolha fornecedores de serviços de pagamento confiáveis e respeitados. Eles devem oferecer tecnologias avançadas de segurança, como tokenização de cartões, criptografia SSL e prevenção de fraudes em tempo real.

Considere a adoção de soluções de pagamento que usam autenticação multifator, como o Asaas. Assim, há como realizar transações online com uma camada adicional de proteção contra fraudes.

Aplique o aviso de recebimento do produto

Utilize serviços de entrega que ofereçam opções de confirmação, como aviso de recebimento ou assinatura na entrega.

Isso ajuda a comprovar que o produto foi entregue com sucesso ao destinatário, reduzindo a probabilidade de contestações relacionadas à entrega.

Mantenha contato com o cliente

Mantenha canais de comunicação abertos e acessíveis para os clientes entrarem em contato em caso de dúvidas, problemas ou solicitações de suporte.

Responda prontamente às consultas dos consumidores e esteja preparado para resolver qualquer problema de forma rápida e eficaz. Assim, há como demonstrar comprometimento com a satisfação do cliente e construir confiança na relação comercial.

Conte com o Asaas para evitar chargebacks

O Asaas oferece uma conta digital completa com diversos recursos para uma gestão de pagamentos segura. Assim, há como evitar problemas como contestação de pagamentos e inadimplência financeira.

Confira quais são os principais benefícios do Asaas para evitar chargeback:

- Régua de cobrança multicanal: o cliente recebe lembretes automáticos por e-mail, SMS e WhatsApp sobre o pagamento, antes e depois do vencimento. Isso diminui esquecimentos e evita alegações de desconhecimento da cobrança;

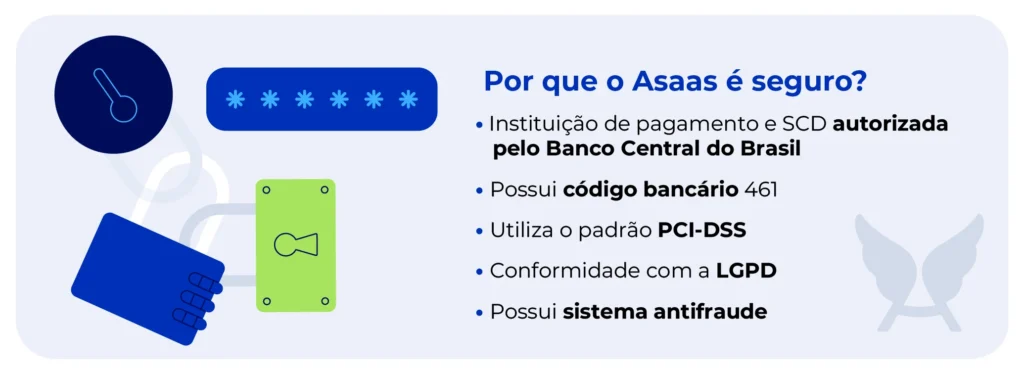

- Maior segurança: o Asaas utiliza o padrão PCI-DSS, além de possuir recursos como tokenização e sistema de autenticação multifator, garantindo segurança nas transações;

- Integração facilitada com API de pagamentos Asaas: possibilidade de integrações entre sistemas para ter dados da compra e do cliente já preenchidos de forma automática, evitando erros manuais e facilitando o controle de pagamentos. Além disso, conta com checkout transparente e One Click Buy.

Agora que você já sabe tudo sobre o que é transação contestada e quer aumentar a segurança de pagamentos no seu negócio, abra sua conta digital Asaas agora mesmo

Se uma cobrança for contestada pelo meu cliente enquanto há um processo de estorno total correndo para o mesmo título, o que vai acontecer?

Olá, Gabriel

Caso o estorno total da transação seja processado antes da abertura do processo de chargeback, a contestação será considerada inválida, uma vez que não há valor a ser disputado. Por outro lado, se o chargeback for registrado após a efetivação do estorno, a disputa tende a ser julgada procedente em favor do estabelecimento, considerando que a devolução dos valores ao portador já foi devidamente concluída.

um cliente entrou em contato c/ minha empresa para fazer orçamento de alguns itens e aprovou os valores. pediu um link para pagto e lhe foi enviado. somente liberei os itens qdo o pagamento passou pelo sistema de segurança~da operadora do cartão e pelo sistema de segurança da maquininha. depois de 10 dias , recebi uma msg informando que a venda seria fraudulenta e que eu deveria fazer minha defesa para ser analisada. caso a analise me for desfavoravel eu teria que devolver os valores creditados e perder os itens que vendi, enfim , meu comercio amargaria todo o prejuizo , e as operadoras que , aprovaram , analisaram ,liberaram e depositaram os valores seriam totalmente isentas de qualquer responsabilidade. é justo ?????????????? como proceder ???

Olá, Victor

Cada empresa/bandeira tem seu próprio critério para as disputas, pensando nisso, preparamos um guia prático para contestar chargebacks, leia, pois ele pode te ajudar nessa disputa: https://blog.asaas.com/material/guia-pratico-para-contestar-chargebacks/

tenho um cartão ELO que uso pouco ,moro e Recife mas recentemente vi um cartão elo 3 compras em São Paulo feitas em 12 prestações que já estavam pagas 7 faltavam 5 para completar 12.fui contestar e a menina do banco disse que não podia só poderia com 120 dias só poderia com 120 dias no máximo valores de 29outra de quarenta e outra de 80 e pouco então eu deveria deixar me roubar. que devo fazer?

Olá, Maria

É necessário entrar em contato com o banco emissor do cartão, somente eles conseguem visualizar a cobrança e propor ações para solução. Cada instituição obedece regras e regulamentos internos, além das exigidas por lei.

Ao contestar o cartão fica bloqueado?

um cliente veio passar o cartão dividido em 10x , mais por algum motivo não foi dividido , e ele vai fazer a contestação , e disse que vinha passar novamente o cartão , mesmo assim eu posso ficar prejudicado de alguma forma? minha conta , meu nome , etc?