Em um cenário financeiro dinâmico, onde as transações digitais crescem cada vez mais, as empresas precisam ter estratégias eficazes para lidar com o processo de chargeback.

Afinal, a contestação de pagamento pode ocorrer por diversos motivos, como fraude ou insatisfação com o produto. Por isso, entender como funciona a disputa e como evitá-la é importante evitar prejuízos, além de proteger a reputação da empresa.

Neste artigo, saiba como funciona o processo de chargeback, como ele ocorre na prática e quais medidas podem ser adotadas para evitá-lo!

Navegue pelo conteúdo

O que é um processo de chargeback?

Chargebacks são procedimentos em que um titular de cartão faz a contestação de pagamento diretamente com a instituição financeira emissora do cartão.

Quando um processo de chargeback é iniciado, a instituição financeira investiga a contestação. Assim, inicia-se a disputa de chargeback. Se considerada válida, a transação é revertida, restituindo o valor ao titular do cartão.

Isso pode ocorrer por diversos motivos, como:

- Transações não reconhecidas;

- Produtos ou serviços não entregues conforme o esperado;

- Cobranças indevidas;

- Casos de fraude ou golpes no cartão.

Embora os chargebacks sejam uma ferramenta importante para proteger os consumidores contra transações injustas, eles também podem representar desafios para os comerciantes.

Chargeback é crime?

Não, o chargeback não é crime. É direito do consumidor garantido pelas bandeiras de cartão e instituições financeiras poder contestar cobranças indevidas, transações fraudulentas ou problemas com produtos e serviços.

Contudo, usar o chargeback de forma indevida, de forma intencional, pode configurar crime. Por exemplo, quando o cliente recebe o produto ou serviço, mas ainda assim solicita o estorno sem motivo válido. Nesse caso, pode ser considerado fraude ou estelionato.

Como funciona o processo de chargeback?

O processo de chargeback funciona como uma disputa formal iniciada pelo titular de um cartão junto à operadora do cartão utilizado. O principal objetivo é solicitar o estorno de alguma transação.

Normalmente, o passo a passo ocorre da seguinte maneira:

- Contestação do pagamento: o consumidor entra em contato com a operadora do cartão para contestar uma cobrança. Por exemplo, ele pode alegar fraude, produto não recebido ou cobrança duplicada;

- Análise da operadora do cartão: a instituição financeira avalia a solicitação e, se considerar válida, inicia o processo de chargeback. Aqui, o valor pode ser estornado temporariamente ao cliente;

- Notificação ao adquirente: o adquirente (empresa que processa o pagamento) é notificado e comunica a empresa sobre a disputa;

- Apresentação de defesa: a empresa pode apresentar comprovantes da venda (nota fiscal, comprovante de entrega, contrato, etc.) para tentar reverter o chargeback;

- Decisão final da contestação: a instituição financeira faz a decisão com base nas evidências. Se a disputa persistir, a bandeira do cartão atua como árbitra final para decidir se o valor será revertido à empresa ou mantido com o cliente.

Vale ressaltar que, esse processo pode levar algumas semanas. O resultado dependerá da documentação apresentada e das regras de cada bandeira de cartão.

Quem paga o chargeback?

Ainda existem muitas dúvidas sobre quem fica com o prejuízo do chargeback. Afinal, o processo possui diversas partes envolvidas.

No geral, quem arca com o prejuízo é a empresa. Contudo, isso irá depender de como a disputa irá terminar.

Por exemplo, se o chargeback for aceito e o cliente vencer, o valor da transação é estornado ao cliente. A empresa perde o valor da venda e ainda pode ter que arcar com taxas administrativas cobradas pelo adquirente

Caso a empresa vença a disputa, o chargeback é revertido, e o valor volta a ser da empresa. Portanto, o cliente não recebe o estorno (ou, se já tiver recebido, será cobrado novamente pelo banco).

É importante saber que a bandeira e o banco emissor nunca pagam o chargeback com recursos próprios.

Quais são os riscos de chargeback?

Os riscos do chargeback vão além da devolução de uma venda. Afinal, impacta a saúde financeira e a reputação de um negócio.

Segundo a Visa, as fraudes online em 2024 tiveram valor 60% maior que as vendas reais. Portanto, é essencial conhecer os prejuízos que essas ações causam.

Veja abaixo os principais riscos envolvidos em processos de chargeback:

- Perda financeira direta: o valor da venda é estornado ao cliente, e o lojista pode ficar sem o produto e sem o dinheiro;

- Multas de chargeback e tarifas adicionais: algumas credenciadoras cobram taxa de chargeback, mesmo quando a contestação é indevida, aumentando os custos operacionais;

- Bloqueio ou suspensão da conta: empresas que possuem alto índice de chargebacks podem ter pagamentos bloqueados, contas encerradas ou até serem banidas da adquirente;

- Danos à reputação da empresa: excesso de chargebacks pode gerar desconfiança de parceiros, adquirentes e clientes, prejudicando vendas futuras.

Quais são as melhores práticas para redução de chargeback?

Ao adotar uma abordagem estratégica em cada uma dessas áreas de risco, as empresas podem criar uma rede de defesa mais resiliente contra fraudes de cartão de crédito e chargebacks.

Essas práticas não apenas garantem a segurança financeira da empresa, mas também irão contribuir para a construção de uma relação de confiança duradoura com os clientes.

Veja abaixo as melhores práticas de como evitar chargeback:

1. Utilize sistemas antifraude para evitar chargeback

A implementação de sistemas antifraude é o primeiro passo para reduzir o risco de atividades fraudulentas. É crucial escolher soluções adaptáveis e capazes de se ajustar às táticas dos fraudadores, que estão sempre em constante evolução.

Para garantir uma eficácia contínua, invista em sistemas que possam analisar dados em tempo real. Assim, é possível identificar padrões suspeitos e comportamentos não usuais mais rápido.

2. Autenticação multifator

A autenticação multifator (2FA) é uma peça fundamental da segurança digital. Exigir que os clientes autentiquem suas identidades de maneira adicional reduz significativamente o risco de transações fraudulentas.

Incorporar outros métodos avançados de autenticação, como biometria ou autenticação por token, fortalece ainda mais as barreiras contra acessos não autorizados.

3. Tenha um “soft-descriptor” amigável

O soft-descriptor é o texto apresentado junto ao nome do estabelecimento dentro da fatura do cartão de crédito do comprador. Este texto pode ser definido no cadastro da loja ou na requisição de criação de pagamento e pré-autorização.

Para evitar esquecimento por parte do titular do cartão, essa descrição deve ser amigável e evidenciar do que se trata aquela cobrança.

Assim, o consumidor evita confusões ao iniciar o processo de chargeback de uma compra que ele fez, mas não soube identificar dentro da própria fatura.

4. Atualize seu software com frequência

Manter os sistemas e softwares atualizados é uma linha de defesa essencial contra vulnerabilidades. Afinal, manter-se atualizado com as últimas correções de segurança ajuda a proteger contra brechas que podem ser exploradas por fraudadores.

Portanto, implementar uma política proativa de atualizações, com verificações regulares de segurança, é uma prática recomendada para manter a infraestrutura segura.

5. Verificação de identidade em compras de valores altos

Além da autenticação, estabelecer processos de verificação de identidade é crucial, especialmente em transações de valores altos.

O recomendável é incorporar métodos como verificações de identidade baseadas em documentos ou análises biométricas. Assim, há como ter a certeza de que a compra está sendo feita pelo cliente.

6. Políticas de devolução claras ao cliente

Políticas transparentes de devolução e reembolso não apenas reduzem a probabilidade de chargebacks, mas também estabelecem confiança do consumidor. Comunicar claramente os procedimentos de devolução e reembolso ajuda a evitar disputas desnecessárias.

As políticas transparentes também demonstram um compromisso com a satisfação do cliente, sendo essencial para manter uma reputação positiva.

Conte com o Asaas para manter os pagamentos seguros

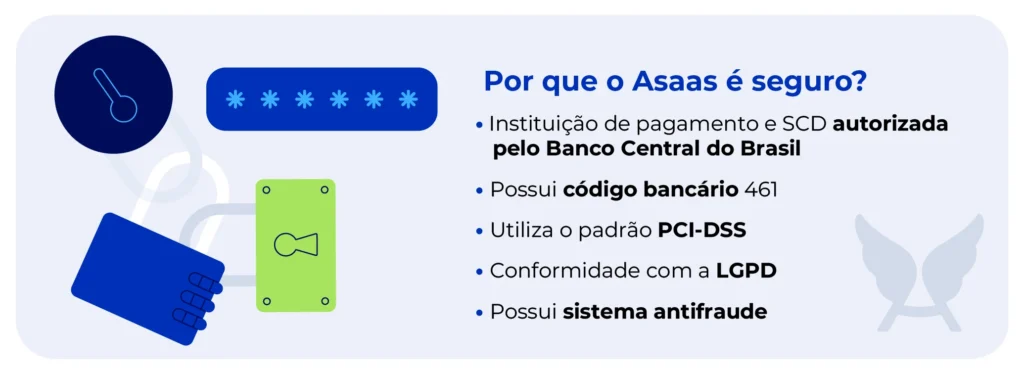

Lidar com disputas de chargeback pode ser desafiador para qualquer negócio. Por isso, contar com uma solução de pagamento segura faz toda a diferença.

O Asaas oferece uma conta digital completa que utiliza sistemas de segurança para manter as operações longe das fraudes financeiras.

A plataforma possui um sistema antifraude gratuito para aumentar as chances de aprovação, e reduzir o risco de golpes e chargeback.

Também é possível disponibilizar diversos meios de pagamento ao cliente, como Pix, boleto e cartão de crédito.

Além disso, a API do Asaas é amiga do desenvolvedor: simples, flexível e modular. Há como conectar o Asaas ao seu site, e-commerce ou sistema financeiro, com possibilidade de checkout transparente, white label, split de pagamento e muitos outros recursos.

Abra sua conta digital Asaas agora mesmo e mantenha suas operações seguras!