Vender com eficiência nunca foi fácil, embora a internet tenha expandido os horizontes para uma grande variedade de mercados. Porém, nos últimos anos, a facilidade digital também apresentou uma série de desafios para os empreendedores.

Por exemplo, todo comerciante que aceita o pagamento por cartão de crédito, em algum momento precisa lidar com o chargeback. Esse é um processo em que o comprador contesta uma transação diretamente com o emissor do cartão.

Infelizmente, nem sempre esse tipo de contestação é legítima e algumas tentativas de fraude podem acontecer. Por isso, neste artigo explicaremos o que é disputa de chargeback e como sua empresa pode lidar com essa situação. Continue lendo!

Navegue pelo conteúdo

O que é chargeback?

O chargeback é um mecanismo de proteção ao consumidor que permite a contestação de pagamento ou cobrança para receber um reembolso, caso considerem que a transação foi fraudulenta ou não autorizada.

Quando o cliente solicita um chargeback, o banco emissor do cartão inicia uma investigação e, se considerar que a reclamação é válida, reverte a cobrança para o vendedor. Caso contrário, inicia-se uma disputa de chargeback.

Ou seja, a disputa de chargeback é o processo de defesa da empresa para contestar a reclamação do cliente e recuperar o valor da transação.

Diferença do chargeback para direito de arrependimento

Segundo o Código de Defesa do Consumidor, o cliente que realiza uma compra online tem direito à devolução do valor pago. Isso ocorre quando ele desiste da contratação nos sete primeiros dias após o recebimento do produto.

“Art. 49. O consumidor pode desistir do contrato, no prazo de 7 dias a contar de sua assinatura ou do ato de recebimento do produto ou serviço, sempre que a contratação de fornecimento de produtos e serviços ocorrer fora do estabelecimento comercial, especialmente por telefone ou em domicílio.

Parágrafo único. Se o consumidor exercitar o direito de arrependimento previsto neste artigo, os valores eventualmente pagos, a qualquer título, durante o prazo de reflexão, serão devolvidos, de imediato, monetariamente atualizados”.

Já no chargeback, por outro lado, a solicitação é feita diretamente ao banco. Ou seja, a contestação de pagamento será solicitada pelo titular do cartão à instituição financeira responsável, seguindo as regras das bandeiras.

E, nesse caso, pode haver uma disputa entre cliente e empresa, a fim de decidir pela devolução do vlaor ou não.

O que acontece quando um cliente contesta uma compra?

De modo geral, quando o consumidor não reconhece a compra, ele faz a contestação. Nesse caso, uma disputa é iniciada, e a instituição financeira do titular do cartão abre uma investigação e o valor da transação é temporariamente reembolsado ao titular.

Se a fraude for validada, o consumidor fica com o reembolso. Porém, o vendedor pode contestar o chargeback caso identifique que o cliente está agindo de má-fé. Este último caso ocorrendo mais comumente em casos de desacordos comerciais, em que a empresa alega enviar um produto em um estado e o cliente discorda.

Apesar de ser uma ação recorrente, é importante lembrar que a solicitação de chargeback pode afetar negativamente sua empresa. Afinal, além de perder o valor da venda, ainda é possível ser multado ou enfrentar outras penalidades, prejudicando o fluxo de caixa empresarial.

Por isso, é importante entender os motivos que levam a uma disputa de chargeback e tomar medidas para evitar esse tipo de situação.

Em quais situações as disputas de chargeback acontecem?

Muitos empreendedores têm dúvidas se todo chargeback é resultado de uma fraude, porém esse não é o caso. Existem diversos motivos para uma contestação de chargeback acontecer.

Embora alguns possam, de fato, ser considerados tentativas de fraude, às vezes um simples esquecimento pode levar o cliente a desconfiar de uma transação identificada na fatura do cartão.

É fundamental compreender esses processos para estabelecer um planejamento estratégico empresarial que consiga contornar essa situação. Por isso, confira quais os principais motivos para o cliente solicitar chargeback são:

Chargeback por desacordo comercial

O desacordo comercial, por exemplo, não é um caso de fraude. Nessa situação, a operadora de crédito ou bandeira do cartão pode considerar o acordo de compra realizado entre cliente (titular do cartão) e o estabelecimento não foi cumprido.

Aqui, configuram situações como produto não entregue, mercadoria recebida com defeito, produto diferente do esperado, serviço realizado fora de hora ou cancelamento prévio da venda, sem estorno gerado pelo banco.

Chargeback por erro de processamento

O erro de processamento é um caso simples, quando o titular do cartão identifica transações duplicadas ou apresentação tardia de uma transação.

Nesse caso, é fácil identificar o erro e a correção de estorno acontece de forma mais rápida — sem grandes impactos para a gestão financeira da empresa.

Pedido de cancelamento da compra

Conforme o nome indica, o pedido de cancelamento da compra acontece quando o portador alega ter pedido o cancelamento da compra, sem que o estabelecimento tenha cumprido com a solicitação.

Chargeback por tentativa de fraude

A fraude, por sua vez, acontece quando o titular do cartão não aprova a compra realizada e fica comprovado que a transação aconteceu decorrente de um extravio, clonagem, furto ou roubo dos dados do cartão de crédito, ou conta do cliente.

Em lojas virtuais, onde o chargeback é mais comum, não é necessário o uso da senha particular para realizar a transação — apenas os dados do cartão. Porém, ainda assim, as bandeiras diferem as fraudes em duas modalidades:

- Fraude amigável: nesse tipo de situação, o consumidor pode ter emprestado o cartão para um conhecido ou familiar, que realizou a compra. Assim, sem identificar a transação, o titular acaba contestando através do chargeback.

- Fraude deliberada: por fim, o chargeback pode acontecer por meio de uma fraude de fato. Isso acontece quando o cliente tem seus dados clonados ou roubados, que são utilizados criminosamente pelos oportunistas.

Quais os riscos do chargeback?

O chargeback não é algo ruim. Ele é feito para garantir a segurança e os direitos do consumidor em transações feitas pelo cartão de crédito. Porém, quando acontece com muita frequência, ele pode ser bastante negativo para os vendedores.

Isso porque pode causar problemas no fluxo de caixa da sua empresa, por exemplo. Quando a contestação é feita por fraude e o pedido já foi enviado, além de perder o valor reembolsado pelo cliente, o vendedor também perde o produto.

Sendo assim, é essencial que seu negócio esteja prevenido para lidar com chargeback — além de possuir um capital de giro para suprir possíveis reembolsos e manter as atividades em andamento.

Como funciona o processo de disputa de chargeback?

O cliente pode realizar um pedido de chargeback em até 120 dias após a transação ter sido realizada e conseguir reembolso imediato.

No caso da compra ser parcelada, o prazo começa a ser contado a partir do pagamento da última parcela, não podendo ultrapassar 540 dias após o processamento da transação. Além disso, esse prazo vale apenas para a situação de desacordo comercial.

Existem muitos fatores que impactam na disputa do chargeback. Afinal, as consequências para uma tentativa de fraude podem ser séries para todos os envolvidos. Confira:

1. Participantes do procedimento

Um dos principais pontos de atenção é compreender quem são todos os que participam do procedimento. Cada uma das partes representa uma etapa para garantir a idoneidade de uma transação ou compra online.

Como o chargeback é uma prática que contesta vendas do cartão, tanto o cliente quanto seu estabelecimento são envolvidos, assim como a instituição financeira que concede crédito e as bandeiras de cartão. Nesse caso, todos os envolvidos são:

- O titular do cartão;

- Emissor do cartão (responsável pelo oferecimento do crédito);

- Bandeiras do cartão de crédito (Amex, Elo, Mastercard, Visa, etc.);

- Adquirentes (instituição de pagamento que processa a transação);

- Subadquirente (instituição de pagamento que habilita um usuário ao recebimento de pagamentos);

- Estabelecimento (sua empresa ou o vendedor, prestador de serviço).

2. Solicitação de chargeback pelo cliente

A primeira etapa do chargeback é feita pelo cliente ou titular do cartão. Ele identifica o problema, constatando que não reconhece aquela compra e comunica ao banco para solicitar o cancelamento da compra.

O banco, então, estabelece um prazo para analisar um ocorrido, mas já reembolsa previamente o consumidor.

3. Análise pelo banco

Em seguida, o banco faz a análise da solicitação, tentando identificar se a compra foi realizada, por quem e se o cliente ou titular do cartão de crédito realmente não foi responsável pela compra.

Se a resposta for positiva, a compra é cancelada e o reembolso para o cliente é formalizado.

4. Contestação pelo vendedor

O vendedor do produto pode escolher aceitar o chargeback ou contestar a solicitação. Para aceitar, ele não precisa fazer nenhuma ação. Porém, no caso de disputa, é necessário um novo processo para comprovar a transação.

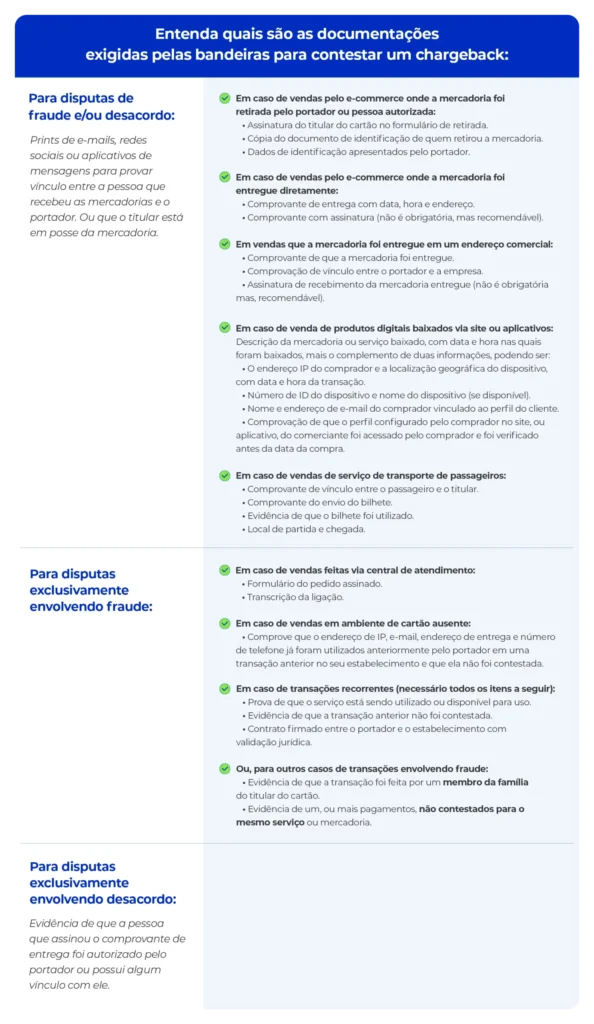

5. Coleta e envio de documentos

Para a disputa de chargeback, o vendedor precisa reunir algumas informações sobre as transações. No geral, elas variam conforme o tipo de contestação feito pelo cliente, porém os mais comuns para serem solicitados são:

- Dados do pedido: como faturas, nota fiscal brasileira, recibos, etc.

- Dados do cliente: como nome, endereço, número celular, e-mail, etc.

- Prova de entrega: documento assinado pelo comprador, como rastreamento de produto, ID de registro do produto, prova de que o cliente recebeu o produto ou que aceitou o serviço prestado.

Por isso, é essencial possuir as informações dos clientes cadastrados, para evitar complicações futuras no momento da disputa.

6. Prazo da disputa de chargeback

O prazo de disputa de chargeback e da resolução podem variar conforme a empresa operadora do cartão de crédito. No geral, os prazos tendem a ficar 24 a 65 dias para as operadoras oferecerem algum tipo de resolução para a contestação.

7. Resolução do chargeback

Enfim, após a contestação, existem apenas duas resoluções possíveis para a disputa de chargeback. Se o vendedor ganhar a disputa, o banco e a operadora do cartão de crédito reconhecerão a transação como legítima e ele manterá os valores da transação.

Caso contrário, o vendedor terá suas provas consideradas insuficientes e os valores permanecem como reembolso do consumidor.

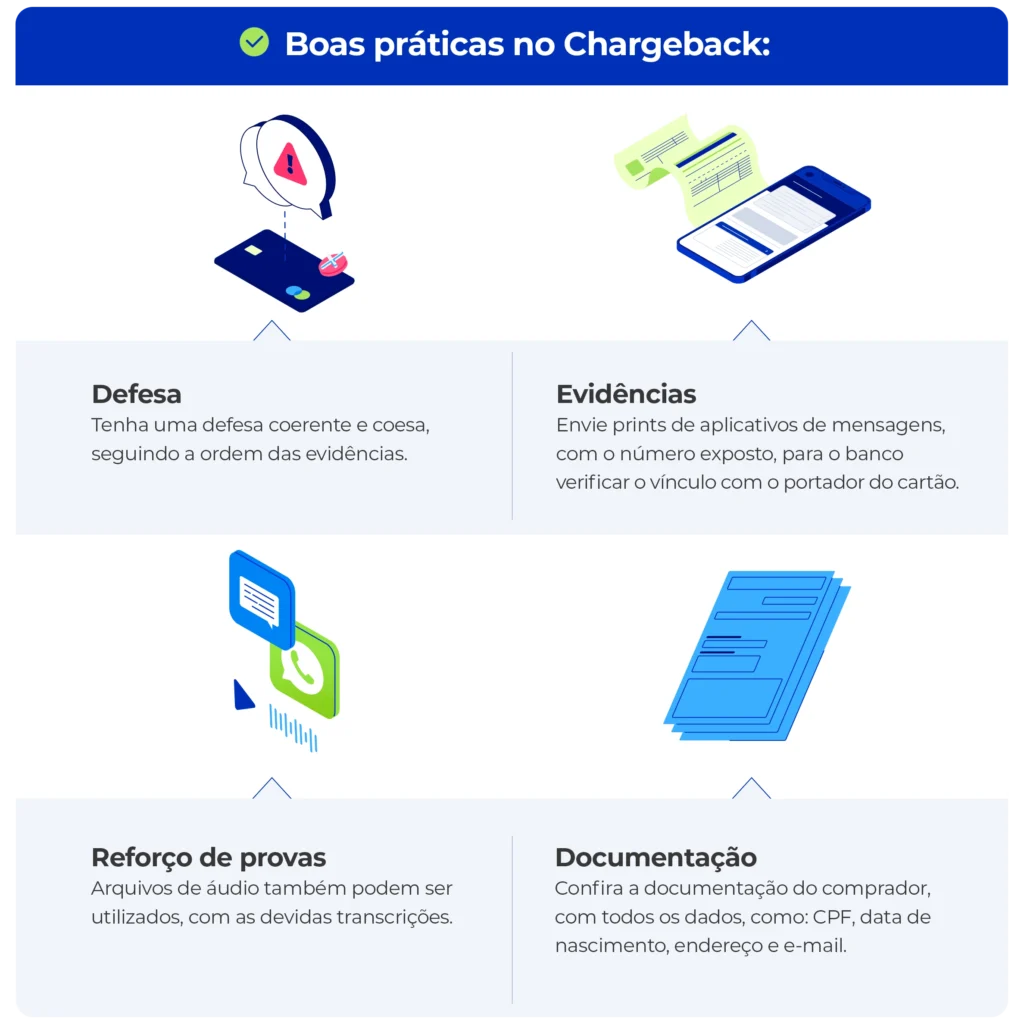

Como preparar a empresa para a disputa de chargeback?

Embora o chargeback seja inevitável, ainda mais no cenário de uma empresa que possui escalabilidade de negócio, é possível preparar sua empresa para esse processo. Além disso, o foco é evitar as tentativas de fraude que envolvem essa prática.

A prevenção é a melhor medida para não ocorrerem situações complicadas envolvendo disputas de chargeback.

Para isso, existem algumas medidas que seu negócio pode tomar a fim de se tornar mais seguro para os clientes, assim como protegido de diversas tentativas de golpe. Confira:

Tenha um sistema antifraude

O sistema antifraude tem se mostrado uma solução bastante necessária para as empresas nos últimos anos.

Segundo um estudo da ClearSale, conhecido como Mapa da Fraude, mostrou que, em no primeiro semestre de 2024, foram registradas mais de 1 milhão de tentativas de fraude.

Um sistema antifraude é desenvolvido com tecnologias que trabalham para blindar lojas virtuais e sites contra fraudes e golpes.

Eles cruzam e analisam dados com informações fornecidas pelo comprador e seus padrões de comportamento — sempre visando identificar movimentações suspeitas.

Seja transparente com os clientes

Uma das melhores práticas para combater situações de chargeback é ser transparente com seus clientes. Mantenha os compradores informados sobre seus produtos e serviços, além de todos os passos entre a efetivação da compra e a entrega.

Com clareza e comunicação direta, você pode evitar frustrações com chargebacks e ainda fidelizar os consumidores com maior facilidade.

Tenha uma boa descrição e avaliação dos produtos

O uso de descrição dos produtos e da avaliação de outros compradores também pode ajudar como prevenção de chargebacks fraudulentos.

Isso acontece porque sua empresa pode conter provas de que o sistema de entregas funciona e os produtos têm a qualidade vendida.

Faça a verificação de dados do consumidor

É sempre importante validar os dados do consumidor antes de realizar a compra. Esse processo precisa ser feito por meio de softwares, que podem ser integrados dentro do seu site para validar o processo de compra.

Um sistema de API de pagamento, por exemplo, pode oferecer mais segurança para sua plataforma de vendas — verificando os dados do cartão e validando as informações.

Também é válido manter um bom cadastramento de clientes, com ferramentas de consulta de crédito, como oferecido pela plataforma do Asaas. Assim, você pode oferecer vendas a prazo com maior tranquilidade.

Use soluções dos Correios

Uma das etapas mais importantes para comprovar sua apelação da disputa é o momento da entrega do produto. Para manter a idoneidade do processo de chargeback, você pode utilizar algumas soluções oferecidas pelos Correios.

Por exemplo, o Aviso de Recebimento (AR) é uma opção de entrega oferecida pelos Correios que informa quando uma mercadoria foi entregue ao cliente. Além disso, existe um recurso no qual a assinatura do recebedor é pega na entrega.

Centralize dados das vendas

Para manter a organização das informações, também é fundamental que sua empresa utilize um sistema de controle de dados das vendas.

Isso é importante para que, no caso de uma disputa de chargeback, você tenha todas as informações necessárias para fazer uma contestação assertiva e manter os valores da venda.

Mantenha o contato com o cliente

A comunicação com seu cliente é a melhor ferramenta para manter o processo de venda claro, organizado e ainda conseguir aumentar o vínculo entre sua empresa e o consumidor.

Por isso, utilize canais oficiais para entrar em contato com o cliente, mapeando através da jornada de compra quais são os momentos ideias para enviar mensagens para verificar as etapas da venda.

Essa função é importante para que o cliente se sinta seguro conforme sua empresa processa a compra e envia o produto para a entrega — evitando que ele peça o estorno por acreditar que o produto não será entregue.

Sistema de mensageria

O Asaas oferece um sistema de mensageria que permite que a empresa se comunique com os clientes através dos principais canais. Assim, você pode entrar em contato para notificações de cobrança e pagamento através de WhatsApp, SMS e e-mail.

Com a régua de cobrança, por exemplo, é possível configurar o envio de lembretes antes, no dia e após o período de vencimento de compras. Isso relembra o cliente da necessidade de pagamento, tornando-o ciente de suas obrigações e evitando a necessidade de contestação.

Utilize um bom gateway de pagamentos

Por fim, uma das melhores maneiras de manter as vendas no seu site seguras é utilizando um gateway de pagamentos.

O gateway de pagamentos é uma tecnologia que permite que transações financeiras sejam realizadas de forma segura e eficiente entre compradores e a sua empresa.

O gateway atua como uma espécie de intermediário entre as partes envolvidas na transação, gerenciando a comunicação e validação dos dados do cartão de crédito ou outras formas de pagamento.

Dessa maneira, o objetivo principal da ferramenta é garantir que as transações sejam confiáveis, evitando fraudes e aumentando a eficiência do processo de pagamento.

Assim, é importante ressaltar que o Asaas possui essa e diversas outras ferramentas para aumentar a segurança das vendas feitas pela sua empresa.

Entendatudo sobre a plataforma de pagamento do Asaas, e como ela pode ser útil para sua empresa! Abra a sua conta digital Asaas e comece agora.

Ola boa tarde . Aonde consigo o documento que comprova que a chargeback pode ser feita ate 540 dias após pagamento da última parcela? Por favor me dê um retorno preciso com urgência. Gratidão

Olá, Luciane

Se você for cliente do Asaas, pode fazer a solicitação através do e-mail: chargeback@asaas.com.br. O prazo depende da bandeira e do motivo da disputa.