As bandeiras de cartão de crédito desempenham um papel fundamental no cenário das transações financeiras. Elas facilitam a realização de pagamentos e compras no mundo inteiro.

Por trás das conveniências oferecidas aos consumidores e comerciantes, existe um sistema complexo que envolve diversas partes interessadas. Afinal, cada uma oferece benefícios exclusivos.

Neste artigo, saiba como funcionam as principais bandeiras de cartão de crédito. Confira seu papel na facilitação das transações, os processos que garantem a segurança das operações e como escolher as melhores opções do mercado.

Navegue pelo conteúdo

O que é bandeira de cartão de crédito?

As bandeiras de cartão de crédito são marcas ou redes de pagamento que facilitam transações financeiras entre comerciantes, consumidores e instituições financeiras.

Elas operam como intermediárias entre o emissor do cartão de crédito (como bancos ou instituições financeiras) e a loja onde a compra é realizada.

As bandeiras são responsáveis por estabelecer as regras e padrões para aceitação do cartão de crédito, processar as transações, além de garantir a segurança e eficiência dos pagamentos.

Existem cartões de crédito sem bandeira?

Sim, existem cartões de crédito que não são vinculados a nenhuma bandeira específica. Esses são conhecidos como cartões “private label” ou cartões de loja, e são emitidos por estabelecimentos comerciais específicos, como lojas de varejo ou redes de supermercados.

Eles geralmente têm aceitação limitada, sendo válidos apenas nos estabelecimentos que os emitem.

Qual a diferença entre bandeira e administradora de cartão de crédito?

Apesar das bandeiras e administradoras serem elementos essenciais no funcionamento dos cartões de crédito, elas desempenham papéis diferentes no processo de pagamento.

Confira uma rápida explicação sobre as diferenças entre essas duas modalidades:

Bandeiras de cartão de crédito

As bandeiras de cartão de crédito são empresas responsáveis pela rede de aceitação dos cartões nas vendas em estabelecimentos ou lojas virtuais.

Elas estabelecem as regras para transações com seus cartões e determinam onde eles podem ser usados. Exemplos das principais operadoras de cartão de crédito no Brasil são:

- Visa;

- Mastercard;

- Elo;

- American Express;

- Hipercard.

Administradoras de cartão de crédito

Já as administradoras são as instituições financeiras ou empresas emissoras dos cartões de crédito. Elas emitem os cartões, definem as condições de crédito, como limites e taxas de juros, e são responsáveis pelo relacionamento direto com os clientes.

Exemplos das principais administradoras de cartão de crédito são bancos, como:

- Itaú;

- Bradesco;

- Banco do Brasil

Como funcionam as bandeiras de cartão de crédito?

Quando uma compra é realizada, os dados da transação são enviados da loja para o adquirente, que, por sua vez, encaminha essas informações à bandeira do cartão.

A bandeira identifica a instituição de pagamento e solicita a autorização do pagamento. A instituição verifica se o cartão está ativo, se há limite de crédito disponível e se a operação é legítima.

Após essa análise, ele envia uma resposta (aprovação ou recusa) de volta à bandeira, que a repassa ao adquirente. Assim, o processo é finalizado com a liberação ou não da compra.

Todo esse fluxo ocorre em questão de segundos e conta com camadas de segurança, como criptografia de dados, autenticação de identidade e sistema antifraude.

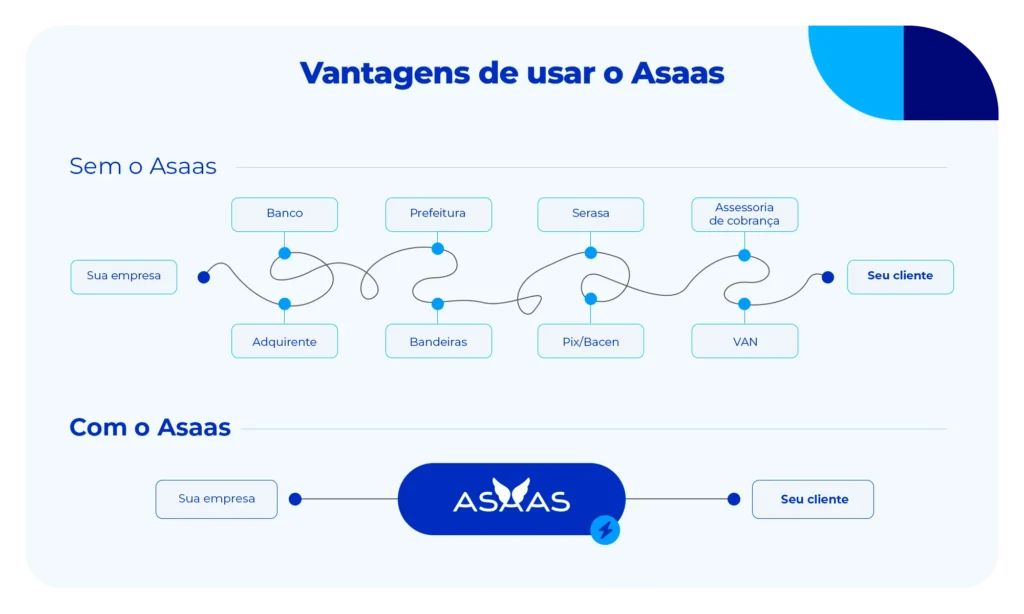

Com o Asaas, as empresas podem aceitar pagamentos com cartão de crédito de forma simples e segura, sem a necessidade de intermediários complexos.

A plataforma já integra as principais bandeiras do mercado, garantindo que as vendas sejam processadas com agilidade e tenham total proteção contra fraudes.

5 principais tipos de bandeira de cartão de crédito e débito

Cada bandeira de cartão de crédito possui sua própria rede de aceitação, benefícios e características específicas. Isso permite aos consumidores escolherem o cartão que melhor atenda às suas necessidades e preferências.

Por isso, confira abaixo quais são as principais bandeiras de cartões de crédito e débito no Brasil:

1. Bandeira Mastercard

A Mastercard é uma das maiores bandeiras de cartão de crédito do mundo, oferecendo uma ampla variedade de cartões de crédito e débito.

Reconhecida internacionalmente, ela é aceita em milhões de estabelecimentos e oferece diversos benefícios aos seus portadores, como programas de recompensas, seguro de viagem e proteção contra golpes no cartão.

A Mastercard é a bandeira do cartão Asaas, que oferece diversos recursos para que a empresa possa utilizar seus recursos financeiros com maior eficiência.

2. Bandeira Visa

A Visa também é uma das principais operadoras de cartão de crédito no aspecto global. Assim como a Mastercard, os cartões Visa são amplamente aceitos em estabelecimentos comerciais em todo o mundo.

Ela oferece uma variedade de cartões com diferentes benefícios e programas de recompensas, além de recursos de segurança avançados para proteger os dados dos seus usuários.

3. Bandeira Elo

A Elo é uma bandeira de cartão de crédito brasileira, resultado de uma parceria entre alguns dos maiores bancos do país.

Os cartões Elo são aceitos em milhares de estabelecimentos no Brasil e no exterior. Além disso, oferece diversos benefícios aos seus clientes, como programas de pontos e descontos em parceiros.

4. Bandeira American Express

A American Express, também conhecida como Amex, é uma bandeira de cartão de crédito reconhecida internacionalmente. Ela é a mais popular fora do Brasil e se tornou especialmente conhecida por seus cartões premium e serviços exclusivos.

Os cartões American Express oferecem uma ampla gama de benefícios, como acesso a salas VIP em aeroportos, programas de recompensas e seguro de viagem.

5. Bandeira Hipercard

Por outro lado, a Hipercard é uma bandeira de cartão de crédito brasileira, emitida pelo Banco Itaú Unibanco.

Os cartões Hipercard são amplamente aceitos em estabelecimentos no Brasil. Eles oferecem benefícios, como parcelamento de compras em vendas a prazo sem juros em redes conveniadas e programas de recompensas.

Como escolher a melhor bandeira e operadora de cartão de crédito?

Agora que já foi esclarecido qual a diferença entre as bandeiras de cartão, é preciso saber qual é a melhor opção para o negócio.

Para isso, é importante considerar diversos fatores que podem impactar as operações e atender às necessidades dos clientes.

Veja abaixo algumas considerações importantes para escolher a melhor bandeira de cartão de crédito:

- Aceitação e abrangência: verifique a aceitação da bandeira nos estabelecimentos onde a empresa pretende operar. Bandeiras amplamente aceitas, como Visa e Mastercard, podem ser mais vantajosas com clientes de diferentes regiões;

- Benefícios e programas de fidelidade: algumas bandeiras oferecem programas de recompensas, cashback e outros benefícios que podem atrair mais clientes;

- Segurança e tecnologia: considere os recursos de segurança e tecnologia oferecidos pela bandeira, como proteção contra fraudes, tokenização e soluções de pagamento móvel.

Agora confira o que considerar para escolher a melhor operadora de cartão de crédito no Brasil:

- Taxas e custos: avalie as taxas, antecipação de recebíveis, mensalidades e outros custos. Compare as condições oferecidas para garantir que sejam adequadas ao modelo de negócio e volume de vendas;

- Suporte ao cliente: avalie a qualidade do suporte ao cliente oferecido pela operadora do cartão. Um bom suporte é fundamental em situações como chargebacks e problemas com transações;

- Prazo de repasse: verifique o tempo que a operadora leva para repassar os valores das vendas. Algumas oferecem antecipação de recebíveis e outras permitem configurar o prazo conforme a necessidade de caixa.

Ao considerar esses fatores e entender as necessidades do negócio e dos clientes, a empresa estará melhor equipada para escolher a bandeira de cartão de crédito e a operadora que irão impulsionar o sucesso do empreendimento.

Asaas: operadora de cartão de crédito com cartão Bandeira Mastercard

O Asaas oferece soluções completas para quem deseja cobrar seus clientes por cartão de crédito, seja em vendas à vista ou parceladas.

Pela conta digital PJ Asaas, há como gerar links de pagamento, faturas e cobranças personalizadas em que os clientes podem pagar usando cartão.

O Asaas aceita as principais bandeiras de cartão do mercado. Para cobrança por cartão de crédito, Mastercard, Visa, Elo, Amex e outras. Já para cobrança via cartão de débito, Maestro e Visa Electron.

O Asaas também oferece cartões dentro das suas ferramentas e soluções de conta digital.

Com o cartão Asaas, você leva o saldo da sua conta no bolso. Ele tem bandeira Mastercard, permite que você faça compras, saque dinheiro nos caixas 24h e cadastre seu cartão em assinaturas, como aplicativos de transporte e plataformas de streaming.

Além disso, com a conta digital, seu negócio garante outras vantagens que fazem toda a diferença dentro da sua rotina financeira, como a antecipação de recebíveis Asaas.

Se você deseja otimizar todos os processos da sua empresa e vender no crédito, abra sua conta PJ agora mesmo e comece a cobrar por cartão no Asaas.