No mundo dos negócios, a capacidade de oferecer opções flexíveis de pagamento é crucial para atrair e manter clientes. Uma dessas opções, cada vez mais popular e eficiente, é o pagamento recorrente.

Esse método de pagamento não apenas simplifica a vida dos consumidores, mas também oferece benefícios substanciais para as empresas.

Neste artigo, vamos explicar o que é o crédito recorrente como forma de pagamento e como as empresas podem aproveitar essa estratégia para impulsionar suas vendas, melhorar a fidelização do cliente e otimizar sua gestão financeira. Continue lendo!

Navegue pelo conteúdo

O que é crédito recorrente?

O crédito recorrente é uma modalidade de pagamento na qual o cliente autoriza a empresa a realizar cobranças periódicas no seu cartão de crédito, em troca do fornecimento de um produto ou serviço que continua sem interrupções.

Na verdade, o crédito recorrente nada mais é do que uma modalidade de pagamento recorrente, com foco no cartão de crédito como método de cobrança.

Qual a diferença entre crédito recorrente e parcelamento?

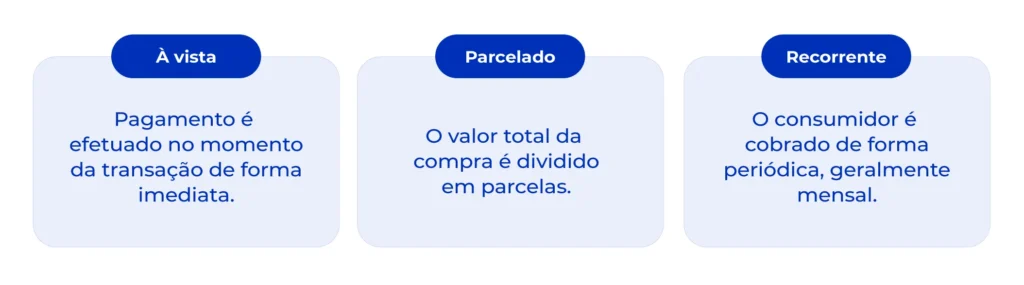

Outra dúvida muito comum entre os consumidores é a diferença entre crédito recorrente e parcelamento.

Para oferecer essa modalidade com eficiência, é necessário esclarecer essas dúvidas para que os consumidores tenham ciência de como cada modalidade vai afetar sua compra. Confira:

- Crédito recorrente: o cliente autoriza a cobrança de valores periódicos em seu cartão, sem a necessidade de realizar um novo pagamento a cada período. Esse modelo não afeta os limites de crédito do cliente;

- Parcelamento: o cliente realiza uma única compra e divide o pagamento em várias parcelas iguais, geralmente com acréscimo de juros. Cada parcela é cobrada individualmente e não há uma cobrança recorrente. O parcelamento é comum em compras de produtos de alto valor, como eletrodomésticos e eletrônicos.

Como funciona o crédito recorrente?

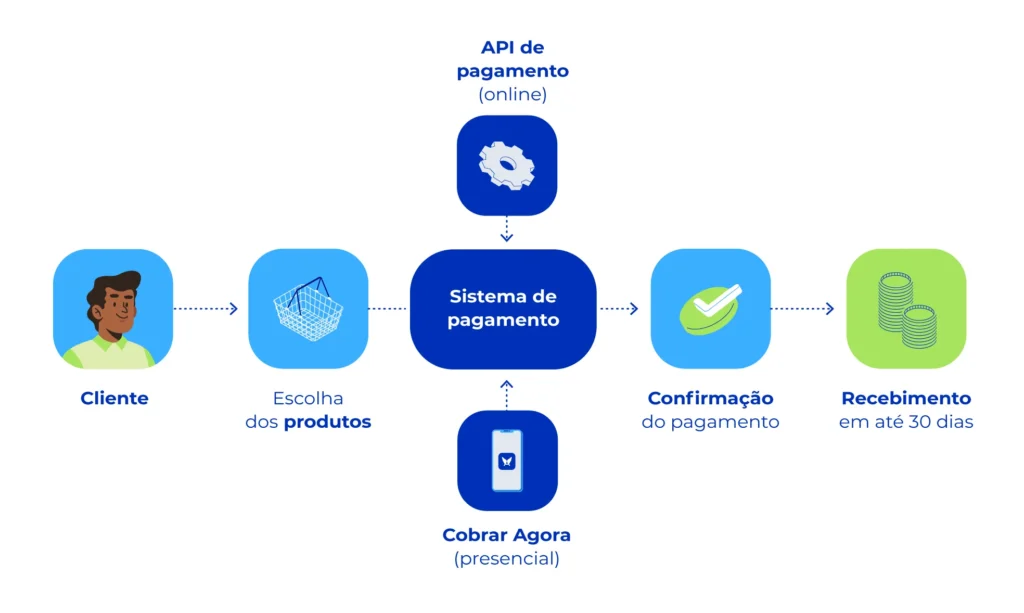

Nesse formato de cobrança, o cliente efetua a contratação do serviço ou produto recorrente, mas não efetua o pagamento via boleto ou carnê.

O valor correspondente ao produto ou serviço contratado é automaticamente deduzido da fatura do cartão de crédito do cliente, contando com um cadastro prévio.

Nesse processo, a cobrança é intermediada pela própria bandeira do cartão utilizado, o que proporciona maior segurança ao recebimento para a empresa prestadora do serviço.

Vale ressaltar que, essa forma de pagamento não compromete o limite do cartão de crédito do cliente, já que o valor é descontado na fatura mensalmente, como se fosse um novo pagamento à vista.

Esse é o modelo utilizado por serviços de streaming, por exemplo. Ou dos clubes de assinatura que oferecem produtos periodicamente para os clientes.

No caso de desejo de cancelamento por parte do cliente, ele pode realizar a solicitação entrando em contato diretamente com a empresa provedora do serviço ou através do sistema online do banco.

Quais os benefícios do pagamento recorrente no cartão de crédito nas vendas?

Assim como outras soluções de vendas, o foco do crédito recorrente está em tornar as vendas mais simples tanto para sua empresa quanto para seus clientes.

Portanto, confira algumas vantagens dessa forma de pagamento:

1. Otimização de tempo do cliente e da empresa

Com o crédito recorrente, tanto a empresa quanto o cliente economizam tempo. A empresa não precisa se preocupar em cobrar individualmente cada cliente, pois as cobranças são automáticas.

Da mesma forma, os clientes não precisam se lembrar de efetuar pagamentos mensais, pois eles são debitados automaticamente de suas contas ou cartões de crédito.

2. Melhor experiência para o consumidor

Os clientes apreciam a conveniência do crédito recorrente, pois elimina a necessidade de lembrar datas de vencimento e efetuar pagamentos manualmente.

Isso resulta em uma experiência mais fluida e conveniente, o que pode aumentar a satisfação do cliente e a fidelidade à marca.

3. Maior previsibilidade financeira empresarial

Para a empresa, o crédito recorrente oferece maior previsibilidade de receita, uma vez que as receitas são mais estáveis e previsíveis.

Saber que uma certa quantidade de receita será gerada regularmente permite um planejamento financeiro mais eficaz e ajuda a evitar surpresas desagradáveis.

4. Mais controle do fluxo de caixa

Com o crédito recorrente, as empresas podem ter um melhor controle de fluxo de caixa, pois sabem exatamente quando e quanto irão receber de cada cliente.

Isso facilita o gerenciamento financeiro e permite um processo de tomada de decisão mais informado em relação a investimentos, despesas e outras áreas do negócio.

5. Aumenta a taxa de fidelização do cliente

Ao oferecer aos clientes uma experiência de pagamento conveniente e sem complicações, o crédito recorrente pode aumentar a fidelização do cliente.

Os clientes tendem a permanecer fiéis a empresas que facilitam suas vidas e oferecem soluções que se alinham às suas necessidades e preferências.

6. Redução da inadimplência financeira

Com a cobrança automatizada e recorrente, as empresas podem reduzir significativamente a inadimplência financeira.

Os pagamentos são debitados automaticamente nas datas programadas, o que minimiza a chance de esquecimento por parte do cliente e evita atrasos nos pagamentos.

7. Minimiza burocracias manuais

O crédito recorrente elimina a necessidade de lidar com a papelada e processos burocráticos associados à cobrança manual.

Isso economiza tempo e recursos da empresa, permitindo que ela se concentre em atividades mais estratégicas e no crescimento do negócio.

8. Automatização do processo de cobrança

A automação do processo de cobrança é uma das principais vantagens do crédito recorrente.

Com a configuração adequada, as cobranças são processadas automaticamente, eliminando a necessidade de intervenção manual. Isso reduz erros, aumenta a eficiência e libera tempo para outras tarefas importantes.

Como implementar o crédito recorrente na sua empresa?

Apesar de simples, implementar o crédito recorrente no seu negócio pode exigir planejamento e um plano de negócios bem estruturado. Afinal, essa medida precisa fazer sentido para suas estratégias de venda.

É fundamental selecionar uma plataforma de pagamentos confiável para o sucesso do crédito recorrente. Portanto, procure por provedores de serviços que ofereçam soluções completas e seguras para processar pagamentos recorrentes.

Certifique-se também que a plataforma escolhida seja compatível com as necessidades e requisitos específicos do seu negócio, além de fornecer recursos robustos de segurança e conformidade com regulamentos.

Outra recomendação primordial é estabelecer políticas claras de cancelamento para os clientes que desejam interromper o serviço de crédito recorrente.

Defina os procedimentos e prazos para o cancelamento, garantindo que sejam transparentes e de fácil entendimento para os clientes.

Conte com o Asaas para oferecer cobrança recorrente no cartão de crédito

O Asaas, por exemplo, é uma conta digital completa que conta com uma plataforma de pagamentos com diversos recursos para que sua gestão financeira aconteça da forma mais eficiente possível. Com isso, você pode oferecer métodos de pagamento, como a cobrança recorrente.

Lembre-se que possuir uma conta digital pode fazer toda a diferença dentro do seu sistema financeiro e no processo de pagamentos.

Uma conta digital parceira ajuda seu negócio a estar melhor estabelecido, encontrando soluções práticas para sua rotina financeira.

O Asaas é uma plataforma completa e focada em ajudar empresas a crescer e atingir seus objetivos, escalando suas vendas e aumentando os lucros do negócio.

Se você deseja otimizar todos os processos da sua empresa e oferecer as melhores modalidades de pagamento, abra sua conta Asaas PJ agora mesmo e comece a receber por cartão de crédito!