A gestão financeira é a base sólida para direcionar os objetivos do negócio e desenvolver soluções estratégicas para enfrentar momentos de crise, continuar crescendo e melhorar sua produção.

Porém, nem sempre é fácil administrar esse setor — já que uma boa gestão financeira empresarial demanda atenção constante e um esforço coletivo de todo o negócio.

Por isso, neste artigo, elaboramos 12 dicas sobre como fazer gestão financeira de uma empresa na prática. Continue lendo!

Navegue pelo conteúdo

Como funciona a gestão financeira empresarial?

A gestão financeira é um pilar essencial para o sucesso de qualquer empresa. Ela envolve a coordenação de diversos elementos interligados, que trabalham juntos para garantir a saúde financeira e o crescimento sustentável do negócio.

Em uma empresa, inúmeros elementos entram em conjunto para formar a base de uma gestão financeira eficiente, que impulsiona o negócio em direção a seus objetivos e contribui para ter vantagem competitiva no mercado.

No geral, os principais elementos para esse processo são:

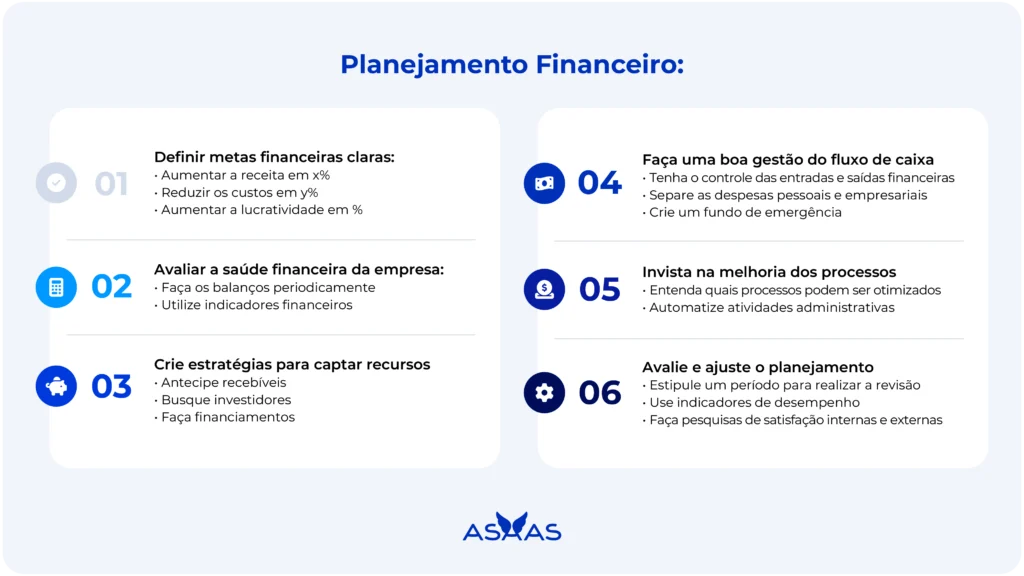

Planejamento financeiro

O planejamento financeiro é a base de uma gestão sólida. Envolve a definição de metas financeiras claras, como:

- Aumento de receitas;

- Redução de dívidas;

- Expansão.

Por meio da elaboração de orçamentos detalhados, a empresa pode alocar recursos de maneira eficiente, evitando gastos excessivos. Isso também permite a criação de estratégias para enfrentar desafios financeiros e aproveitar oportunidades.

Controle de custos e despesas

Saber comor reduzir custos na empresa é essencial para manter as finanças saudáveis. Isso envolve acompanhar de perto os gastos operacionais e administrativos.

Identificar custos desnecessários ou ineficientes é fundamental para otimizar os recursos. A gestão eficaz dos custos ajuda a maximizar os lucros, mantendo a competitividade da empresa.

Gestão de fluxo de caixa

O gerenciamento do fluxo de caixa se concentra na entrada e saída de dinheiro da empresa. Manter um fluxo de caixa positivo é vital para cumprir obrigações financeiras, como pagamentos de fornecedores e salários.

A previsão de receitas e despesas futuras ajuda a evitar crises de liquidez e proporciona flexibilidade para lidar com emergências.

Análise de investimentos

Ao analisar investimentos para empresas, é possível avaliar o retorno esperado em comparação com os riscos envolvidos.

Métodos como a Taxa Interna de Retorno (TIR) e o Valor Presente Líquido (VPL), ajudam a tomar decisões informadas sobre a alocação de recursos em projetos ou ativos que gerem valor ao longo do tempo.

Gestão de riscos financeiros

A gestão de riscos financeiros identifica, avalia e reduz ameaças que possam afetar a saúde financeira da empresa. Isso inclui:

- Riscos cambiais;

- Volatilidade de mercado;

- Inadimplência financeira de clientes;

- Exposição a taxas de juros.

Estratégias de hedge e diversificação de investimentos são usadas para minimizar esses riscos.

Relatórios financeiros e análise

A elaboração de relatórios financeiros precisos é crucial para entender a saúde financeira da empresa. Indicadores como balanço patrimonial, demonstração de resultados e fluxo de caixa oferecem insights sobre a posição financeira e o desempenho.

Esses relatórios ajudam os gestores a tomar decisões informadas para otimizar operações e buscar oportunidades de crescimento.

Como fazer gestão financeira de uma empresa?

Agora que você entende como fazer o financeiro de uma empresa, trazemos dicas práticas para que você possa implementar uma gestão eficiente dentro do seu negócio.

Vale ressaltar que as medidas devem ser adaptadas conforme as necessidades do negócio e seu nicho de mercado. Sendo assim, confira 12 dicas de como fazer gestão financeira de uma empresa:

1. Crie um plano de negócios

O primeiro processo para saber como administrar as finanças de uma empresa com eficiência é desenvolvendo um plano de negócios. Esse recurso permite que sua empresa defina quais são os objetivos para seu futuro, assim como os caminhos para atingir essas metas.

No geral, o plano de negócios também traça as metas financeiras da empresa — permitindo uma visão abrangente sobre todo o negócio.

2. Antecipe crises potenciais

Estar um passo à frente pode se provar vantajoso para o futuro do seu negócio. É preciso entender qual o cenário do mercado e antecipar crises, criando reservas e estabelecendo medidas que ajudem sua organização financeira empresarial a passar por esses períodos.

Com essa visão abrangente, sua gestão pode ter um processo de tomada de decisão mais assertivo, para que as atividades continuem funcionando adequadamente, mesmo em um cenário de baixa lucratividade.

3. Acompanhe diariamente o seu fluxo de caixa

Quanto maior o nível de conhecimento da situação financeira da sua empresa você tiver, melhor será sua gestão financeira. Sendo assim, é fundamental que seu negócio saiba fazer um controle de fluxo de caixa perfeitamente.

O fluxo de caixa ajuda a empresa a entender sua liquidez, ou seja, sua capacidade de pagar obrigações financeiras imediatas, além de proporcionar insights para tomar decisões informadas, controlar despesas e garantir uma gestão financeira saudável.

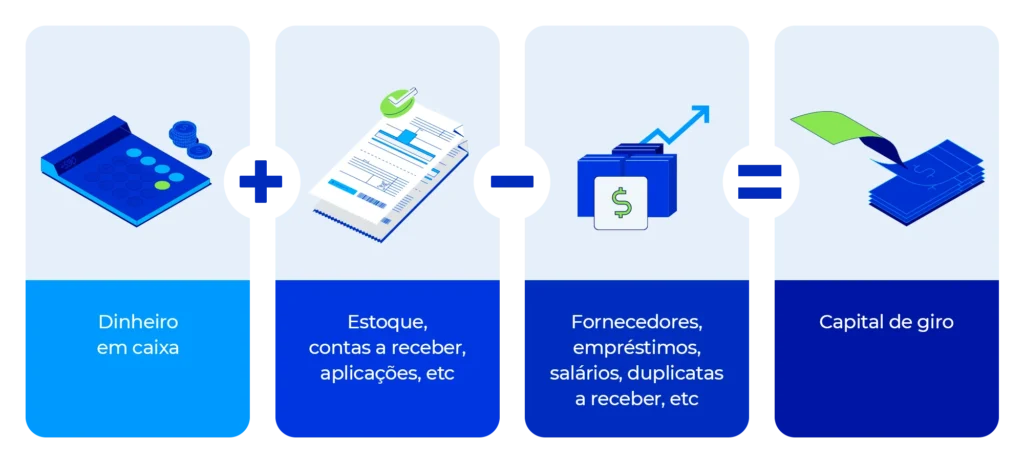

4. Controle o capital de giro

Capital de giro é a reserva financeira que sustenta as operações diárias da empresa, cobrindo despesas correntes.

Para saber como calcular capital de giro, calcule o ciclo de conversão de caixa (estoque + contas a receber – contas a pagar) e mantenha esse processo eficiente.

Além disso, a gestão financeira também deve:

- Reduzir prazos de recebimento;

- Estabelecer políticas de crédito rigorosas;

- Saber como negociar com fornecedores;

- Evitar estoques em excesso;

- Monitorar de perto o fluxo de caixa.

5. Fique atento aos gastos desnecessários

Manter um olhar atento a cada detalhe financeiro ajudará a otimizar recursos e maximizar a eficiência operacional.

A gestão financeira permite identificar gastos desnecessários e adotar medidas, como análise regular de despesas, uso de relatórios financeiros e criação de planejamentos orçamentários.

Por isso, você deve:

- Estabelecer prioridades;

- Reduzir gastos supérfluos;

- Negociar contratos;

- Manter uma cultura de conscientização financeira entre os colaboradores.

6. Faça um controle de contas a pagar a curto e médio prazo

Um controle rigoroso e sistema de contas a pagar ajuda sua empresa a evitar atrasos e problemas de liquidez, mantendo a estabilidade financeira. Por isso, essa é uma medida que precisa ser analisada pela gestão financeira.

Dentro do controle de contas a pagar, tanto no curto e médio prazo, existem alguns elementos que precisam ser considerados pela sua gestão. Eles são:

- Identificação: listar todas as contas a pagar, incluindo fornecedores, aluguel, empréstimos, entre outros;

- Organização: classificar os vencimentos por data e prioridade;

- Orçamento: dispor fundos para cobrir esses pagamentos, evitando surpresas;

- Negociação: negociar prazos e condições com fornecedores, quando possível;

- Automatização: utilizar sistemas ou softwares para rastrear e agendar pagamentos;

- Monitoramento: acompanhar regularmente para garantir que os pagamentos sejam feitos pontualmente e ajustados conforme necessário;

- Análise: avaliar a necessidade de reajustar processos para otimizar o fluxo de caixa.

7. Defina metas para seu negócio

Saber como definir metas financeiras para o seu negócio requer um processo estruturado, mas é outra etapa fundamental da gestão financeira.

Sendo assim, sua gestão precisa identificar objetivos claros e alinhados com a visão da marca e, então, definir metas específicas, mensuráveis, alcançáveis e relevantes para o negócio.

Uma forma de estabelecer essas metas é através de métodos, como as matrizes SWOT, método SMART e ciclo PDCA.

Você também deve considerar fatores como recursos disponíveis, concorrência e tendências do mercado. Além disso, também é importante comunicar as metas à equipe e acompanhar regularmente o progresso.

8. Entenda a diferença entre lucro e faturamento

Compreender a diferença entre lucro e faturamento é crucial para a gestão financeira. O faturamento representa a receita total gerada pelas vendas, enquanto o lucro é o montante que permanece após descontar todos os custos e despesas naquele período.

Entender essa distinção ajuda a avaliar a rentabilidade real do negócio e a tomar decisões financeiras assertivas. Por exemplo, uma empresa pode ter alto faturamento, mais baixo lucro devido a despesas elevadas.

Sendo assim, aumentar o lucro líquido, em vez do mero aumento do faturamento, contribui para uma gestão financeira saudável e sustentável.

9. Utilize uma ferramenta de gestão financeira

Uma das melhores maneiras de otimizar a gestão financeira dentro do seu negócio é encontrando boas ferramentas de gestão financeira.

Existem muitas opções disponíveis no mercado para tornar sua gestão mais eficiente e ampliar sua capacidade de operação. Um exemplo muito popular são as planilhas de controle de estoque , gastos, entradas e outros fatores.

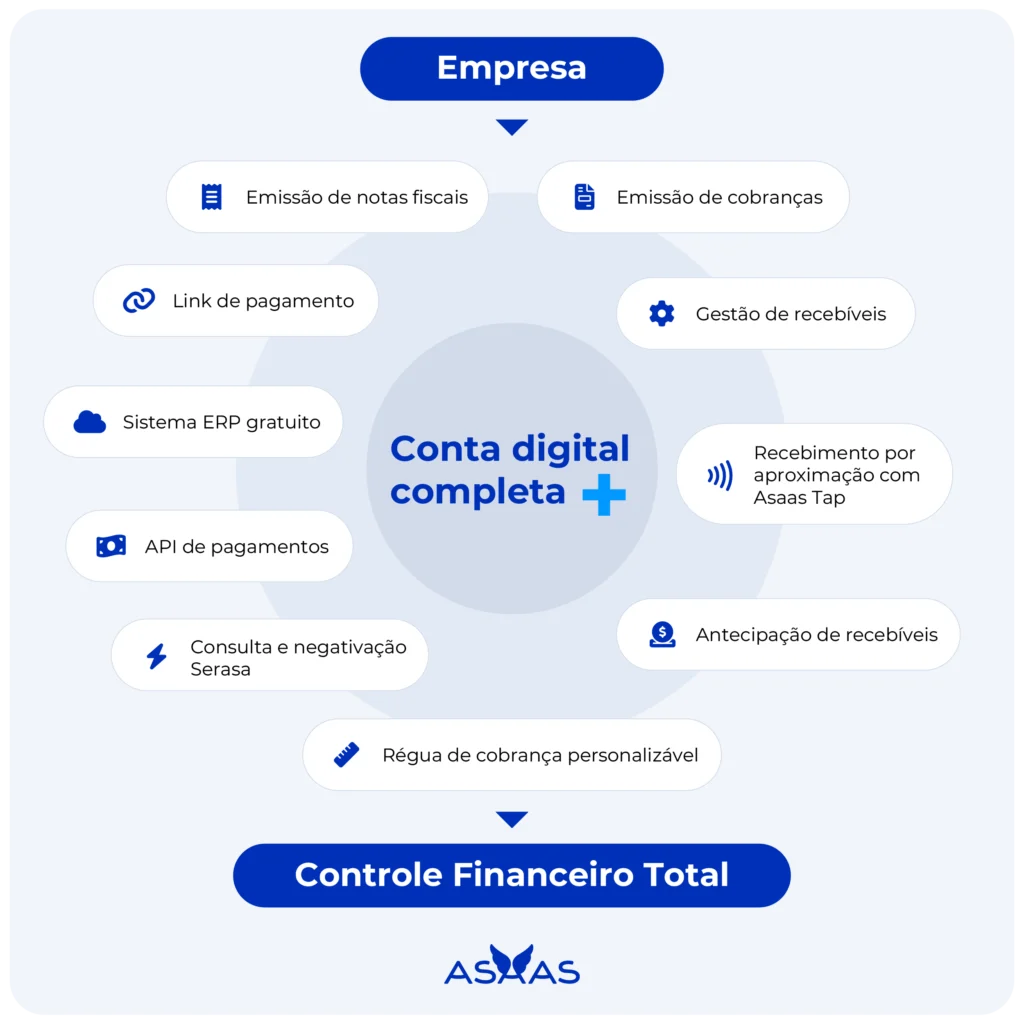

Porém, o ideal é que sua empresa busque por um sistema de automação que agilize o máximo de operações internas, eliminando as burocracias e garantindo mais eficiência. Para isso, a conta digital do Asaas pode ser a melhor opção para seu negócio.

Veja mais: como fazer gestão financeira para escritório de arquitetura.

10. Faça análises de resultados

Uma vez que você tenha definido metas e estabelecido os objetivos do seu negócio, através de planejamento estratégico empresarial, também é necessário analisar resultados. Essas métricas são fundamentais para entender se os caminhos definidos estão trazendo resultados.

Com os indicadores de resultado, sua gestão também pode redefinir suas rotas, investir mais em áreas deficientes e ampliar suas operações para ter um negócio escalável, conforme a necessidade.

11. Use a tecnologia como aliada

Nós já citamos como o uso de ferramentas e tecnologias de gestão podem ajudar seu negócio a estabelecer um processo financeiro mais eficiente. Sendo assim, existem duas ferramentas importantes que sua empresa pode buscar para otimizar sua gestão financeira:

Plataforma de automação

Uma plataforma de automação de processos permite que você administre tarefas essenciais e rotineiras da sua empresa com maior eficiência. Com o Asaas, por exemplo, seu negócio pode:

- Emitir notas fiscais;

- Realizar cadastro de clientes;

- Oferecer os principais meios de pagamento;

- Automatizar o envio de cobranças preventivas e reativas;

- Acompanhar as cobranças e pagamentos a receber;

- Consultar crédito e fazer negativação no Serasa pela plataforma.

Além disso, o Asaas também traz inúmeros outros recursos para manter sua rotina financeira dinâmica e ajudar sua equipe a economizar tempo para funções mais importantes.

Sistema ERP

O Asaas também oferece um sistema ERP completo, gratuito e totalmente na nuvem. Esse tipo desistema permite a integração da sua plataforma online paragerenciar diversas funções e processos dentro do seu negócio.

Assim, sua gestão pode cuidar do setor financeiro do negócio, criar e administrar propostas comerciais, prever receitas, gerenciar estoques e ainda emitir notas fiscais — tudo dentro de um único sistema.

Por isso, o ERP do Asaas é uma solução que pode ajudar seu negócio a atingir os objetivos definidos nos primeiros passos de uma gestão financeira estratégica e dinâmica.

12. Conte com os recursos do Asaas Gestão Financeira

Com um mercado cada vez mais competitivo, sua empresa precisa estar sempre um passo à frente para dominar seu segmento e abranger um número cada vez maior de clientes, sem perder a qualidade dos serviços. É necessário saber como organizar as finanças da empresa, mantendo-as saudáveis e equilibradas.

Para uma operação assim, é indispensável contar com parceiros de confiança que ofereçam soluções práticas para sanar necessidades da sua organização.

Por isso, o Asaas é uma conta digital completa e cheia de recursos voltados para ampliar e aperfeiçoar sua rotina financeira.

Através de tecnologia e automação, o Asaas permite que sua empresa cresça sem perder o foco na sua capacidade operacional, atenção aos clientes, qualidade e valores.

Quer otimizar todos os processos financeiros da sua empresa e voar mais longe? Então, abra sua conta digital PJ no Asaas agora mesmo!