A gestão financeira é o coração de toda empresa. É através da organização de finanças e do planejamento que sua gestão pode entender as oportunidades, demandas e necessidades da empresa, traçando um plano de ação a partir dessa análise.

Sendo assim, as finanças podem ser a bússola do sucesso para sua empresa. Porém, não podemos negar que essa área seja abrangente e complexa e fica difícil saber tudo sobre gestão financeira.

Existem muitos cenários adversos e desafios que uma gestão empresarial qualificada precisa lidar se quiser construir sua empresa com uma sólida base financeira.

Neste guia, reunimos as principais dúvidas sobre gestão financeira, respondendo questionamentos que podem servir como um mapa ao seu negócio. Continue lendo o manual de gestão financeira!

1. O que é Asaas gestão financeira?

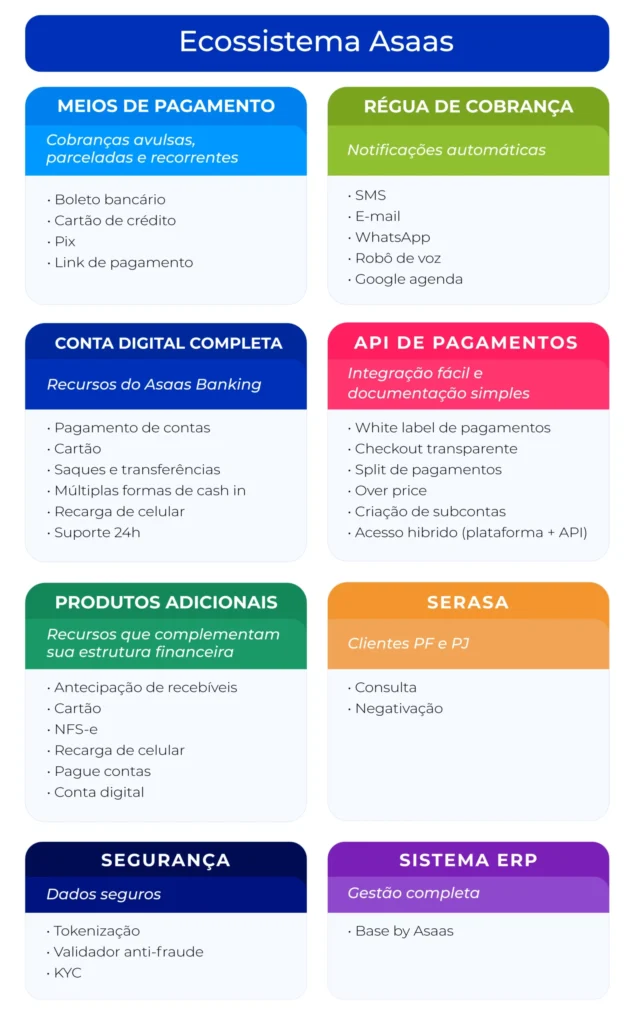

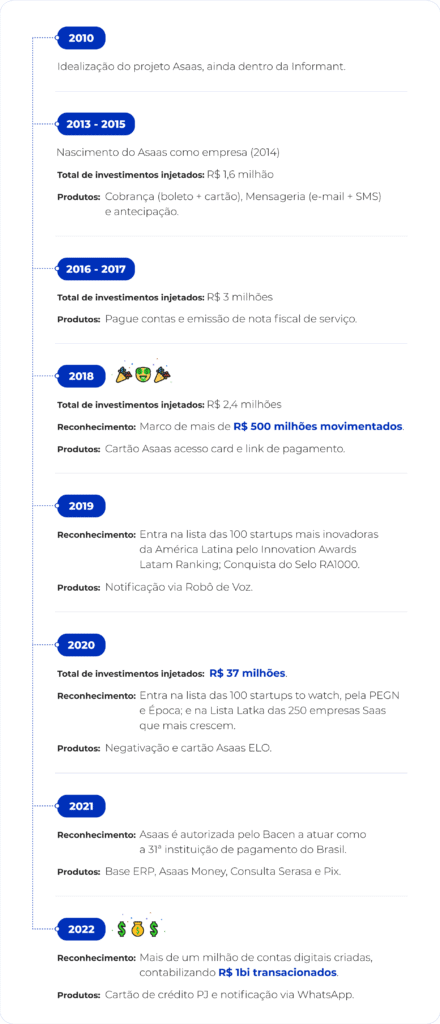

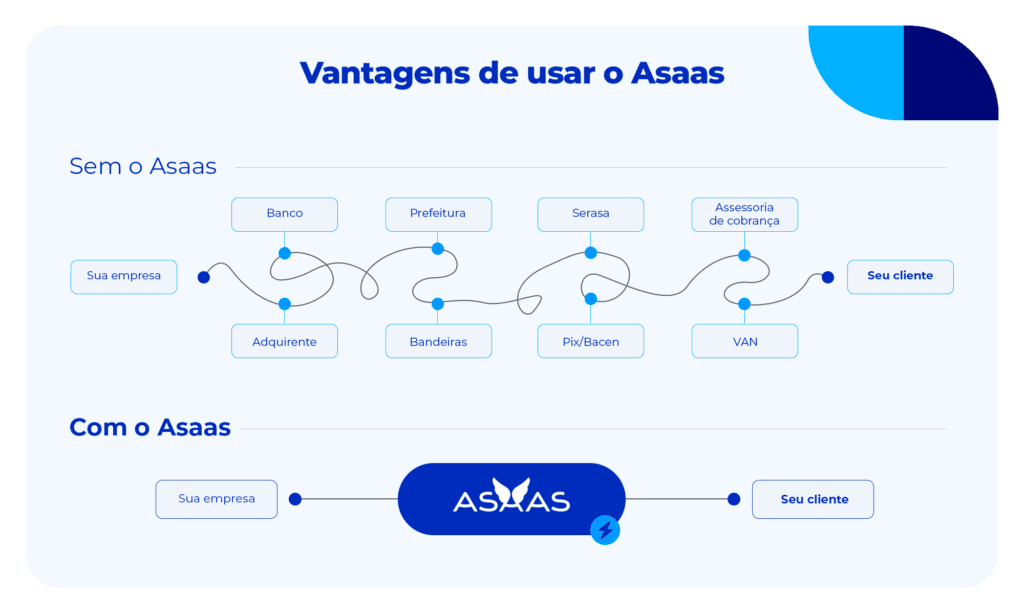

Asaas é uma plataforma de gestão financeira e uma conta digital completa, que oferece soluções para controle de receitas, despesas, emissão de boletos, cobranças, emissão de notas fiscais entre outros serviços, facilitando a administração financeira para empreendedores e empresas.

2. O que é gestão financeira?

A gestão financeira é o conjunto de práticas e estratégias para administrar os recursos financeiros de uma empresa.

Nessa área, a gestão busca otimizar o uso do capital, aumentar a rentabilidade e garantir a sustentabilidade do negócio.

3. Qual é o conceito de gestão financeira?

A gestão financeira é um conjunto de ações, processos e práticas que colaboram para o controle financeiro de uma empresa. Ela está diretamente relacionada à administração de recursos, investimentos, créditos, pagamentos, recebimentos, etc.

O principal objetivo da gestão financeira é facilitar a organização de caixa e maximizar o potencial de ganhos da empresa, aumentando o seu lucro.

4. O que se faz na gestão financeira empresarial?

A gestão financeira empresarial é um dos pilares fundamentais para o sucesso de qualquer negócio. Ela aborda práticas e estratégias que visam facilitar o uso de recursos do seu negócio e otimizar a produção em todas as áreas.

Uma boa gestão financeira também envolve evitar que a empresa fique em uma situação vulnerável – sofrendo com dívidas e sem capacidade de manter recursos para nutrir suas atividades principais.

5. Quais são os objetivos da gestão financeira?

Os principais objetivos da gestão financeira são maximizar o lucro, reduzir custos e garantir a continuidade dos negócios – sempre otimizando o uso dos recursos financeiros para aumentar o valor da empresa no mercado, fidelizar clientes e alcançar um público maior.

6. Quais são os 4 pilares da gestão financeira?

Podemos definir que os 4 pilares da gestão financeira são:

- Controle financeiro eficiente: registrar e monitorar as receitas e despesas da empresa, mantendo um controle preciso do fluxo de caixa e garantindo que as finanças estejam sempre equilibradas.

- Planejamento estratégico: estabelecer metas financeiras claras e criar um plano de ação para alcançá-las, levando em consideração os objetivos da empresa e as condições do mercado.

- Análise de indicadores financeiros: utilizar indicadores e métricas financeiras para avaliar a saúde financeira da empresa, identificar pontos de melhoria e tomar decisões informadas com base nos dados.

- Gestão de riscos: identificar os riscos financeiros que a empresa enfrenta, como volatilidade de mercado, inadimplência de clientes, variações cambiais, entre outros, garantindo a proteção dos ativos e a estabilidade financeira.

7. Quais são as funções do departamento financeiro?

O departamento financeiro é responsável por atividades como gestão de caixa, contas a pagar e receber, análise de crédito, controle de custos, elaboração de relatórios financeiros e acompanhamento das operações financeiras da empresa.

Contudo, não é o único responsável pela manutenção de uma gestão financeira eficiente. Já que essa área acaba envolvendo as operações de todos os setores da empresa.

8. Como funciona a gestão financeira?

A gestão financeira funciona por meio da organização e controle das finanças empresariais. Para fazer sentido, a gestão financeira precisa prever situações variadas do mercado, economia externa e interna.

Além disso, através da elaboração e análise de dados financeiros, a gestão financeira pode estabelecer metas, alocar recursos adequadamente e suprir as lideranças com dados e informações relevantes para manter a empresa no caminho certo.

9. Como se faz uma gestão financeira?

Uma boa gestão financeira implica em manter o controle sobre todas as receitas e despesas da empresa.

Além disso, também é fundamental estabelecer metas, realizar investimentos e sanar problemas internos – como redução de custos e corte de despesas – e manter reservas.

A gestão financeira precisa ajudar a entender o momento financeiro atual do negócio, assim como prever e criar planos para o futuro de curto, médio e longo prazo.

10. Qual é a importância do planejamento financeira empresarial?

Planejamento e gestão financeira são ferramentas que sempre andam juntas. A boa gestão financeira sempre se apropria de um planejamento eficaz e abrangente para poder solucionar problemas da empresa.

11. Como fazer um planejamento financeiro?

Criar um plano financeiro eficaz requer um estudo aprofundado da situação interna do seu negócio.

Posteriormente, é importante alocar recursos para as áreas com maior necessidade, definir metas claras e revisar constantemente o fluxo de operações.

12. Quais os passos para montar o seu orçamento empresarial?

Os passos para desenvolver um orçamento empresarial incluem:

- levantar dados financeiros e o histórico da empresa;

- estimar receitas e despesas futuras;

- definir metas alcançáveis;

- comparar resultados reais com as previsões pré-estabelecidas;

- e ajustar os planos conforme necessário.

13. Como estabelecer metas financeiras?

Estabelecer metas financeiras realistas envolve considerar o histórico financeiro da empresa.

A partir dessa visão, deve-se traçar uma meta baseada no contexto do mercado, análise dos concorrentes e, então, na definição de objetivos alcançáveis que possam ser acompanhados regularmente.

Esses objetivos, contudo, devem ser baseados em resultados que possam melhorar a empresa, levar ao crescimento, ganho de lucros e aumento de relevância dentro do mercado.

14. Como fazer uma estratégia financeira?

Organizar a estratégia financeira de uma empresa requer alinhar os objetivos financeiros com os objetivos gerais do negócio.

Assim, a gestão pode definir políticas de investimento, gerenciar riscos, monitorar o caixa, equilibrar o faturamento e adotar práticas sustentáveis.

15. Como fazer análise de viabilidade econômica e financeira?

A gestão financeira também passa pelo estabelecimento de um projeto. A partir dele, podem ser definidos os custos plausíveis para operações, a previsão de receitas e o percentual de retorno esperado.

Com essas informações, é possível entender se o investimento no projeto é rentável ou viável a longo prazo.

16. Como calcular o retorno sobre investimento?

O retorno sobre investimento (ROI) é determinado dividindo o ganho obtido pelo investimento pelo custo de recursos no processo, multiplicados por 100.

A fórmula pode ser definida como:

- Valores investidos / renda capitalizada pelo investimento x 100

17. Quais são os principais indicadores financeiros?

Os principais indicadores financeiros incluem:

- índice de liquidez;

- retorno sobre investimento;

- margem de lucro;

- taxa de churn;

- giro de estoque,

- retorno sobre o patrimônio líquido;

Além desses, cabe também à gestão definir outras métricas que possam ser acompanhadas para garantir a manutenção da saúde financeira da empresa e oferecer insights para a melhoria do negócio.

18. Como fazer análise de rentabilidade?

A análise de rentabilidade envolve comparar as receitas empresariais, dentro de um período, com os custos operacionais dentro do mesmo período.

Com o resultado dessa análise, é possível identificar áreas de lucratividade dentro da empresa, alocar recursos ou estabelecer novas diretrizes para melhorar o desempenho financeiro.

19. Qual a importância da gestão financeira para tomada de decisão?

A gestão financeira é fundamental na tomada de decisão, pois fornece informações precisas sobre a situação financeira da empresa, permitindo que a liderança tome decisões estratégicas e mais assertivas.

Através de uma boa gestão financeira, a liderança empresarial pode avaliar melhor os riscos envolvidos em cada situação, otimizando o uso dos recursos e contribuindo para o sucesso sustentável do negócio em diferentes escalas.

20. Qual é a relação entre gestão financeira e contabilidade?

A contabilidade é a base que registra e comunica as transações financeiras passadas da empresa, fornecendo informações precisas sobre seus resultados e posição patrimonial.

As finanças empresariais se concentram no planejamento, controle e tomada de decisões em relação aos recursos financeiros futuros, visando maximizar a rentabilidade e otimizar o uso dos recursos.

21. Qual é a diferença entre contabilidade e gestão financeira?

No geral, a diferença entre as duas está é que a contabilidade lida com o registro e relatório de transações financeiras passadas da empresa.

Por outro lado, as finanças se concentram na gestão e planejamento dos recursos financeiros futuros para alcançar metas financeiras e estratégicas.

22. O que são princípios contábeis?

Os princípios contábeis fundamentais são:

- Entidade: A contabilidade deve tratar a empresa como uma entidade separada, distintas dos seus proprietários ou de outras empresas.

- Continuidade: Pressupõe que a empresa continuará operando no futuro e, portanto, seus registros contábeis devem ser feitos com base nessa premissa.

- Competência: As transações devem ser registradas no momento em que ocorrem, e os efeitos financeiros devem ser reconhecidos, independentemente do pagamento ou recebimento efetivo.

- Prudência: Recomenda que os ativos e receitas sejam registrados de forma conservadora, evitando a superestimação de valores e antecipando perdas potenciais.

23. O que é Balanço Patrimonial?

O Balanço Patrimonial é uma das principais demonstrações financeiras de uma empresa. Ele apresenta a posição financeira da empresa em um determinado período, mostrando seus ativos, passivos e o patrimônio líquido.

24. O que é DRE?

A DRE (Demonstração do Resultado do Exercício) é outra demonstração financeira essencial para as empresas. Ela apresenta o desempenho financeiro da empresa em um determinado período, geralmente um trimestre ou um ano.

25. Como analisar demonstrações financeiras?

As demonstrações financeiras devem ser analisadas com base em índices e métricas financeiras, comparando dados históricos e do mercado para avaliar a rentabilidade, liquidez, solvência e eficiência da empresa.

26. Como fazer controle de contas a pagar?

Para controle de contas a pagar, é necessário acompanhar e registrar todas as obrigações financeiras da empresa.

Além disso, também é necessário estabelecer prazos de pagamento, negociar condições vantajosas e assegurar o cumprimento dos compromissos do negócio.

27. Como fazer controle de contas a receber?

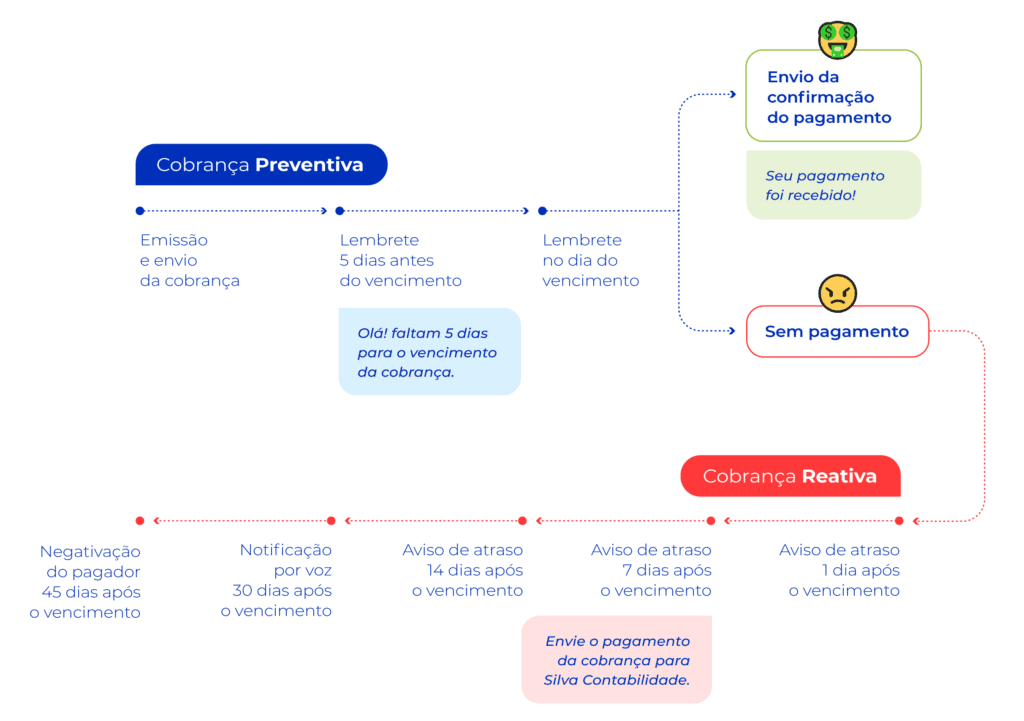

No controle de contas a receber, é fundamental acompanhar as vendas a prazo, estabelecer políticas de crédito, monitorar os recebimentos, cobrar inadimplentes e otimizar os ciclos de caixa.

28. O que é gestão de ativos e passivos?

A gestão de ativos e passivos envolve a alocação estratégica de recursos financeiros para maximizar a rentabilidade e reduzir riscos, garantindo o equilíbrio entre o uso eficiente dos recursos e a capacidade de pagamento das dívidas.

29. O que é análise de liquidez?

A análise de liquidez é feita por meio de índices como a liquidez corrente e a liquidez imediata.

A liquidez corrente é uma medida da capacidade de pagamento de curto prazo da empresa e é calculada dividindo os ativos circulantes pelos passivos circulantes.

Já a liquidez imediata, também conhecida como liquidez absoluta ou liquidez seca, é uma medida ainda mais restrita, considerando apenas os ativos circulantes, geralmente excluindo o estoque, em relação aos passivos circulantes.

30. O que é investimento financeiro?

Investimento financeiro de uma empresa é a alocação de recursos em ativos financeiros, como ações, títulos, imóveis, visando obter retornos financeiros ou benefícios estratégicos a longo prazo.

Ao invés de apenas reter os recursos e lucros, ao investir, a empresa pode estimular seu crescimento e escalar suas operações.

31. O que é investimento empresarial?

O investimento financeiro para empresas trata da alocação de recursos em ativos que podem gerar retorno financeiro ou benefícios estratégicos no longo prazo para o negócio.

As empresas podem investir em diferentes opções, de acordo com sua capacidade e aporte financeiro.

32. Quais são os tipos de investimentos empresariais?

Os tipos de investimentos empresariais incluem investimentos em ações, renda fixa, imóveis, novos projetos e expansão de negócios.

Alguns investimentos também podem até mesmo impactar nos impostos pagos pelo seu negócio, servindo como forma de redução.

33. Qual o melhor tipo de investimento?

As opções de investimento mais populares para pessoas jurídicas abrangem poupança, títulos públicos, ações, fundos de investimento, imóveis e negócios próprios.

Porém, é necessário entender dentro da gestão quais são as opções mais vantajosas para cada empresa.

34. O que é perfil de investidor?

Para escolher investimentos adequados, é essencial avaliar o perfil do investidor que o negócio precisa.

Nesse cenário, deve-se entender os riscos que estão relacionados a esses objetivos, assim como o potencial de retorno e custos.

35. Como diminuir o risco de investimento?

As principais estratégias para minimizar riscos do investimento em ações são:

- Conheça o perfil investidor da gestão;

- Tenha objetivos claros e bem definidos;

- Não deixe de considerar os prazos de retorno;

- Diversifique sua carteira de ações;

- Prefira investimentos no longo prazo;

- Comece por investimento de renda fixa;

- Considere a volatilidade dos investimentos.

36. Como fazer investimento em uma empresa?

Na hora de aplicar o dinheiro da empresa, é importante avaliar os principais critérios que formam a base dos investimentos. Eles são:

- Rentabilidade: o retorno oferecido ou potencial de rendimento da aplicação;

- Liquidez: a facilidade com que o ativo pode ser transformado em dinheiro sem gerar perdas;

- Risco: a probabilidade de que o retorno não seja o esperado e traga prejuízos.

37. O que é custo de oportunidade?

Calcular o custo de oportunidade é importante para entender quais as melhores oportunidades e escolhas de investimento.

Assim, é possível comparar as vantagens do investimento escolhido com os possíveis benefícios perdidos de outras oportunidades.

38. O que é governança corporativa?

A governança corporativa é essencial na gestão financeira.

Ela garante a transparência, eficiência e proteção dos interesses dos acionistas, além de reduzir riscos e melhorar a confiança dos investidores relacionados à empresa.

39. O que é gestão de dívida?

Gestão de dívida é o controle estratégico das obrigações financeiras de uma empresa.

Esse setor inclui o planejamento adequado da estrutura de capital, a busca de fontes de financiamento adequadas e a gestão responsável das dívidas para evitar riscos financeiros, prejuízos e multas.

40. Como evitar dívidas e gastos desnecessários?

Para evitar dívidas excessivas, é importante ter um planejamento financeiro sólido, evitar empréstimos desnecessários e priorizar a geração de receitas.

No caso de dívidas já existentes, é crucial renegociar com credores, criar um plano de pagamento realista e reestruturar a dívida, se necessário.

41. Como negociar dívidas com credores?

As melhores práticas para negociar dívidas com credores envolvem transparência, apresentação de um plano de pagamento viável, negociação de taxas de juros e prazos, além de demonstrar comprometimento em cumprir com os acordos.

Também é importante tentar manter os pagamentos dentro de prazos, assim como manter as negociações dentro do campo extrajudicial.

42. Como organizar contas a pagar?

Para organizar as contas a pagar de uma empresa, é necessário listar todas as dívidas já existentes e identificar as prioridades para pagamento.

Assim, é possível estabelecer um cronograma para as quitações, assim como monitorar regularmente as obrigações e considerar a consolidação de dívidas, sempre que possível. Em últimos casos, você também pode recorrer a uma recuperação judicial, para evitar a falência de seu negócio.

43. O que é o fluxo de caixa?

A gestão financeira possui diferentes elementos para serem utilizados. Uma das principais visões para uma boa gestão vem através do fluxo de caixa.

O fluxo de caixa mostra a disponibilidade de recursos financeiros da empresa e permite uma visão detalhada da movimentação de caixa.

O fluxo de caixa é uma ferramenta de gestão financeira que registra as entradas e saídas de dinheiro em um período específico.

Ele é utilizado para demonstrar a disponibilidade de recursos que a empresa possui naquele período.

44. Qual a importância do fluxo de caixa para empresas?

O fluxo de caixa é crucial para as empresas, pois permite monitorar a saúde financeira, prever problemas de liquidez, planejar investimentos e tomar decisões informadas.

Como ferramenta, o fluxo de caixa é essencial para a gestão financeira, já que ele promove uma visão precisa sobre a situação total da empresa.

45. Quais são os 3 tipos de fluxo de caixa?

Os três tipos de fluxo de caixa são:

- Fluxo de Caixa Operacional: registra as atividades relacionadas às operações principais da empresa, como recebimentos de vendas, pagamentos a fornecedores e despesas operacionais.

- Fluxo de Caixa de Investimento: demonstra as transações de compra e venda de ativos de longo prazo, como imóveis, maquinários e investimentos em outras empresas. Mostra como os investimentos afetam o caixa da empresa.

- Fluxo de Caixa de Financiamento: registra os pagamentos de recursos de fontes de financiamento externas, como empréstimos, emissão de ações ou pagamento de dividendos.

46. Como controlar o fluxo de caixa da empresa?

O controle do fluxo de caixa garante que a empresa tenha recursos suficientes para pagar dívidas, investir no crescimento e lidar com imprevistos.

Assim, a empresa evita situações vulneráveis e pode continuar crescendo independente de situações externas.

47. Como montar um fluxo de caixa?

Existem muitas ferramentas úteis para gerenciar o fluxo de caixa, como planilhas financeiras, software de gestão financeira e aplicativos específicos.

O Asaas é uma plataforma de gestão que também facilita o controle, análise e a projeção de recursos financeiros da empresa, controlando seu fluxo de caixa também.

48. O que é gestão de risco financeiro?

A gestão de risco financeiro é uma frente empresarial que tenta identificar, avaliar e controlar os riscos que podem afetar a estabilidade financeira de uma empresa a curto, médio e longo prazo.

O objetivo desse modelo de gestão é minimizar possíveis impactos negativos e prejuízos para o crescimento do negócio.

49. Quais são os 5 principais tipos de riscos financeiros?

Os principais riscos financeiros de uma empresa podem ser classificados como:

- Risco de Crédito: possibilidade de perda financeira devido ao não cumprimento de obrigações por parte de clientes ou parceiros comerciais;

- Risco de Mercado: relacionado às oscilações nos preços de ativos financeiros, como ações e commodities, que podem afetar negativamente o valor dos investimentos;

- Risco de Liquidez: incapacidade de cumprir obrigações financeiras de curto prazo, resultando em problemas de caixa e falta de recursos para pagamentos.

- Risco Cambial: exposição da empresa a flutuações nas taxas de câmbio, especialmente quando ela realiza operações em moedas estrangeiras.

- Risco Operacional: risco de perdas decorrentes de falhas em processos internos, sistemas, erros humanos ou falta de controles adequados.

Vale ressaltar que esses são apenas os principais riscos enfrentados por uma empresa. Cada segmento de mercado pode encontrar diferentes particularidades.

50. Quais as formas de controlar um risco financeiro?

Estratégias para proteger a empresa contra eventos inesperados incluem: diversificação de investimentos, hedge cambial, seguro empresarial e reservas de emergência.

Além disso, também é fundamental ter planos de contingência bem definidos.

51. Por que a educação financeira é tão importante?

Uma boa gestão financeira precisa, antes de tudo, de educação financeira. É indispensável que todos os colaboradores, diretores e gestores que lidem com as finanças da empresa – direta ou indiretamente – tenham um entendimento sobre o assunto.

52. O que é educação financeira?

Educação financeira nas empresas é um programa que visa capacitar os envolvidos com o setor financeiro empresarial a gerenciar melhor os processos financeiros internos do negócio.

A intenção da educação financeira é mostrar como conceitos financeiros relevantes precisam ser entendidos e aplicados dentro do contexto corporativo.

Além disso, a educação financeira pode ser ensinada aos colaboradores para uso no eixo pessoal.

53. Como implantar educação financeira na empresa?

A educação financeira pode ser aplicada por meio de workshops, palestras, treinamentos online e materiais educativos.

O foco desses materiais precisa ser alinhado de acordo com as necessidades da gestão, porém no geral eles enfatizam o entendimento de orçamentos, investimentos, planejamento financeiro e gestão de dívidas.

54. Qual a importância da educação financeira nas empresas?

A importância da educação financeira no trabalho inclui funcionários mais conscientes financeiramente, tomando decisões assertivas e ajudando a gestão a guiar a empresa para o crescimento e sustentabilidade do negócio.

Além disso, a educação financeira também contribui para a redução de estresse financeiro, maior produtividade, redução de erros e mais rapidez para desenvolvimento de projetos.

55. Quais são os 5 fatores da educação financeira?

Os cinco pilares da educação financeira são:

- controle financeiro;

- poupança;

- investimentos;

- planejamento de longo prazo;

- e gestão de dívidas.

Também é possível somar outros fatores para entender melhor os elementos financeiros. Mas esses pilares proporcionam bases sólidas para uma saúde financeira sustentável.

56. O que é uma obrigação financeira?

As obrigações financeiras são uma etapa fundamental do funcionamento de qualquer empresa, assim como o pagamento de impostos exigidos.

É muito importante que a gestão financeira e o planejamento empresarial considerem todo o cumprimento legal que o negócio precisa ter.

57. Quanto uma empresa paga de imposto?

Toda empresa deve pagar diversos impostos, de acordo com as leis federais e estaduais. É muito importante que a gestão entenda quais são suas responsabilidades fiscais. Porém, os principais impostos pagos pelas empresas são:

- Imposto de Renda de Pessoa Jurídica (IRPJ);

- Contribuição Social sobre o Lucro Líquido (CSLL);

- Imposto sobre Circulação de Mercadorias e Serviços (ICMS);

- Imposto sobre Serviços (ISS);

- Programa de Integração Social (PIS);

- Imposto sobre Produtos Industrializados (IPI).

Além disso, pode incidir sobre sua empresa outros impostos devidos, dependendo de sua atividade e regime tributário.

58. Qual a composição do patrimônio líquido?

O patrimônio líquido é calculado após conferir a diferença entre o ativo e o passivo da empresa. O valor residual após deduzir todas as obrigações financeiras é o patrimônio líquido.

59. Quais os tributos devidos por uma empresa?

Os tributos devidos por uma empresa incluem impostos, contribuições sociais e taxas, que podem variar dependendo do segmento de atuação empresarial.

Porém, alguns tributos são obrigatórios para todos os negócios, como o IRPJ, conforme mencionado anteriormente.

60. Quais são as obrigações financeiras empresariais?

As obrigações financeiras que as empresas devem manter em dia incluem todas as funções necessárias para manter as atividades do negócio – como salários, contas de luz, aluguel, fornecedores e compra de estoque.

Além disso, todas as eventuais dívidas, como empréstimos e encargos tributários precisam ser consideradas.

61. Como fazer um planejamento tributário?

O planejamento tributário precisa ser uma prioridade de qualquer empresa em desenvolvimento.

Nele é possível desenvolver estratégias legais para reduzir o impacto fiscal da empresa, aproveitando incentivos fiscais e escolhendo o regime tributário mais adequado.

62. O que é elisão fiscal?

A redução da carga fiscal de forma legal pode ser alcançada por meio de planejamento tributário, conforme mencionado.

A melhor maneira de fazer isso é através da elisão fiscal. Ou seja, uma estratégia para pagar menos impostos de maneira legal, através de incentivos fiscais, deduções permitidas por lei e uso de benefícios oferecidos pelo governo.

63. Quais são os direitos de uma empresa?

De modo geral, os direitos de uma empresa incluem a propriedade de ativos, recebíveis de clientes, ações, marcas registradas e direitos autorais, entre outros.

Além disso, a empresa também pode possuir direitos contratuais, através de parcerias e acordos comerciais, e tudo aquilo que seja necessário para manter a capacidade de realizar atividades econômicas dentro da lei.

64. Qual a importância da gestão financeira em tempos de crise?

Crises são inevitáveis. O cenário externo ou interno pode se apresentar como uma problemática que torna a rotina da sua empresa mais difícil, levando a problemas financeiros.

65. Como lidar com crises financeiras empresariais?

Diante de uma crise financeira empresarial, é fundamental agir com rapidez e eficiência.

A gestão precisa buscar identificar as causas da crise, reduzir custos desnecessários, renegociar dívidas, buscar novas fontes de receita e conversar diretamente com colaboradores e as partes envolvidas na crise.

66. Como agir diante de uma crise financeira?

Para recuperar a estabilidade financeira, suas estratégias devem incluir priorizar o pagamento de dívidas. Isso evita o agravamento da situação, como a abertura de ações judiciais.

Além disso, também é importante buscar linhas de crédito, diversificar produtos ou serviços, investir em marketing e inovação, e reestruturar a empresa para alcançar maior eficiência.

67. Como sair da crise financeira empresarial?

Para gerenciar uma crise sua empresa precisa entender o cenário pelo qual o negócio está passando. A partir de uma análise ampla, é possível tomar decisões que impeçam o negócio de manter um gasto financeiro excessivo, propor um plano de ação e recuperação.

No geral, esse processo pode envolver monitorar indicadores financeiros, tomar decisões difíceis, liderar a equipe com transparência e agilidade, e estar preparado para cenários adversos.

68. Como elaborar um plano de gestão de crise?

Um plano de gestão de crise requer uma análise detalhada da situação, definição de metas claras, estratégias de corte de gastos, alternativas de financiamento e planos de contingência.

Algumas dessas ações podem levar a situações complicadas no negócio, como redução de investimento, corte de pessoal, fechamento de unidades e assim por diante.

Por isso, é fundamental comunicar o plano a todos os envolvidos e monitorar o progresso constantemente.

69. Qual a importância da inovação na Gestão Financeira?

A tecnologia é uma grande aliada para empresas que desejam expandir suas operações e ganhar uma parcela maior de atuação no mercado.

Além disso, todos os dias o mercado busca por novas soluções que tornem os negócios mais eficientes e precisos. Por isso, as empresas que não utilizam a tecnologia acabam ficando para trás.

70. O que é a inovação financeira?

Inovação financeira refere-se ao uso de novas ideias, tecnologias e estratégias para melhorar a gestão financeira das empresas, buscando maior eficiência e melhores resultados que afetem o negócio como um todo, além do setor financeiro.

71. Como usar tecnologia em gestão financeira?

A tecnologia tem um impacto significativo na gestão financeira, tornando alguns processos mais ágeis, precisos e, principalmente, automatizados.

A automação de processos permite análises avançadas, otimiza algumas funções e atividades e também ajuda que a gestão tome decisões assertivas e condizentes com a necessidade empresarial.

72. Quais são as soluções de automação financeira?

Existem muitas tecnologias surgindo todos os dias, que podem ser utilizadas para melhorar a performance empresarial.

Atualmente, as tecnologias com maior destaque no mercado para o setor de gestão financeira são análise de big data, inteligência artificial, blockchain, pagamentos contactless, cloud computing e Internet das Coisas (IoT), entre outras.

O Asaas, por exemplo, é uma plataforma de pagamentos inovadora com soluções integradas via API e uma base ERP para otimizar seus processos financeiros.

73. Qual é o melhor software de gestão financeira?

Os principais softwares disponíveis para auxiliar na gestão financeira são sistemas de ERP (Enterprise Resource Planning), sistemas de contabilidade, ferramentas de análise financeira e plataformas de gestão de fluxo de caixa.

Todas essas ferramentas são disponibilizadas pelo Asaas, por exemplo, através da nossa conta digital PJ.

74. Como fazer a automação de processos financeiros?

A automação pode ser aplicada na gestão financeira para agilizar tarefas repetitivas e tornar processos burocráticos mais práticos.

A automação também reduz erros humanos e melhora a gestão de tempo dos colaboradores.

Além disso, com a automação é possível realizar melhor atividades como conciliação de contas, envio de faturas e cobranças, emissão de notas fiscais, gestão de clientes etc.

75. O que é sustentabilidade financeira?

A sustentabilidade refere-se à capacidade de uma empresa manter a saúde financeira do negócio ao longo do tempo, equilibrando suas receitas e despesas, gerando lucros consistentes e tendo recursos suficientes para investir e crescer.

76. O que é ESG no mercado financeiro?

ESG é uma sigla que significa “Environmental, Social and Governance” (Ambiental, Social e Governança).

Ela representa as práticas adotadas pelas empresas no mercado financeiro para manter suas operações sem perder o foco em ações sociais, que tragam maiores benefícios para o ambiente em que o negócio está inserido.

Esses critérios são considerados por investidores e parceiros, que buscam investir em negócios sustentáveis e éticos.

77. Como a sustentabilidade impacta na gestão financeira?

A sustentabilidade impacta positivamente na gestão financeira, reduzindo riscos, atraindo investidores que procuram negócios com potencial e segurança para investir.

Além disso, uma empresa sustentável pode crescer de forma orgânica – sem precisar de recursos externos que geram dívidas, como empréstimos. Isso pode tornar o negócio mais eficiente e seguro no médio e longo prazo.

78. Como relacionar os recursos financeiros à sustentabilidade?

Para manter um negócio sustentável, a gestão precisa adotar medidas que equilibrem as contas e considerem o saldo futuro das operações.

Isso exige controlar gastos, reduzir despesas supérfluas, evitar investimentos excessivos e apostar em projetos com maior previsibilidade de sucesso – evitando riscos.

Além disso, outras situações corriqueiras podem ser consideradas. Como evitar contratar muitos funcionários antes de garantir o aumento da demanda, manter os estoques de produtos equilibrados e cuidar da precificação correta dos produtos.

79. Como garantir gestão financeira e sustentabilidade?

Para garantir a sustentabilidade financeira, a empresa deve ter uma gestão financeira sólida, investir em inovação, monitorar constantemente suas finanças, se adequar às mudanças do mercado e promover ações responsáveis para criar valor a longo prazo.

80. O que é a gestão de tesouraria?

A gestão de tesouraria envolve o controle e planejamento dos recursos financeiros de uma empresa, como caixa, investimentos e financiamentos.

O objetivo é garantir a disponibilidade de fundos necessários para essas operações, mantendo em dia os recursos para manter investimentos e pagamentos, assegurando a estabilidade financeira da empresa.

81. Como funciona a tesouraria em uma empresa?

A tesouraria é um setor muito importante da sua empresa. Através dele, os fluxos de recursos podem ser analisados com precisão e destinados para setores com maior necessidade.

A gestão de tesouraria é fundamental para garantir a liquidez, evitar problemas de caixa e otimizar o uso dos recursos financeiros do negócio.

Ela também pode ser uma ferramenta útil para ajudar a empresa a tomar decisões financeiras mais informadas e a minimizar riscos de algumas operações.

82. Quais são as tarefas de tesouraria?

A área de tesouraria de uma empresa é responsável pelo gerenciamento de recursos, análise de fluxo de caixa, análise de investimentos e financiamentos, gestão de riscos financeiros e relacionamento com instituições financeiras parceiras.

83. Quais são os três pilares da tesouraria?

Os três pilares da tesouraria são:

- Linhas de financiamento: buscar as melhores linhas de financiamento para atender às necessidades de capital de giro da empresa. Além de garantir a eficiência das linhas, com taxas de juros adequadas à realidade financeira da empresa, evitando escolhas prejudiciais.

- Aplicações financeiras: captar financiamentos e organizar as aplicações financeiras da empresa. A tesouraria também precisa definir a alocação de recursos, considerando as necessidades de liquidez empresarial e assegurando o acesso aos recursos quando necessário.

- Proteção de risco: a tesouraria também deve proteger a empresa contra riscos financeiros, como inadimplência, flutuação cambial e problemas de crédito. A gestão de risco abrange tanto as alocações de recursos quanto o controle de gastos diários, garantindo maior estabilidade financeira para a organização.

84. Como gerenciar os riscos relacionados à tesouraria?

Para identificar e gerenciar os riscos dentro da tesouraria, é importante realizar análises financeiras detalhadas, implementar práticas de hedge, diversificar investimentos e estabelecer políticas de controle interno e compliance financeiro.

Além disso, sempre vale ressaltar a necessidade de contar com uma equipe de confiança, qualificada e que possua as ferramentas financeiras corretas para trabalhar com a movimentação e análise de recursos da empresa.

85. O que é gestão de crédito?

Gestão de crédito e cobrança envolve práticas para gerenciar a concessão de crédito a clientes, bem como a recuperação de valores em atraso.

O objetivo é equilibrar o risco de inadimplência com a manutenção de vendas e relacionamentos comerciais saudáveis.

86. Como fazer análise de crédito?

Uma análise de crédito precisa considerar a avaliação da capacidade financeira do cliente, histórico de pagamentos, referências comerciais e consulta a órgãos de proteção ao crédito.

Com essas práticas é possível oferecer crédito de maneira adequada, sem correr riscos de inadimplência para sua empresa.

87. Quais são as ações para reduzir a inadimplência?

Estratégias para reduzir inadimplências incluem estabelecer políticas claras de crédito, monitorar os clientes regularmente, oferecer opções de pagamento flexíveis e incentivar a comunicação transparente.

Além disso, também é fundamental estabelecer uma régua de cobrança eficiente que permita manter uma comunicação consistente com os consumidores.

88. Qual a importância de estabelecer políticas de crédito e cobrança?

Estabelecer políticas de crédito e cobrança é essencial para garantir a saúde da empresa, evitar prejuízos com inadimplência, manter o fluxo de caixa e construir relacionamentos comerciais sustentáveis.

Uma empresa que possui baixa taxa de inadimplência fica menos vulnerável a situações de crise financeira, mantendo um crescimento constante e orgânico.

89. Quais são as fases da política de crédito e cobrança?

As fases da política de crédito e cobrança incluem análise de crédito, definição de limites de crédito, monitoramento de pagamentos, estratégias de cobrança e negociação para recuperação de valores.

90. Como cortar gastos desnecessários?

A gestão financeira também se apoia na necessidade de suprir os custos e reduzir despesas internas da empresa. Afinal, um negócio precisa reduzir os gastos para se tornar mais sustentável e manter um crescimento constante.

91. O que é gestão de custos na empresa?

A gestão de custos na empresa envolve o controle e otimização dos gastos necessários para produzir bens de produto ou serviços.

É essencial para a lucratividade e competitividade, garantindo que os recursos sejam utilizados de forma eficiente.

92. O que é gestão de despesas?

A gestão de despesas refere-se ao controle dos gastos operacionais da empresa, como aluguel, salários e despesas administrativas.

Ou seja, a gestão de despesas visa reduzir custos e melhorar a eficiência do negócio.

93. O que é margem de contribuição e lucro?

A margem de contribuição é a diferença entre as receitas de vendas e os custos variáveis.

Por outro lado, o lucro pode ser definido como a diferença entre as receitas e todos os custos e despesas.

94. Qual a diferença entre custo e despesa?

Os custos de uma empresa incluem gastos diretos com a produção de bens ou serviços, enquanto as despesas englobam os gastos operacionais indiretos.

- Os exemplos de custos são: salários dos funcionários da linha de produção, matéria-prima, comissões para vendedores, etc.

- Enquanto exemplos de despesas são: salários de funcionários administrativos, aluguel, contas de água e luz, etc.

95. Como fazer a definição de custos e despesas?

Para realizar uma análise de custos eficiente, os três pilares da análise de custos e despesas são:

- Custeio Direto (ou Variável): Atribui apenas os custos diretos aos produtos, ignorando os custos fixos.

- Custeio por Absorção: Aloca todos os custos, diretos e indiretos, aos produtos, incluindo os custos fixos.

- Custeio Baseado em Atividades: Identifica os custos relacionados às atividades que geram valor, proporcionando uma alocação mais precisa dos recursos. Cada abordagem oferece insights diferentes sobre a estrutura de custos da empresa.

96. Como reduzir custos sem comprometer a qualidade?

Reduzir custos sem comprometer a qualidade pode ser feito por meio de negociação com fornecedores, automação de processos, revisão de contratos, controle rigoroso dos gastos e busca por alternativas mais eficientes e econômicas.

97. O que é a tecnologia blockchain?

A tecnologia blockchain é um sistema que permite o armazenamento seguro de informações digitais.

Ela revoluciona o setor financeiro ao eliminar a necessidade de intermediários em transações, reduzindo custos e aumentando a velocidade.

Além disso, a blockchain garante a transparência e a não permite que informações das transações mudem, melhorando a confiança e a segurança no setor financeiro.

98. Como funciona o sistema de blockchain?

As aplicações da blockchain em transações financeiras podem ser realizar transferências de financeiras entre países, emissão de ativos digitais, gerenciamento de identidade, contratos inteligentes, rastreamento de ativos e muito mais.

99. Quais os principais desafios da gestão financeira?

Os empreendedores enfrentam diversos desafios financeiros, como a falta de capital inicial, gestão de fluxo de caixa, controle de despesas, acesso a financiamento para expansão, inadimplência e as mudanças de comportamento do consumidor.

A incerteza do mercado e a necessidade de equilibrar investimentos com lucratividade também são desafios comuns.

100. Como fazer a gestão financeira de um novo negócio?

Para fazer a gestão financeira de um novo negócio, é importante elaborar um plano de negócios detalhado, com projeções financeiras realistas.

Monitorar o fluxo de caixa, controlar despesas e buscar parcerias estratégicas são práticas essenciais, especialmente no início de uma jornada empresarial.

101. Como fazer para atrair investidores?

As principais estratégias para atrair investidores incluem:

- apresentar um plano de negócios sólido,

- comprovar a viabilidade do projeto,

- demonstrar potencial de crescimento,

- oferecer garantias e

- estabelecer relações de confiança com investidores e instituições financeiras.

Quanto mais sólido for o projeto empresarial, com possibilidades reais de crescimento, somados a risco reduzido, mais chances haverá de atrair financiamentos.

102. O que faz uma auditoria financeira?

Muitas vezes um negócio passa por uma situação complicada, o que leva a necessidade de uma auditoria financeira.

Esse tipo de processo visa revisar e compreender melhor as ações da empresa ao longo do tempo, revelando problemas que possam estar ocultos – assim como apontar necessidades de melhorias para a gestão financeira.

103. O que é auditoria financeira?

Auditoria financeira é uma avaliação independente e sistemática das demonstrações financeiras de uma empresa.

O objetivo é verificar a veracidade e exatidão das informações apresentadas, identificando eventuais erros, fraudes ou irregularidades.

104. Qual a importância da auditoria financeira?

A auditoria é importante para garantir a credibilidade das informações financeiras da empresa, transmitindo confiança a investidores, credores e qualquer agente financeiro envolvido com a organização.

Ela ajuda a identificar problemas financeiros, melhorar controles internos e tomar decisões mais embasadas.

105. Como fazer auditoria financeira de uma empresa?

Os procedimentos em uma auditoria financeira são diversos e podem variar de acordo com as necessidades da empresa.

No geral, os principais procedimento de uma auditoria financeira incluem:

- análise documental,

- testes de controles internos,

- inspeção física de ativos,

- confirmação de saldos com terceiros e

- avaliação das políticas contábeis utilizadas.

106. Qual a relação entre marketing e finanças?

Dentre todos os setores empresariais que podem ser beneficiados por uma boa gestão financeira, o marketing se destaca por contar com uma visão mais clara e objetiva dos recursos disponíveis para suas campanhas.

107. O que é finanças no marketing digital?

A gestão financeira e as estratégias de marketing estão intrinsecamente ligadas, pois o sucesso de uma campanha de marketing depende do gerenciamento dos recursos financeiros.

O setor financeiro fornece o suporte necessário para o planejamento e execução das estratégias de marketing, garantindo que os investimentos sejam bem direcionados para obter resultados eficientes.

108. Como reduzir custos sem prejudicar o marketing

Através do planejamento orçamentário, os recursos financeiros podem ser direcionados para campanhas – a partir de uma definição estratégica de fatores como público-alvo, funil de vendas e outras métricas.

É importante definir essas metas e prioridades, considerando a rentabilidade de cada ação e investindo em canais de marketing assertivos – que geram maior retorno sobre o investimento (ROI).

109. Quais são as métricas de investimento em marketing?

O ROI é o retorno sobre o investimento feito em estratégias de marketing. As principais métricas financeiras relevantes para medir o ROI incluem:

- CAC (Custo de Aquisição de Clientes): o custo médio para conquistar e converter cada cliente;

- LTV (Lifetime Value): a média de tempo em que o cliente permanece fidelizado como consumidor da sua empresa;

- Lucro líquido: o lucro total gerado pela sua empresa a partir das conversões em campanhas de marketing.

Essas métricas permitem avaliar o desempenho das estratégias de marketing e tomar decisões embasadas para otimizar os resultados financeiros.

110. O que são fintechs?

A tecnologia tem se mostrado uma grande aliada das empresas. Porém, além disso, empresas que utilizam tecnologia para apresentar novas soluções financeiras surgem no mercado trazendo inovação e eficiência para os clientes.

Essas empresas são chamadas de fintechs. Confira como essas empresas podem ajudar a desenvolver sua gestão financeira:

Empresas de tecnologia financeira, ou fintechs, são startups que utilizam tecnologia inovadora para fornecer serviços financeiros de forma mais ágil, eficiente e acessível.

111. Quais são os tipos de fintech?

As fintechs atuam em diversos setores, incluindo:

- pagamentos digitais,

- empréstimos peer-to-peer,

- plataformas de crowdfunding,

- robôs de investimento,

- carteiras digitais,

- seguros,

- gestão financeira pessoal,

- gestão financeira.

O objetivo das fintechs é trazer inovação e diversidade ao mercado financeiro, através de tecnologia, desafiando instituições tradicionais e oferecendo novas experiências aos clientes.

112. O que é gestão de capital de giro?

A gestão de capital de giro e a captação de recursos estão interligadas na busca pela estabilidade financeira da empresa.

Uma gestão eficiente do capital de giro pode reduzir a dependência de recursos externos, tornando a empresa mais sustentável e atraente para investidores.

Gestão de capital de giro envolve o controle dos recursos financeiros necessários para manter as operações diárias de uma empresa.

Entre as principais funções estão: controle de estoque, controle de contas a receber e de contas a pagar.

113. Como fazer a gestão de capital de giro?

A gestão de capital de giro requer análise do ciclo financeiro, monitorando estoques, prazos de pagamento e recebimento e buscando manter o equilíbrio entre entrada e saída de recursos.

Assim, a empresa consegue manter uma eficiência maior para manter suas atividades recorrentes e manter o investimento em áreas importantes.

114. Qual o objetivo principal da gestão do capital de giro?

O objetivo principal da gestão do capital de giro é garantir a liquidez da empresa, evitando problemas de caixa e otimizando o uso eficiente dos recursos financeiros.

115. Quais são as formas de captação de recursos?

O processo de captação de recursos envolve a obtenção de financiamentos, empréstimos, linhas de crédito, parcerias comerciais, investimentos ou uso de recursos próprios para financiar as ampliar e otimizar as atividades da empresa.

116. O que é precificação?

Sua empresa precisa ser estratégica, buscando estabelecer metas e entender o cenário financeiro do seu negócio. Porém, também é necessário olhar para as ações práticas que têm impacto diário no seu negócio.

Nesse caso, medidas como logística, estoque e precificação estão entre as principais demandas do seu negócio.

117. Como fazer a precificação de produtos e serviços?

Para fazer a precificação de produtos e serviços, é necessário conhecer os custos envolvidos na produção ou oferta do serviço, entender o mercado e a concorrência, considerar a elasticidade da demanda e avaliar a proposta de valor para o cliente.

A partir dessas informações é possível criar um processo para determinar o preço adequado para comercializar os itens oferecidos no negócio.

118. Quais as 3 principais formas de precificação?

As três principais formas de precificação são:

- precificação por custo: o preço é baseado nos custos de produção dos produtos ou serviços;

- precificação por concorrência: o preço é influenciado com os valores praticados pelos concorrentes;

- precificação por valor percebido: o preço é estabelecido de acordo com o valor que o cliente atribui ao produto ou serviço.

119. O que é controle de estoque?

Controle de estoque é o processo de monitorar e gerenciar o estoque de produtos da empresa, garantindo que haja o equilíbrio entre a demanda dos clientes e a disponibilidade de produtos.

120. Como fazer uma gestão de estoque eficiente?

Para fazer uma gestão de estoque eficiente, é preciso estabelecer um sistema de controle preciso.

Para isso, é necessário utilizar tecnologias de gestão de estoque, fazer previsão de demanda, estabelecer níveis de estoque de segurança e implementar boas práticas de armazenamento e reposição de produtos.

121. O que é projeção de vendas?

A projeção de vendas é o processo de estimar as vendas futuras de uma empresa com base em seu histórico, tendências de mercado, sazonalidade e outros fatores relevantes.

Essa ferramenta é essencial para o planejamento financeiro e tomada de decisões estratégicas em relação ao fluxo de vendas do negócio. Além disso, a projeção de vendas impacta no gerenciamento financeiro do negócio.

122. O que é uma projeção de receita?

A projeção de receita é uma estimativa das receitas futuras da empresa, levando em conta as projeções de vendas e outras fontes de receita, como serviços, aluguéis, royalties, investimentos, entre outros.

Uma boa gestão financeira irá fornecer informações viáveis para o negócio conseguir projetar seus resultados futuros. Para manter a estabilidade, é fundamental entender o fluxo de receitas e prever cenários do mercado.

123. O que é uma receita recorrente?

Receita recorrente é a receita que a empresa recebe periodicamente, geralmente de forma previsível, por meio de vendas por assinaturas, contratos de longo prazo ou outras fontes que geram receitas constantes ao longo do tempo.

Essa modalidade de receita é considerada mais estável e confiável, proporcionando maior previsibilidade financeira à empresa.

124. Quais os elementos principais de um plano financeiro?

Os elementos-chave da gestão financeira são o controle do fluxo de caixa, a análise e planejamento financeiro, a gestão de investimentos, o controle de estoques e a avaliação de demonstrativos financeiros.

Vale ressaltar que a gestão financeira também vai além para influenciar outros elementos da sua empresa, porém essa é a base para construir uma boa estrutura financeira.

125. Qual é a função da administração financeira?

A função da administração financeira é planejar a distribuição dos recursos de uma empresa. Seu objetivo é aumentar os resultados obtidos por meio da análise minuciosa dos gastos empresariais.

As principais funções da administração financeira são:

- Utilização eficiente dos recursos.

- Controle de pagamentos e recebimentos.

- Planejamento do orçamento.

- Análise de investimentos.

Essas atividades são importantes para manter a saúde financeira de uma empresa estável. Dessa forma, você evita gastos desnecessários e consegue organizar as informações necessárias para uma melhor tomada de decisão.

126. O que faz a gestão comercial?

A gestão comercial é a área responsável por gerenciar as transações comerciais de uma empresa. Ela é responsável por várias funções importantes, como:

- Gerenciamento de vendas: controle das vendas, pesquisa de comportamento do cliente e mercado, nutrição de clientes pelo funil de vendas, etc.

- Planejamento e estratégia: define metas e os objetivos da empresa para um determinado período e constrói estratégias eficientes para alcançar os resultados.

- Motivação dos Vendedores: garante que seus colaboradores tenham motivação para fechar suas vendas, seja por meio de campanhas ou promoções internas.

Essas funções são essenciais para o sucesso dos negócios de uma empresa, pois ajudam a aumentar a eficiência, melhorar os resultados e garantir a satisfação do cliente.

127. Quais são os cinco pilares da educação financeira?

Os cinco pilares da educação financeira são:

- Controle de gastos: fazer o gerenciamento de despesas está relacionado à consciência da empresa sobre seus gastos, evitando despesas desnecessárias.

- Poupança: é importante saber economizar para conseguir guardar dinheiro para o futuro. Assim, você evita ficar no vermelho e garante a estabilidade do negócio.

- Planejamento: você precisa planejar os gastos do seu dinheiro, traçando metas financeiras que vão de encontro com os objetivos estabelecidos pela empresa.

- Economia: tenha informações completas e atualizadas sobre a economia local e mundial. Assim, você ficará atualizado sobre as possibilidades financeiras para o seu negócio.

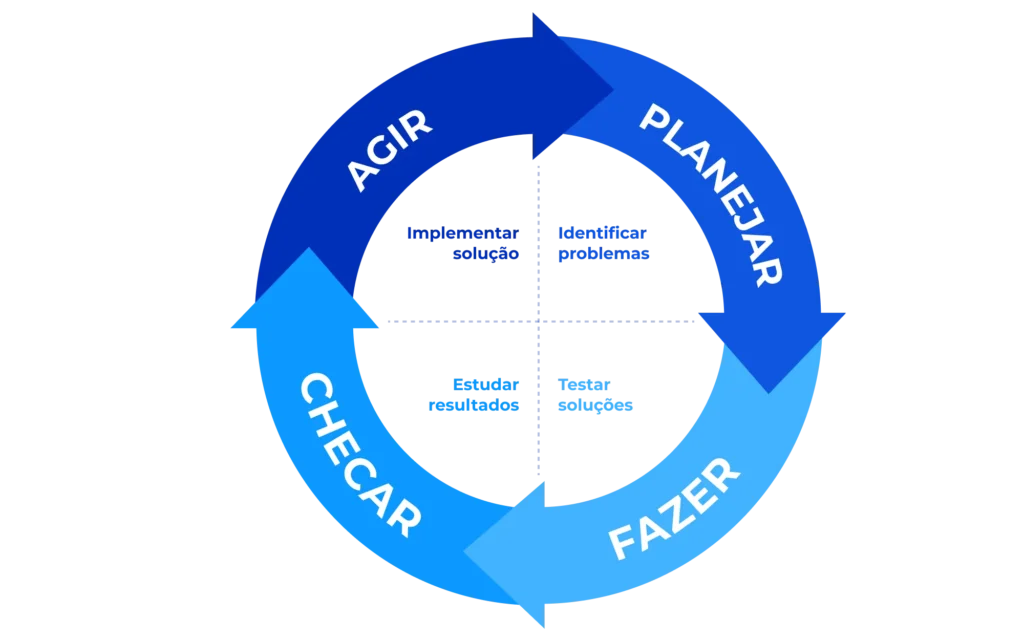

- Aplicações/Investimentos: saiba como aplicar e investir seu dinheiro para aumentar seu lucro. Para isso, você pode utilizar ferramentas de gestão que facilitem a análise sobre a distribuição de recursos, como o ciclo PDCA.

Esses pilares ajudam a entender como funciona o dinheiro e fornecem informações importantes para uma gestão adequada das finanças pessoais.

128. O que faz uma empresa de gestão de investimentos?

Uma empresa de gestão de investimentos cuida do dinheiro dos clientes. O objetivo é ajudar seus clientes a atingir suas metas financeiras, sendo responsável por:

- Compra e venda ativos como ações;

- Analise os riscos financeiros;

- Entendimento das necessidades da empresa;

- Monitoramento do mercado financeiro global e regional;

- Gerenciamento da carteira de investimentos dos clientes.

129. Qual o papel da gestão financeira na empresa?

A gestão financeira é importante para garantir o crescimento do seu empreendimento. Ela é responsável pelas estratégias relacionadas à utilização dos recursos da empresa, visando maximizar a eficiência em todos os setores.

Ter uma gestão financeira eficaz e completa implica em prevenir que a empresa se encontre em uma situação de instabilidade financeira. Dessa forma, você evita grandes dívidas e garante a capacidade de sustentar suas operações diárias.

130. O que faz um gestor financeiro em uma empresa?

Um gestor financeiro desempenha um papel importante na empresa. Basicamente, ele é responsável por gerenciar todos os recursos financeiros da empresa. Entre as tarefas nas quais o gestor deve fazer estão:

- Planejamento estratégico: analisar o mercado e criar metas que ajudem a empresa a ampliar seus resultados e melhorar o uso de recursos.

- Elaboração de relatórios financeiros: criar relatórios financeiros que auxiliem nas tomadas de decisões da empresa.

- Controle orçamentário: controlar a distribuição dos recursos disponíveis, evitando gastos desnecessários, e o pagamento de todas as obrigações da empresa.

Além disso, é importante que o seu gestor financeiro tenha boas habilidades de comunicação e interação com pessoas. Isso é importante para o trabalho em equipe.

131. Como fazer uma gestão financeira na empresa?

A gestão financeira precisa ser uma base consolidada em qualquer negócio. Porém, na maioria das empresas, esse é o setor que mais apresenta desafios, tornando os processos financeiros empresariais mais complexos.

Por isso, confira algumas dicas para desenvolver uma boa gestão financeira na sua empresa:

- Analise os objetivos da empresa e estabeleça metas para alcançá-los

- Escolha bons indicadores de desempenho, como: custo de aquisição de cliente (CAC), lifetime value (LTV), taxa de churn e margem de lucro.

- Levante os custos regulares (aluguel operacionais, etc) e os investimentos necessários para o crescimento da empresa (marketing, treinamento da equipe, etc).

- Faça projeções do orçamento para visualizar os ganhos financeiros do seu negócio.

- Mantenha uma margem de lucro saudável, garantindo que os preços de seus produtos ou serviços estejam alinhados com seus custos.

- Controle de fluxo de caixa, antecipando entradas e saídas de dinheiro. Assim você estará preparado para imprevistos financeiros.

- Otimize os recursos fazendo o uso eficiente de pessoal, tecnologia e infraestrutura.

- Mantenha a atenção às tendências e mudanças do mercado.

Para facilitar essa atividade, é importante escolher uma plataforma de gestão financeira compatível com suas necessidades.

O Asaas, por exemplo, é uma plataforma financeira abrangente, projetada especificamente para atender às necessidades de empresas em todas as fases de crescimento.

132. O que fazer para organizar as finanças pessoais?

Organizar as finanças pessoais é fundamental para alcançar a tranquilidade financeira. Aqui estão algumas dicas eficazes para ajudá-lo a controlar seu dinheiro:

- Diferencie seus gastos: separe as despesas por categoria (essencial, desejo pessoal e poupança) e coloque limites de gastos em cada uma delas.

- Monitore o seu dinheiro: registre todas as entradas e saídas de dinheiro para entender onde seu dinheiro está sendo gasto.

- Defina suas prioridades: estabeleça metas realistas e planeje-se para conseguir atingi-las.

- Controle seus gastos por impulso: evite comprar produtos ou serviços não-essenciais ou não planejados.

- Evite parcelamentos e compras no crédito: sempre que possível, pague à vista, mantendo o controle financeiro.

- Guarde uma porcentagem de dinheiro mensal: isso é importante para manter uma reserva de emergência. Isso proporciona segurança financeira.

- Estude sobre investimentos: aprenda sobre opções de investimento para fazer escolhas inteligentes.

Lembre-se de que a organização financeira é um processo contínuo. Por isso, é importante você manter esses processos sempre atualizados.

133. O que faz Gestão de Investimentos e mercado financeiro?

A gestão de investimentos e o mercado financeiro desempenham papéis cruciais no mundo das finanças. Vamos explorar o que cada um envolve:

- Gestão de Investimentos: envolve a análise, tomada de decisões e monitoramento de tudo o que está sendo investido, visando maximizar os investimentos financeiros. Neste caso, falamos da administração de ações, títulos e fundos.

- Mercado Financeiro: é o ambiente onde ocorre a negociação de ativos financeiros. Os principais participantes do mercado financeiro são investidores, instituições financeiras, empresas e governos, que negociam ações, títulos, moedas, etc.

134. O que faz um profissional de gestão pública?

O profissional de gestão pública é responsável pelo controle de qualquer ação pública. Ele atua na administração do setor público, envolvendo áreas como finanças, legislação, saúde, cultura e educação.

Suas responsabilidades incluem análise de políticas públicas, fiscalização e produção de relatórios. Essa função é essencial para o funcionamento e aprimoramento das políticas públicas.

135. Vale a pena fazer faculdade de finanças?

A escolha de fazer a faculdade de finanças ou não vai depender de seus objetivos a longo prazo. No geral, esse curso possibilita que você exerça diversas profissões, como:

- Analista de finanças;

- Bancário;

- Gestor de investimento;

- Contabilista;

- Economista;

- Analista de crédito e cobrança;

Essas são apenas algumas das profissões associadas à área de finanças. Cada uma delas exige habilidades e características específicas do colaborador. Por isso, lembre-se de verificar se você se encaixa na vaga almejada.

136. Quais são os melhores cursos na área financeira?

A área financeira dispõe de diversos cursos interessantes para os profissionais que querem começar ou já atuam no setor. Abaixo, vamos mostrar os 10 principais cursos para quem quer trabalhar com finanças:

- Ciências contábeis

- Economia

- Administração

- Gestão pública

- Logística

- Comércio exterior

- Relações internacionais

- Gestão de projetos

- Engenharia de produção

- Gestão financeira

Cada área tem suas particularidades e oportunidades únicas. Por isso, lembre-se de considerar seus interesses pessoais, habilidades e objetivos de carreira ao escolher um curso.

137. Quem faz gestão financeira pode trabalhar onde?

Existem diversas áreas de atuação para quem faz gestão financeira. Você pode escolher entre as opções:

- Assistente financeiro

- Analista de crédito

- Analista de finanças

- Consultor financeiro

- Gerente de contas

- Áreas de administração pública

Basta entender em qual setor você se identifica mais e avaliar os benefícios de cada vaga conforme a empresa.

138. Quanto ganha um tecnólogo em gestão financeira?

Em 2024, um tecnólogo em gestão financeira ganha, em média, R$ 6.898,78, tendo uma jornada de trabalho de 43 horas semanais.

Vale lembrar que essa média varia conforme a região, experiência, setor de atuação e a valorização do cargo na empresa contratante.

139. Qual o salário de um tecnólogo em Gestão Comercial?

A média salarial de um tecnólogo em gestão comercial, em 2024, é de R$ 6.898,78, trabalhando numa jornada de 43 horas semanais.

Lembre-se: essa média varia conforme a região, experiência, setor de atuação e a valorização do cargo na empresa contratante.

140. Quanto ganha um gestor financeiro no banco?

O salário de um gestor financeiro em bancos pode variar dependendo do nível hierárquico, experiência e região em que a empresa está situada. Geralmente, a média de salário varia entre:

- Gerente de Serviços Financeiros: de R$ 2.807 a R$ 18.0401.

- Gerente de Operações Financeiras: de R$ 3.608 a R$ 23.1871.

- Superintendente Financeiro: média de R$ 45.0181.

- Diretor Financeiro: de R$ 15.000 a R$ 40.000

- Gerente Financeiro: de R$ 7.000 a R$ 20.000

- Supervisor/Coordenador Financeiro: de R$ 4.000 a R$ 8.000

- Analista Financeiro: de R$ 2.000 a R$ 6.000

- Assistente Financeiro: de R$ 1.000 a R$ 3.0001.

Vale ressaltar que esses valores podem variar conforme a instituição financeira e a sua experiência profissional.

141. Quais são as melhores soluções financeiras para empresas?

As melhores soluções financeiras para empresas estão diretamente associadas às necessidades do estabelecimento. No geral, podemos listar as seguintes ferramentas empresariais:

- Sistema de ERP

- Emissão de cobranças

- Emissão de nota fiscal

- API de pagamento

- Cobrança pelo celular

- Gestão do fluxo de caixa

- Antecipação de recebíveis

- Régua de cobrança

- Consulta e negativação Serasa

- Aplicativo de relatório financeiro

O Asaas, por exemplo, é uma conta digital completa, que disponibiliza diversas soluções para empresas. Se você ficou interessado, conheça todos os produtos que o Asaas oferece!

142. O que é uma política financeira?

Uma política financeira é um conjunto de diretrizes, princípios e regras que ditam os processos relacionados às finanças de uma organização. Ou seja, é um guia estratégico que visa minimizar riscos e promover a saúde financeira do negócio.

Basicamente, ela é responsável por garantir a eficiência, a transparência e o controle adequado dos recursos financeiros, promovendo o crescimento escalável da empresa.

143. Como o manual de gestão financeira pode ajudar a empresa?

A partir desse guia, fica evidente a importância de conhecer as boas práticas de gestão financeira para ter para seu negócio.

A gestão financeira é um pilar fundamental para o sucesso e a sustentabilidade de qualquer empresa. Cada aspecto desse setor é essencial para uma tomada de decisão embasada e que leve ao crescimento saudável da empresa.

Não deixe de aprimorar sua gestão financeira e acompanhar as tendências do mercado. Para obter mais informações e soluções para sua gestão financeira, visite o site do Asaas Gestão Financeira e descubra como podemos ajudá-lo a alcançar o sucesso financeiro em seu negócio!

Não deixe de aprimorar sua gestão financeira e acompanhar as tendências do mercado. Para obter mais informações e soluções para sua gestão financeira, visite o site do Asaas Gestão Financeira e descubra como podemos ajudá-lo a alcançar o sucesso financeiro em seu negócio!