A gestão eficiente do capital de giro é fundamental para o sucesso de qualquer empreendimento. Afinal, ele baseia todas as decisões financeiras da empresa.

Além de proporcionar estabilidade financeira, o cálculo deste valor colabora com a análise de desempenho financeiro do negócio, trazendo uma visão ampliada sobre a empresa.

Para que estas análises sejam corretas e tragam resultados para a empresa, é importante entender para que ele serve e como calcular o capital de giro esse valor, continue a leitura nas próximas linhas.

Navegue pelo conteúdo

Para que serve o capital de giro?

De maneira geral, o capital de giro tem a função de equilibrar as finanças e garantir um fluxo de caixa mais saudável. Afinal, a partir dele, é possível entender qual é a situação real da empresa em um determinado período.

Assim, ele pode suprir necessidades da empresa em momentos de baixa, ou pode servir para um incentivo a investimentos futuros. Portanto, de maneira geral, o capital de giro serve para:

- Auxiliar o pagamento de fornecedores;

- Realizar o pagamento das despesas fixas da empresa;

- Servir como financiamento aos clientes que decidem realizar contas a prazo, mantendo o caixa empresarial;

- Comprar e manter os estoques em dia.

Relação do capital de giro com o fluxo de caixa

O cálculo do capital de giro tem impacto direto na recorrência das operações financeiras. Além de ser um forte indicativo do crescimento da organização, ele pode representar a necessidade de mudanças no plano de negócios.

Afinal, se o negócio está tendo mais despesas do que ganhos, pode ser necessário captar recursos externos ou investir em novas práticas na empresa – como repensar produtos, cortar gastos ou criar ofertas.

Fatores impactam negativamente o capital de giro da empresa

Embora a ideia seja manter o capital de giro positivo, existem alguns fatores que podem impactá-lo negativamente. Afinal, as vendas podem ser cíclicas e momentos de baixa podem afetar diretamente o financeiro da empresa.

Portanto, para evitar impactos negativos à sua gestão financeira, lembre-se de ficar atento aos seguintes fatores:

- Redução de vendas: se as vendas de uma empresa diminuem, o lucro será decrescente, enquanto o custo de operação da empresa permanece igual.

- Crescimento da inadimplência financeira: as dívidas dos pagadores podem impactar negativamente o capital de giro, ao diminuir o montante disponível para reinvestir no negócio. Isso pode gerar um déficit financeiro, trazendo mais gastos ao caixa e dificultando o pagamento das despesas operacionais

- Aumento das despesas financeiras: quanto mais recursos forem destinados às despesas financeiras, como empréstimos ou financiamentos, menor será o capital investido em outras operações.

- Aumento de custos: se os custos operacionais aumentarem, como em matérias-primas e mão de obra, o capital de giro pode ser afetado negativamente. Isso porque a empresa precisará de mais recursos para manter as operações, resultando na redução da reserva em caixa.

Como calcular o capital de giro?

Entender como calcular o capital de giro é uma dos elementos mais importantes para um negócio. Afinal, é através dele que é possível criar estratégias de crescimento.

A fórmula do capital de giro pode ser resumida em: (controle de contas a receber + o valor em estoque) – (as contas a pagar + o valor a pagar em impostos e despesas).

A partir do resultado desse cálculo, será obtido o valor necessário para um negócio funcionar por um período sem depender de ativos externos.

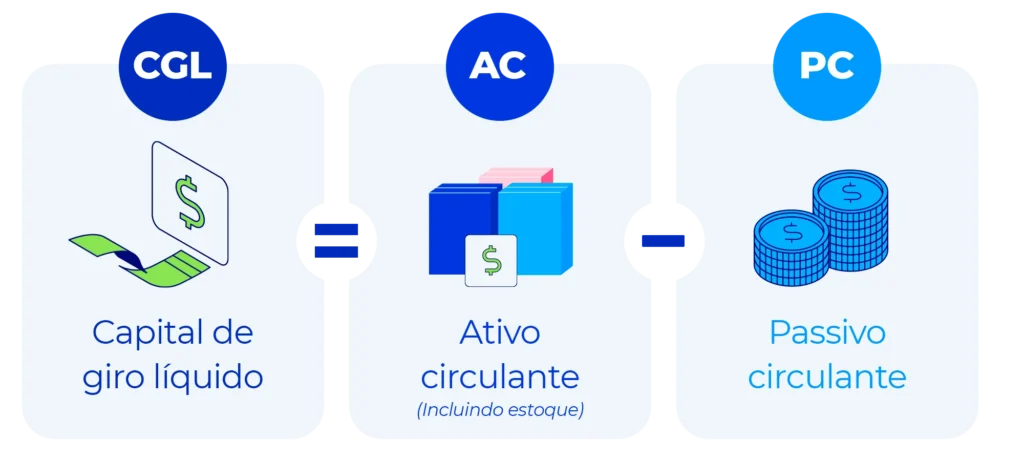

Porém, existe mais de uma forma de calcular esse fator. Por exemplo, o capital de giro líquido é um dos mais importantes, já que considera todos os ativos e passivos de curto prazo, em média de 12 meses.

A fórmula é a seguinte: Ativos Circulantes (AC) – Passivos Circulantes (PC) = Capital de Giro Líquido.

Porém, para entender a fundo como esse cálculo funciona, é importante entender o que são ativos circulantes e passivos circulantes. Entenda sobre ambos:

Ativo circulante (AC)

Em resumo, os ativos circulantes configuram todos os bens ativos do negócio que podem ser facilmente convertidos em dinheiro em um período operacional definido (1 mês, 6 meses, 1 ano, etc.).

Nessa modalidade podem ser incluídos os equivalentes em dinheiro, inventário, contas a receber, títulos comercializáveis, despesas pré-pagas e outros ativos líquidos.

Passivo circulante (PC)

Por outro lado, o passivo circulante considera as obrigações financeiras do negócio, baseados também no ciclo operacional definido. Esses passivos são pagos utilizando ativos anuais ou criando outros passivos circulantes.

Ou seja, nessa modalidade podem ser incluídas as contas e notas a pagar, parcelas atuais das dívidas de longo prazo, passivos acumulados ou receitas não obtidas.

Como calcular a Necessidade de Capital de Giro (NGC)?

A Necessidade de Capital de Giro (NGC) representa o montante de recursos mínimos que uma empresa precisa ter em caixa para manter as operações. Com o cálculo da NGC, é possível mapear necessidades de caixa e, com isso, traçar estratégias e tomar decisões assertivas a respeito da empresa.

Para diferenciar: o capital de giro destaca a disponibilidade líquida de recursos de curto prazo. Já a necessidade de capital de giro explora a diferença entre investimentos necessários em ativos circulantes e as fontes de financiamento disponíveis.

Essa métrica auxilia no entendimento dos recursos disponíveis para suprir algumas necessidades imediatas. No entanto, o resultado do NGC pode ser positivo ou negativo:

Necessidade de capital de giro positiva

Uma NGC positiva indica que a empresa possui mais ativos circulantes do que passivos circulantes. Assim, m mostra que a empresa consegue cumprir suas obrigações de curto prazo, tendo uma base sólida para possíveis investimentos.

Além disso, o número positivo também demonstra que a empresa tem controle da inadimplência, e não sofrerá ao combater os atrasos de pagamento.

Veja mais: o que é Adiantamento para Futuro Aumento de Capital (AFAC)?

Necessidade de capital de giro negativa

Já a resultante negativa aponta para uma deficiência nos processos financeiros. Quando o resultado do cálculo dá negativo, é um indicativo de que existe necessidade de fontes externas para compensar o capital de giro faltante.

Ou seja, pode indicar que a empresa pode estar se sustentando momentaneamente com dívidas de longo prazo, sendo uma falha na eficiência operacional. Isso pode gerar grandes dificuldades na manutenção do capital.

Como conseguir capital de giro para empresa?

Agora que você já sabe como calcular Capital de Giro, é necessário saber como obter capital de giro para uma empresa. Existem diversas formas de conseguir capital de giro. A escolha da melhor opção dependerá da situação financeira da empresa, do setor em que ela opera e de outros fatores específicos.

É possível implementar medidas práticas para melhorar consideravelmente o capital de giro. Cortar custos e buscar otimizar as receitas e despesas, além de planejar suas metas com antecedência, podem ajudar na saúde empresarial.

Algumas formas comuns de conseguir capital de giro são:

- Financiamento Bancário;

- Linhas de Crédito Comerciais;

- Desconto de Recebíveis;

- Fornecedores;

- Investidores ou Sócios;

- Antecipação de recebíveis.

Além disso, o Banco Nacional de Desenvolvimento (BNDES) também possui soluções de investimentos para empresas que podem ser favoráveis.

Continue aprendendo como conseguir capital de giro para empresas.

Vale a pena fazer empréstimo para capital de giro?

Realizar um empréstimo para obter recursos para possuir capital de giro pode ser uma solução. Porém, é necessário entender se essa medida está no cenário ideal para a empresa.

Afinal, um empréstimo possui condições e juros que trarão impactos futuros para o caixa. Por isso, é importante considerar todas as opções e optar por aquela que traga mais benefícios para sua organização e possa solucionar suas necessidades financeiras.

Embora os empréstimos sejam soluções mais comuns em bancos tradicionais, fintechs como o Asaas também ajudam a otimizar sua gestão financeira, oferecendo linhas de crédito mais acessíveis, como a antecipação de recebíveis.

Antecipação de recebíveis

Antecipar recebíveis é uma forma comum de obter capital de giro. Neste caso, o negócio promete seus recebimentos futuros em troca de um adiantamento. Ou seja, a empresa usa o próprio dinheiro, apenas antecipando os valores que ainda serão pagos.

A antecipação de recebíveis é uma estratégia eficaz para melhorar a liquidez da empresa. É bem menos burocrática e possui taxas mais favoráveis.

Para seguir com esta forma de obtenção de capital de giro no Asaas, basta solicitar na plataforma de pagamentos. O passo a passo para solicitar antecipação de recebíveis no Asaas é o seguinte:

- Criar a conta e confirmar todas as informações na plataforma Asaas;

- Após a confirmação, no Menu Lateral, busque a opção “Antecipações”;

- Confira os limites disponíveis e as taxas na área de Simulações;

- Selecione a cobrança que será antecipada, com o valor da transação;

- Depois, simule a proposta. Após conferir os valores, prossiga com a proposta;

- Verifique o status da solicitação e use os valores que ficarão disponíveis em conta!

Se você ficou interessado nesta solução, saiba como funciona a antecipação de recebíveis no Asaas e como ela pode auxiliá-lo na gestão do capital de giro!