A inadimplência financeira é um dos grandes desafios da economia brasileira. Segundo o Serasa Experian, em 2022, o país atingiu a marca de 66 milhões de inadimplentes. Esse número é um recorde, conforme o registro da série histórica do Serasa.

Diante desse cenário, é fundamental que a empresa tenha os recursos certos para uma cobrança mais assertiva. Porém, mesmo após notificar os consumidores, pode não ocorrer acordo entre as partes.

Nesse caso, diferentes medidas podem ser tomadas. Em pagamentos via boleto, a melhor solução é saber como protestar um boleto. Continue lendo para saber como e quais regras a empresa precisa seguir.

Navegue pelo conteúdo

O que diz a Lei de protesto de boleto?

A Lei que aborda o protesto de boletos é a Lei n.º 9.492/1997, que regulamenta os serviços relacionados ao protesto de títulos e outros documentos de dívida.

O boleto pode ser protestado, mas o protesto precisa estar vinculado a um título de crédito, como duplicatas, notas promissórias, cheques e contratos. Veja abaixo:

§ 4º Os devedores, assim compreendidos os emitentes de notas promissórias e cheques, os sacados nas letras de câmbio e duplicatas, bem como os indicados pelo apresentante ou credor como responsáveis pelo cumprimento da obrigação, não poderão deixar de figurar no termo de lavratura e registro de protesto.

Além disso, o devedor tem até 30 dias para responder à proposta do credor, desde que esse prazo tenha sido definido pelo apresentante no momento do encaminhamento do título ao cartório:

I – o prazo de resposta do devedor para a proposta de solução negocial será de até 30 (trinta) dias, segundo o que vier a ser fixado pelo apresentante, facultada a estipulação do valor ou percentual de desconto da dívida, bem como das demais condições de pagamento, se for o caso.

Saiba mais sobre qual o prazo para protestar boleto vencido.

Qual o custo para protestar um boleto?

Os custos para protestar um boleto variam conforme a região do tabelionato escolhido. Sendo assim, é difícil estabelecer um valor médio para esse procedimento.

Porém, a maioria dos cartórios costuma cobrar valores conforme as dívidas protestadas. Eles também acrescentam contribuições e impostos dentro dos valores cobrados.

Segundo a tabela de emolumentos, utilizada no Estado de São Paulo em 2020, os valores começam em R$ 12 para dívidas de até R$ 159. Eventualmente, esses valores podem chegar até R$ 1.860 para títulos acima de R$ 25 mil.

Vale ressaltar que, esses valores devem ser quitados pelo próprio devedor, no momento da quitação do débito em cartório.

Por conta disso, apesar dessa solução ser eficiente em muitos casos, vale analisar se é a melhor medida. Afinal, justamente pelo acréscimo do valor da cobrança, esse processo pode deixar o cliente devedor ainda mais indisposto ao pagamento.

Como protestar um boleto em cartório?

Após tentar as principais práticas de negociação, um cliente ainda pode se recusar a quitar suas dívidas.

Por isso, entender como protestar um boleto pode ser uma solução viável para ter os valores devidos pagos.

Esse processo exige alguns procedimentos legais. Confira abaixo o passo a passo completo:

1. Separe os documentos necessários para protestar o boleto

Para começar, os boletos precisam ser registrados em cartório. Assim, é preciso reunir a documentação que comprove que a fatura está relacionada a um produto ou serviço.

Para isso, basta apresentar uma nota fiscal ou contrato de prestação de serviço. Dê preferência para documentos que apresentem o nome do devedor sobre quem será feito o registro.

No geral, as principais informações necessárias para gerar o instrumento de protesto são:

- Nome completo, endereço e telefone do credor;

- Nome completo e endereço do devedor;

- Espécie do título (nota promissória, duplicata de serviço ou contratos em geral);

- Número do título;

- Valores do título.

Eventualmente, podem ser necessários outros documentos para a realização do processo. Por isso, reúna o máximo de informações e documentos necessários antes de ir ao cartório de protestos.

2. Procure um cartório especializado em protesto

Com os documentos separados, é necessário ir até um tabelionato de notas e processos de títulos da sua região.

Ali, será solicitado que o protestante preencha todos os dados necessários para essa ação.

Confira abaixo as informações solicitadas conforme a Lei n.º 9.492:

Art. 22. O registro do protesto e seu instrumento deverão conter:

I – data e número de protocolização;

II – nome do apresentante e endereço;

III – reprodução ou transcrição do documento ou das indicações feitas pelo apresentante e declarações nele inseridas;

IV – certidão das intimações feitas e das respostas eventualmente oferecidas;

V – indicação dos intervenientes voluntários e das firmas por eles honradas;

VI – a aquiescência do portador ao aceite por honra;

VII – nome, número do documento de identificação do devedor e endereço;

VIII – data e assinatura do Tabelião de Protesto, de seus substitutos ou de Escrevente autorizado.

É no cartório que é possível tirar dúvidas específicas sobre o processo, avaliando os prazos para as próximas etapas do protesto.

É importante ter clareza das informações do devedor, além de preencher todos os dados corretos.

3. Finalize o processo de protesto do boleto

O processo de cobrança do devedor iniciará assim que estiver tudo certo com a documentação apresentada e com o formulário preenchido.

O cliente será notificado em até três dias úteis. Caso ele não realize o pagamento, ficará com o nome dentro dos órgãos de proteção ao crédito, como SPC e o Serasa.

Se o pagamento for realizado diretamente, basta dar baixa da dívida no cartório e o nome do devedor será retirado da lista de negativados.

Como protestar um boleto online?

Em relação ao protesto de boletos pela internet, há como realizar protestos via Instituto de Protesto do Brasil (IEPTB). Essa instituição dá o suporte necessário para que a empresa conveniada faça o envio do protesto online.

Depois de conveniada, a empresa pode acessar a CRA, emitindo e gerenciando títulos protestados. A CRA faz a emissão e envia para os cartórios regionais responsáveis. A empresa credora pode cobrar os boletos sem a necessidade de ir até o cartório.

Como evitar o protesto de boletos?

Apesar de fugir do controle da empresa em diversas situações, existem algumas medidas que a empresa pode tomar para combater a prática da inadimplência financeira.

Lembre-se que um negócio depende do comprometimento de pagamento dos clientes. Com isso, é essencial oferecer as melhores condições para eles.

Nesse caso, é possível adotar algumas práticas que ajudam os clientes a realizarem os pagamentos em dia, mantendo a saúde financeira empresarial. Veja abaixo:

Ofereça um bom atendimento ao cliente

Todos os indivíduos devem ser bem recebidos pelo time de atendimento ao cliente. Investir em melhorias nesse setor pode ser uma ferramenta estratégica contra a inadimplência.

Afinal, a agilidade e a prestatividade são fatores primordiais na hora de negociar as melhores condições com o cliente.

Uma equipe bem treinada, somada às plataformas de automatização e CRM, são boas opções para ter um atendimento dinâmico, ágil e diferenciado.

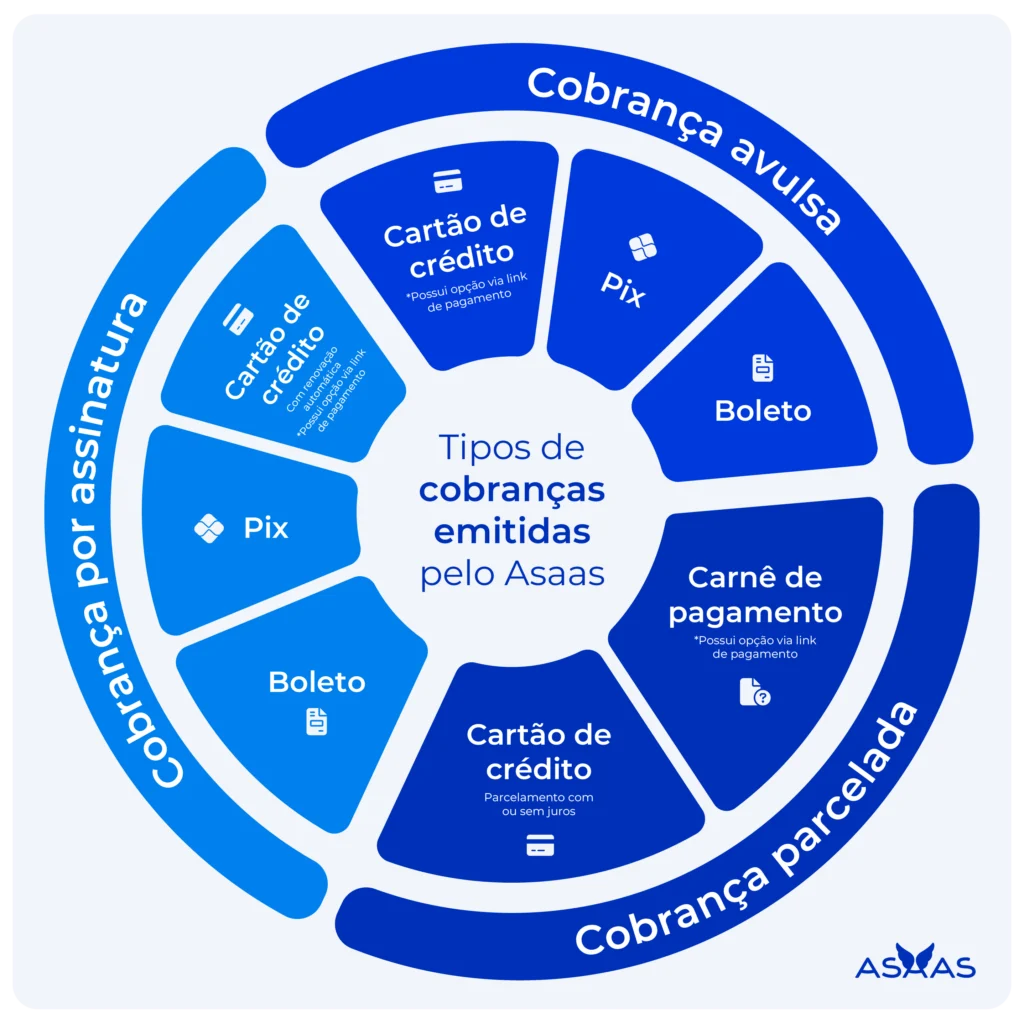

Disponibilize condições de pagamento variadas

Uma das melhores formas de realizar vendas e evitar a inadimplência é dar autonomia de pagamento aos clientes.

Ao oferecer diversas formas de pagamento, há como fidelizar os consumidores e facilitar as conversões.

Entenda quais são as principais necessidades do consumidor no momento da compra e ofereça as principais modalidades de pagamento, como boleto bancário, Pix e cartão de crédito.

Também é aconselhável considerar oferecer as principais condições de pagamento, como a prazo e planos de assinatura.

Estando confortável com a forma de pagamento, há como evitar que o cliente fique inadimplente por escolher um método pouco eficiente para sua rotina financeira.

No Asaas, é possível oferecer diferentes meios de pagamento ao cliente. São diversas opções para combater a inadimplência.

Envie lembretes de pagamento

Uma rotina corrida pode ser a causadora de algumas dívidas. Muitos consumidores têm dificuldades em manter uma boa organização financeira. Por isso, não sabem como manter as contas em dia.

Esse problema pode levar ao esquecimento de prazos e acúmulo de dívidas. Por isso, possuir um bom sistema de cobrança automatizado pode ser a chave para evitar que o cliente esqueça de cumprir com suas obrigações financeiras.

O Asaas, por exemplo, oferece um software de cobrança que envia notificações multicanal, como SMS e WhatsApp.

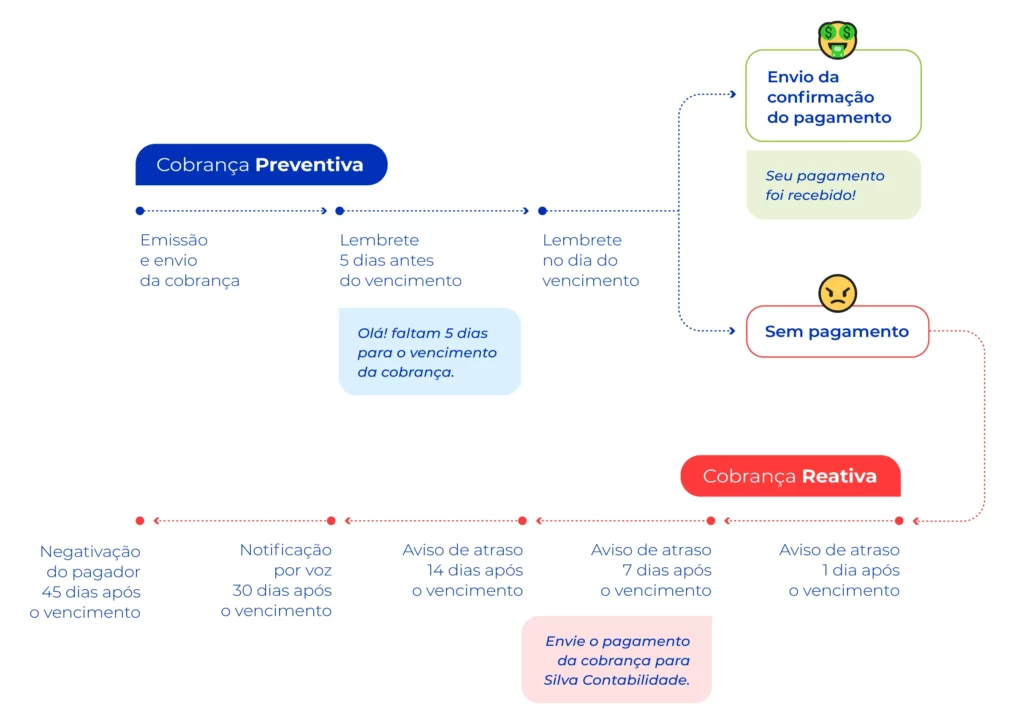

Além disso, a régua de cobrança possibilita o envio notificações automáticas ao cliente. Essas são realizadas em etapas sequenciais e de forma estruturada para que o cliente pague os valores até a data de vencimento.

Caso não seja efetuado, também é possível enviar notificações de forma reativa após o vencimento.

Abra a sua conta agora mesmo e comece a utilizar a régua de cobrança Asaas!