Segundo a pesquisa realizada pelo Serasa em abril de 2025, cerca de 76,60 milhões de brasileiros enfrentam a situação de inadimplência.

No âmbito empresarial, esses números se traduzem em falta de pagamentos, atrasos, problemas com o fluxo de caixa, diminuição de capital de giro, entre outros problemas. Porém, negativar um CPF pode ser a solução para essas questões.

Quando a empresa opta pela negativação, entende-se que todas as formas de negociação já foram utilizadas. A seguir, explicaremos o significado do processo, além de como e quando é recomendado realizar a negativação no Serasa. Confira!

Navegue pelo conteúdo

O que é negativação no Serasa?

A negativação é um processo que deve acontecer após a falta de pagamento de um produto ou serviço. Ou seja, quando uma fatura se torna uma dívida ativa no CPF ou CNPJ de um cliente.

O nome do devedor será inserido no banco de dados de órgãos de proteção ao crédito, como o Serasa, por exemplo, ou responsáveis por gerenciar o processo de negativação.

Essa seria a última etapa de cobrança de uma dívida ativa. Antes de negativar no Serasa, a empresa deve oferecer diversas chances de quitação, para relembrar o cliente da pendência.

Porém, quando a inadimplência financeira atinge o prazo limite, inicia-se o processo de negativação no Serasa.

O objetivo é, além de recuperar os valores que não foram pagos, notificar o mercado a respeito de consumidores que não cumprem suas obrigações financeiras.

O que acontece quando a dívida fica negativada?

Dívidas negativadas referem-se às pendências em aberto já registradas em empresas de serviço de crédito pelos credores.

Após o registro, a pendência ficará ligada no histórico de crédito do indivíduo ou empresa, com as informações disponíveis para consulta por outras empresas.

Com isso, o pagador pode enfrentar diversos problemas com uma dívida ativa em seu histórico:

- Dificuldade na obtenção de crédito: as instituições financeiras tendem a recusar pedidos de crédito por indivíduos inadimplentes, seja em pedidos de crédito rotativo, financiamentos, empréstimos empresariais e pessoais, ou outras modalidades;

- Impedimento no aluguel de imóveis: contratos de locação são longos e, geralmente, imobiliárias consultam o CPF para a aprovação;

- Diminuição no Score de Crédito: os serviços de proteção, como o Serasa, dão uma nota ao seu histórico de crédito, que indica ao mercado qual é o seu perfil de pagamento. Com a diminuição, o perfil pode ser tornar arriscado para realizar negócios.

Diferente de outras dívidas que um cidadão pode possuir, as negativações representam alerta para outras instituições, já que indica problemas na quitação de pendências. Isso diminui as chances de negócio futuras.

Como verificar um CNPJ ou CPF inadimplente?

Com o alto índice de inadimplência no Brasil, as empresas devem se preocupar com os riscos que essas taxas podem trazer ao caixa.

Assim, consultar o CNPJ ou CPF de um potencial comprador antes de fechar negócio deve ser uma prática implementada na rotina empresarial. É possível realizar essa verificação de duas formas:

- Pelo site oficial do Serasa, com o cadastro da empresa, para verificar o histórico de crédito do cliente em potencial;

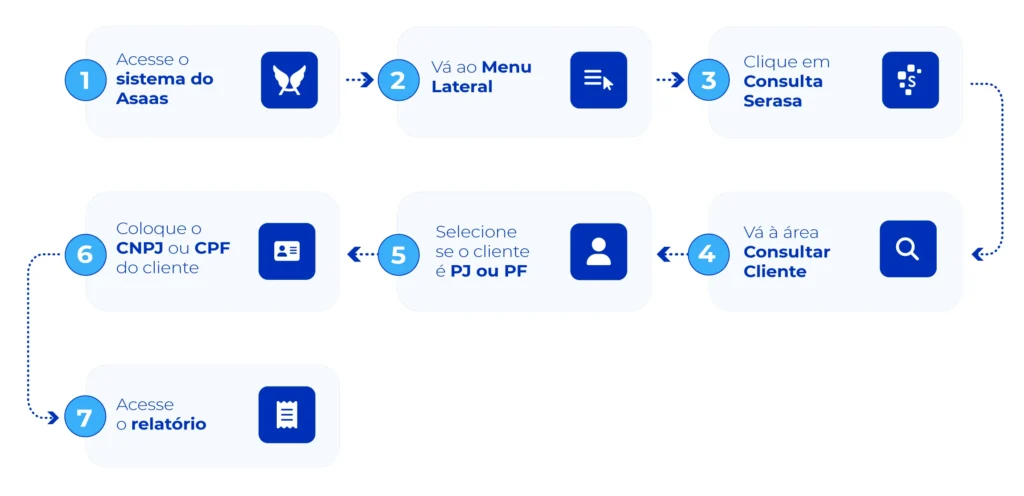

- Via sistemas integrados, como o Asaas, que disponibiliza um relatório dos últimos 8 meses do histórico de crédito da pessoa física ou jurídica consultada.

O processo é realizado pela funcionalidade Consulta Serasa do Asaas, que reúne informações a respeito da situação do CPF/CNPJ, do Score, protestos, quantas consultas já foram realizadas, entre outras informações.

Quando negativar um CPF ou CNPJ?

O Código de Defesa do Consumidor (CDC), ou qualquer outro órgão competente, não possui diretrizes específicas a respeito do prazo de negativação.

Isso quer dizer que a empresa fica responsável pelo prazo praticado para a inserção do CPF ou CNPJ na lista de devedores dos órgãos de proteção ao crédito. Assim, pode ser até mesmo no dia seguinte do vencimento da pendência.

Porém, na prática, o comum é esperar pelo menos 30 dias para a inclusão. Esse prazo permite ao cliente se organizar para a quitação. Afinal, é importante lembrar que o atraso no pagamento pode ser por esquecimento ou por falta momentânea de dinheiro.

Esse período também garante maior margem para execução de estratégias de recuperação dos valores devidos.

Isso porque a empresa deve utilizar de diferentes estratégias para cobrança de clientes que visem, além de recuperar o crédito, fortalecer o relacionamento com o cliente.

Ou seja, utilizar de diversas formas de cobrança antes de chegar à negativação no Serasa:

- E-mail de cobrança;

- SMS ou WhatsApp;

- Ligação telefônica;

- Carta de cobrança.

canais-utilizados-para-fazer-cobranca.webp

Todas essas formas devem ser realizadas, até para conseguir registrar a negativação do CPF, que exige a transcrição das práticas utilizadas para a recuperação do crédito.

Quanto tempo dura uma negativação?

Após a entrada com o processo de negativar um CPF ou CNPJ, não há como saber o prazo de duração. Isso dependerá do tempo que o cliente levará para realizar a quitação da pendência.

Assim, caso o cliente realize no prazo que o Serasa oferece, a negativação pode durar até 10 dias.

Para o CPF voltar a estar regular, conta-se o prazo de 5 dias úteis a partir do dia do pagamento para a retirada da negativação.

Porém, caso a pendência fique em aberto, sem pagamento, ela valerá até o tempo de prescrição que, no geral, é de 5 anos, conforme diretrizes do CDC:

Art. 27. Prescreve em cinco anos a pretensão à reparação pelos danos causados por fato do produto ou do serviço prevista na Seção II deste Capítulo, iniciando-se a contagem do prazo a partir do conhecimento do dano e de sua autoria.

Como negativar um cliente?

A negativação no Serasa é feita exclusivamente por pessoas jurídicas, que devem seguir algumas obrigatoriedades, que estarão explicadas a seguir.

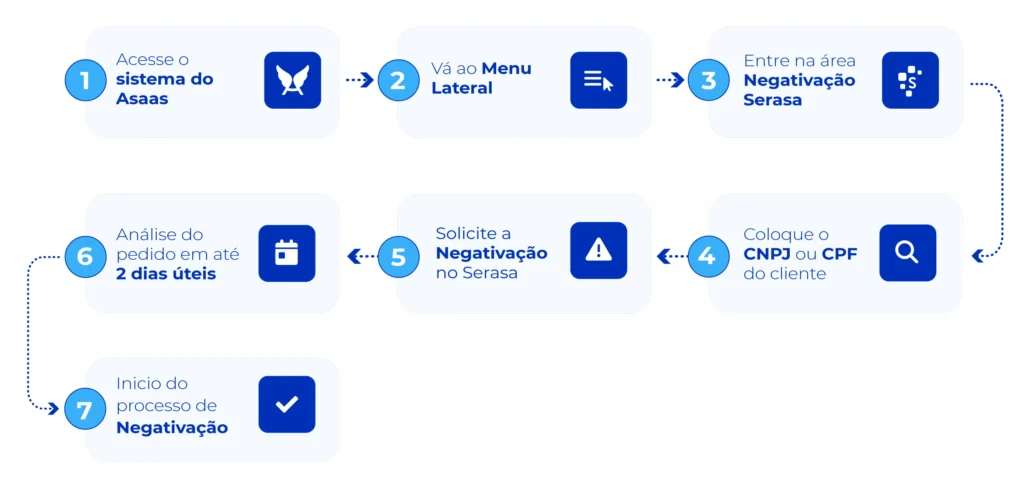

O processo de solicitação de negativação do cliente inadimplente pode ser realizado tanto pelo birô de crédito, quanto via plataformas associadas, como o Asaas, por exemplo.

Assim, é preciso seguir alguns passos para conseguir negativar um cliente no Serasa, veja:

1. Realize diversas tentativas de cobrança antes da negativação

Conversar com o cliente é sempre o melhor caminho para evitar negativá-lo. Afinal, existem inúmeros motivos para a inadimplência acontecer e há meios de conseguir o pagamento antes de negativar um CPF ou CNPJ.

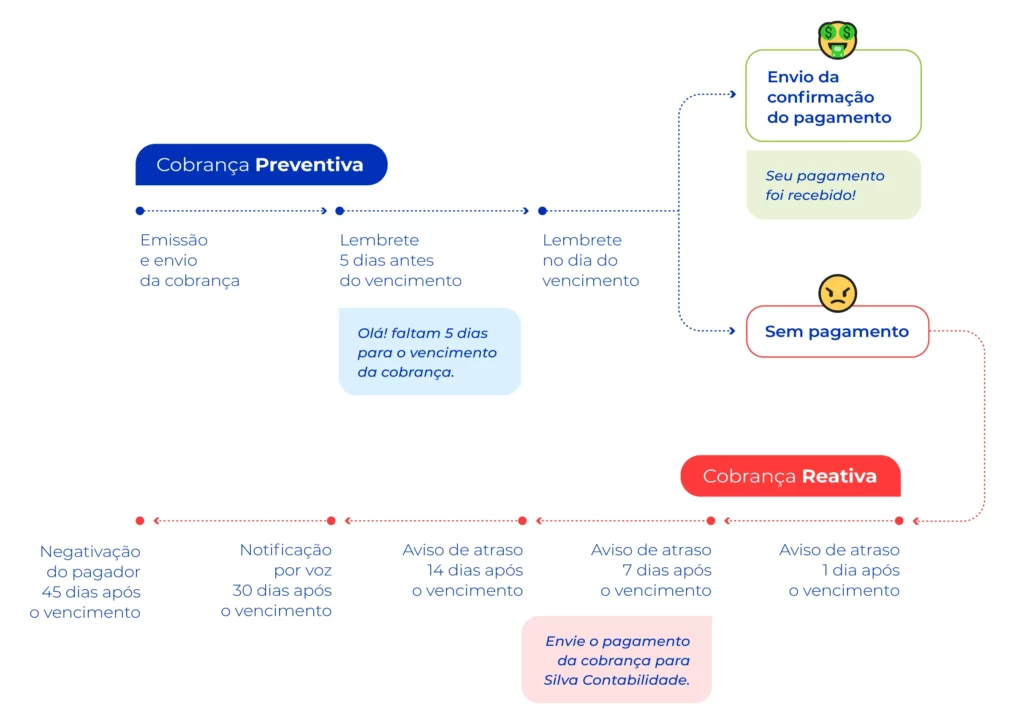

Assim, para informar o cliente da pendência, é interessante que a empresa utilize mecanismos de automação.

Uma dica é buscar sistemas que ofereçam uma régua de cobranças personalizável, que dita os momentos e os meios pelos quais as notificações devem ser enviadas, seja antes ou depois do prazo, para incentivar o pagamento.

Caso o cliente não retorne o contato e não complete o pagamento, o próximo passo é iniciar o processo de negativação no Serasa.

2. Forneça os dados do cliente para negativação no Serasa

Após a decisão de negativar o cliente, a empresa deve fornecer os dados mais importantes do consumidor ao Serasa. Para isso, é preciso ter algumas informações de cadastro:

- Nome completo/razão social, CPF/CNPJ, endereço, telefone e e-mail;

- Comprovação da dívida por meio de documentações assinadas pelo inadimplente;

- Informações válidas sobre o tempo em que a dívida está ativa e um histórico com todas as cobranças realizadas.

Aproveite para incluir as informações do produto ou serviço, assim como a data da compra, valor da multa/juros e preço da mercadoria. Todos esses dados são importantes para confirmar a solicitação.

Em uma plataforma como o Asaas, integrada ao sistema do Serasa, todas as informações sobre a cobrança a ser negativada serão coletadas e enviadas automaticamente à empresa para posterior negativação. Assim, não é necessário realizar essa coleta e envio manuais.

3. Aguarde a análise do pedido de negativação no Serasa

Agora é com o Serasa. O consumidor recebe uma carta, com prazo de 10 dias para o pagamento, enviada pela própria instituição.

Caso a quitação não seja feita, o indivíduo será negativado. Nos casos em que há o pagamento, os débitos são retirados do CPF ou CNPJ em até dois dias úteis.

Vale mencionar que a negativação no Serasa e o estado de inadimplência permanecem pelo período de cinco anos caso não haja o pagamento, mas pode ser cancelada pela empresa a qualquer momento.

4. Respeite o prazo para retirar a negativação no Serasa

Caso o cliente realize a quitação dos débitos pendentes após o prazo do birô, é importante que a empresa realize o descadastro manual do devedor do sistema do Serasa.

Do contrário, o cliente seguirá com o nome sujo e terá restrições ao acesso de diferentes linhas de crédito.

Importante ressaltar que, caso o cadastro não seja atualizado, a empresa fica sujeita a processos judiciais por danos morais.

5. Use a ferramenta de negativação do Asaas

Para garantir que tanto a cobrança, quanto a retirada do nome da situação de inadimplência aconteçam da forma correta e sem maiores prejuízos aos envolvidos, é indicado um sistema de gestão de cobranças.

Toda empresa pode recorrer à negativação de clientes para combater a inadimplência. Por isso, existem plataformas como a do Asaas, que auxiliam as instituições a realizarem esse procedimento de maneira automática.

Com a ferramenta de negativação do Asaas, todo o processo é feito de maneira digital, eficiente e rápida, evitando burocracias. E ainda é possível utilizar os recursos de notificação, para comprovar as tentativas de contato anteriores à negativação.

- O processo de negativação no Serasa no Asaas é integrado ao órgão de verificação de crédito.

- É possível enviar automaticamente as cobranças para negativação. Isso acontece por meio do agendamento das negativações, programando o envio ao Serasa a partir do 5º dia de vencimento sem pagamento.

- O sistema do Asaas atualiza automaticamente o status da solicitação de negativação, possibilitando o acompanhamento diário.

- Se o cliente realizar o pagamento após o contato do Serasa, a dívida constará automaticamente como quitada nos sistemas do Asaas.

Além de ter um sistema completo de negativação de clientes, é possível contar com ferramentas de gestão financeira, como: régua de cobrança, emissão de notas fiscais, diversos meios de pagamento, entre outros.

Para desfrutar da automação dos processos, conheça e torne o processo de negativação no Serasa mais eficientes abrindo a sua conta digital PJ no Asaas.

Excelente artigo, com certeza o Asaas é muito mais completo em oferecer soluções.