Com a chegada do período de declaração do Imposto de Renda de Pessoa Jurídica (IRPJ), é fundamental entender mais sobre esse processo e como ele pode impactar a empresa.

Afinal, a declaração do IRPJ é uma das principais obrigações de um negócio. Ela garante a regularidade fiscal e evita problemas com o Fisco.

Continue lendo para conferir um guia completo sobre como declarar IRPJ, com dúvidas frequentes sobre impostos para empresas.

Navegue pelo conteúdo

O que é Imposto de Renda de Pessoa Jurídica (IRPJ)?

O Imposto de Renda de Pessoa Jurídica (IRPJ) é um tributo federal que incide sobre a renda de uma empresa que possui CNPJ e deve ser declarado para que ela continue com suas operações

Neste caso, o fato gerador é a aquisição de renda ou ganho.

Todas as pessoas jurídicas, sejam elas empresas de pequeno, médio ou grande porte, são obrigadas a pagar esse imposto. Ele é calculado com base no lucro obtido em um determinado período.

O IRPJ é uma das principais fontes de arrecadação do governo federal e é utilizado para investir em diversos setores, como:

- Saúde;

- Educação;

- Segurança pública;

- Infraestrutura, entre outros.

Por isso, o não pagamento do IRPJ pode acarretar multas e juros, além de prejudicar a reputação da empresa perante os órgãos de fiscalização.

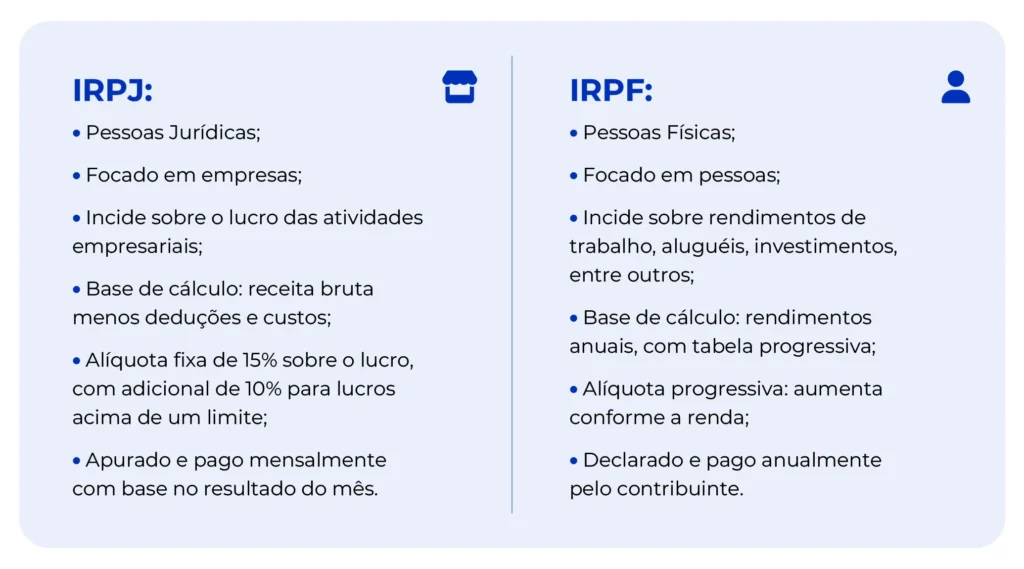

Qual a diferença entre IRPJ e IRPF?

O IRPF é cobrado pelas pessoas físicas que recebem rendimentos acima de um valor mínimo. A apuração é baseada na tabela progressiva, que estabelece alíquotas. Já o IRPJ é devido pelas pessoas jurídicas que obtêm lucro em suas atividades. A apuração é baseada na receita bruta menos as deduções e os custos.

Como funciona o Imposto de Renda para quem é PJ?

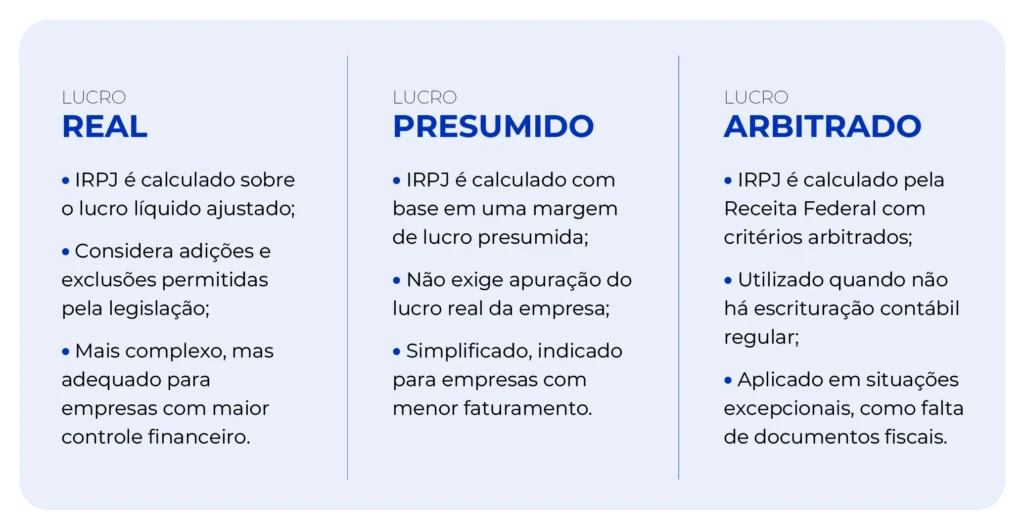

O Imposto de Renda Pessoa Jurídica (IRPJ) é um tributo federal incidente sobre o lucro das empresas e entidades equiparadas. Sua base de cálculo é o Lucro Real, Lucro Presumido, ou Lucro arbitrado, segundo a forma de tributação adotada pela empresa.

- Lucro Real: o IRPJ é calculado sobre o lucro líquido ajustado, considerando as adições e exclusões permitidas pela legislação;

- Lucro Presumido: o imposto é calculado com base em uma margem de lucro presumida, sem a necessidade de apurar o lucro real;

- Lucro arbitrado: quando a empresa não mantém a escrituração contábil regular, o imposto é calculado pela Receita Federal com base em critérios arbitrados por ela.

Quais os períodos de pagamento do IRPJ?

Para empresas optantes pelo Lucro Real ou Lucro Presumido, o IRPJ é pago mensal ou trimestralmente, com base no lucro líquido do período anterior. Já para empresas optantes pelo Simples Nacional, o IRPJ é recolhido com os demais tributos federais em uma única guia, com vencimento mensal até o dia 20 de cada mês.

Quanto de Imposto de Renda paga um PJ?

No Lucro Presumido e Lucro Real, o IRPJ é de 15% sobre o lucro apurado, com adicional de 10% sobre a parcela do lucro que exceder R$ 20.000,00/mês. No Imposto de Renda Simples Nacional, o IRPJ é incluso no DAS, com alíquota conforme a atividade (entre 4,8% e 6,3%).

Consulte a tabela de imposto PJ.

Existe restituição de Imposto de Renda Pessoa Jurídica?

Sim, é possível obter a restituição do Imposto de Renda para Pessoa Jurídica (IRPJ) em determinadas situações. Esse é um tópico essencial para quem deseja saber como pagar menos impostos.

Empresas que recolheram o IRPJ de forma indevida, por exemplo, devido a erros no cálculo ou a interpretações equivocadas da legislação tributária, podem solicitar a restituição do valor pago a mais.

Além disso, empresas que se enquadram em regimes tributários que preveem o recolhimento de impostos de forma antecipada, como o Lucro Presumido, podem ter direito à restituição.

Nesse caso, o valor efetivamente devido deve ser menor do que o valor recolhido antecipadamente.

No entanto, é importante seguir os procedimentos estabelecidos pela Receita Federal e comprovar a legitimidade do pedido de restituição.

Passo a passo de como declarar Imposto de Renda Pessoa Jurídica

Para realizar a declaração do Imposto de Renda de Pessoa Jurídica, a empresa deve seguir um passo a passo simples, mas fundamental para que o processo ocorra da forma correta.

O negócio também pode terceirizar essa tarefa para um profissional que atue com contabilidade para empresas. Tendo acesso às informações, ele pode realizar a declaração em nome do negócio.

Confira agora o passo a passo de como declarar Imposto de Renda de CNPJ:

1. Organize a documentação financeira empresarial

Antes de iniciar a declaração do IRPJ, é fundamental organizar toda a documentação necessária. Isso inclui:

- Registros contábeis;

- Balanços patrimoniais;

- Demonstrações de resultado;

- Guias de recolhimento de tributos, entre outros.

A organização dos documentos facilita o processo de preenchimento da declaração e garante que todas as informações estejam completas.

É recomendável utilizar um software de gestão financeira, como o Asaas. Assim, há como gerar relatórios e ter um controle centralizado das finanças.

2. Acesse o sistema da Receita Federal

Após reunir toda a documentação necessária, os próximos passos são:

- Acesse o site da Receita Federal;

- Faça o download do programa gerador da declaração;

- Instale o programa em seu computador.

É importante preencher corretamente os dados da empresa e os detalhes sobre o período de apuração, garantindo que as informações estejam atualizadas e consistentes.

Qual programa para declarar Imposto de Renda Pessoa Jurídica?

Para declarar o Imposto de Renda da Pessoa Jurídica, a empresa deve utilizar o Programa Gerador de Declaração (PGD) disponibilizado pela Receita Federal.

Esse programa é específico para declarações e permite preencher, calcular o IRPJ e enviar os dados referentes aos impostos devidos pela empresa.

Além do PGD, empresas que apuram o IRPJ por meio do Lucro Real precisam usar o SPED Contábil e Fiscal, integrando informações contábeis e tributárias de maneira detalhada.

3. Informe os dados financeiros da empresa

Nesta etapa, é necessário fornecer as informações financeiras relevantes, como receitas e despesas, lucro líquido, impostos pagos e outros dados necessários para o cálculo do IRPJ.

É importante garantir que todas as informações estejam precisas e completas, pois qualquer erro ou omissão pode resultar em problemas futuros com a Receita Federal.

4. Selecione o regime tributário da empresa

A seleção do regime tributário é uma decisão importante que impacta diretamente no cálculo do IRPJ. As opções de regime tributário incluem: Lucro Real e Lucro Presumido. Em casos específicos, há também o Lucro Arbitrado.

Cada regime possui suas próprias regras e alíquotas de imposto. Portanto, é fundamental selecionar o regime mais adequado às características e necessidades da empresa.

5. Faça os cálculos do IRPJ

Com todas as informações financeiras e tributárias inseridas no sistema, é hora de entender como funciona o IRPJ e realizar os cálculos necessários para determinar o valor devido.

Isso envolve aplicar as alíquotas de imposto correspondentes ao regime tributário escolhido e verificar se todos os valores estão corretos conforme a legislação vigente.

Com base nos documentos contábeis, a empresa deve apurar o lucro obtido no período, segundo as regras do regime tributário escolhido. É necessário que esse processo seja realizado com atenção e cuidado.

Erros na apuração dos resultados podem acarretar prejuízos para o negócio. Além disso, a gestão financeira da empresa deve ser priorizada para que todo o processo seja feito da forma mais sustentável possível.

6. Verifique os dados inseridos na declaração IRPJ e faça a transmissão

Antes de transmitir a declaração, é essencial revisar todas as informações inseridas para garantir que estejam corretas e completas.

Verifique se não há erros de digitação, inconsistências nos valores informados ou omissões de informações importantes. A revisão cuidadosa dos dados ajuda a evitar problemas futuros com o Fisco.

Certifique-se se recebeu o recibo de transmissão como comprovante. É importante guardar este recibo para futuras referências e auditorias.

É crucial guardar todos os documentos e comprovantes relacionados à declaração do IRPJ, por um período mínimo de cinco anos.

Dúvidas frequentes sobre Imposto de Renda para CNPJ

Existem muitas dúvidas recorrentes sobre como deve ser feita a declaração de Imposto de Renda para Pessoa Jurídica. Isso acontece por conta das diferenças com o modelo de declaração mais comum, o IRPF.

Além disso, existem diversos detalhes que precisam de atenção no momento da declaração. Por isso, confira a resposta para algumas das principais dúvidas sobre IRPJ:

Quem tem CNPJ tem que pagar Imposto de Renda?

O Imposto de Renda PJ é obrigatório para todas as empresas brasileiras, independentemente do porte ou da forma jurídica. Isso inclui empresas individuais, sociedades limitadas, sociedades anônimas, entre outras.

Além disso, empresas estrangeiras que possuem filiais ou estabelecimentos permanentes no Brasil também estão sujeitas ao pagamento do IRPJ.

Porém, a alíquota do imposto pode variar conforme o regime tributário escolhido pela empresa. Da mesma forma, o modelo de tributação também impacta na forma como esses valores serão recolhidos pelo Fisco.

Quem pode fazer a declaração de Isenção de Imposto de Renda PJ?

No geral, a declaração de Isenção de Imposto de Renda PJ são para empresas que não possuem fins lucrativos, como:

- Organizações filantrópicas;

- Templos religiosos;

- Associações culturais, recreativas e científicas.

Quais são os prazos do Imposto de Renda de Pessoa Jurídica?

No geral, as empresas devem apresentar sua declaração de Imposto de Renda Pessoa Jurídica até o último dia 30 de maio. Porém, o prazo varia conforme o regime tributário adotado pela empresa.

Por isso, é fundamental que o negócio dedique esse momento dentro do planejamento financeiro empresarial.

Empresas enquadradas no Simples Nacional efetuam o pagamento do tributo juntamente com a guia mensal de recolhimento e precisam fazer a declaração anualmente.

Para empresas no Lucro Real, há a opção de declaração anual, com prazo final para o dia 31 de dezembro. Também é possível que as empresas optem pela apuração trimestral para empresas no Lucro Real, Arbitrado e Presumido, com pagamento no mês subsequente à apuração.

Para organizações no Lucro Real, ainda existe a alternativa de apuração mensal e pagamento dos tributos conforme o valor estimado para aquele período.

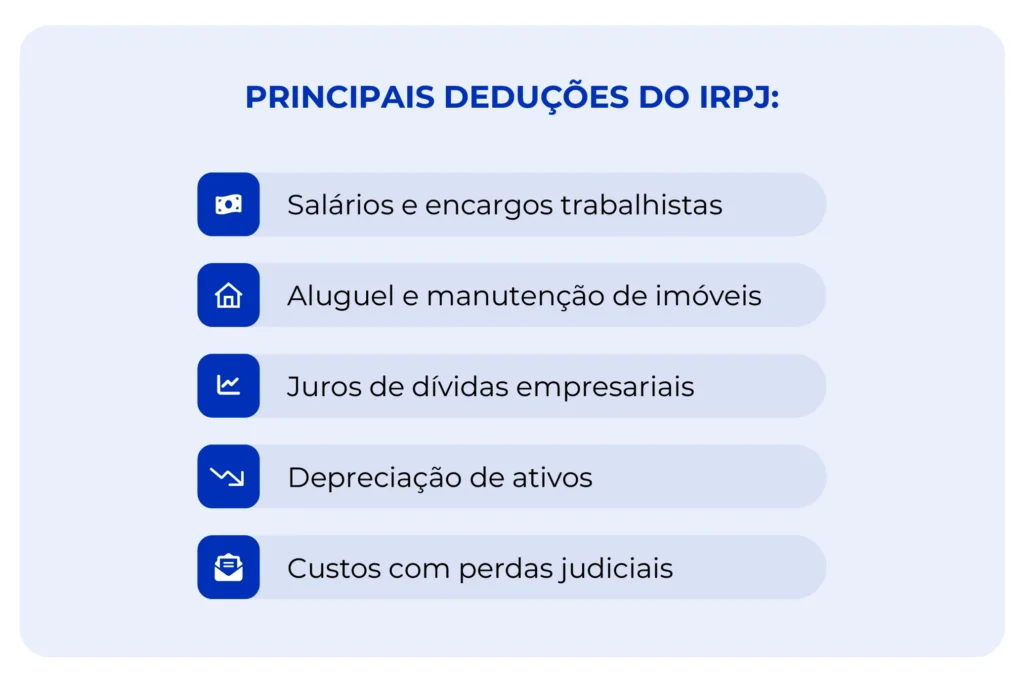

O que são deduções do IRPJ?

Deduções do Imposto de Renda de Pessoa Jurídica são despesas empresariais que podem ser abatidas da base de cálculo do imposto, reduzindo, assim, o valor a ser pago. Elas precisam ser devidamente comprovadas para serem aceitas pela Receita Federal.

As principais deduções permitidas são:

- Despesas com pessoal (como salários, encargos sociais, contribuições previdenciárias e trabalhistas);

- Despesas com aluguel e manutenção de imóveis utilizados na atividade da empresa;

- Despesas com juros e encargos de dívidas contraídas para financiar a atividade da empresa;

- Despesas com depreciação de bens do ativo imobilizado da empresa;

- Perdas com ações judiciais.

Vale lembrar que nem todas as despesas são dedutíveis e que existem limites para o valor que pode ser deduzido em cada caso. As regras para as deduções variam conforme o regime tributário adotado pela empresa e com a atividade econômica envolvida.

Pessoas Jurídicas inativas precisam pagar o IRPJ?

Pessoas Jurídicas (PJ) inativas não precisam apresentar a Declaração de IRPJ, desde que mantenham a sua inatividade sem nenhum tipo de movimentação financeira durante todo o ano-calendário.

Nesse caso, a empresa deve informar à Receita Federal que está inativa e apresentar a Declaração de Débitos e Créditos Tributários Federais (DCTF), além de outras obrigações acessórias exigidas.

Agora que você já tirou todas as suas dúvidas sobre o Imposto de Renda de Pessoa Jurídica, saiba como calcular IRPJ para tornar o pagamento mais assertivo!