O processo de gerir um negócio apresenta muitos desafios, seja para grandes ou pequenas empresas. Afinal, os cenários econômicos e mercadológicos são mutáveis e podem atingir as empresas de maneiras diferentes.

Um levantamento do IBGE revelou que, cerca de 60% das empresas acabam fechando em até 5 anos após abertura. Esse problema de sobrevivência empresarial atinge principalmente empresas de pequeno porte.

Pensando em gestão financeira para pequenas empresas, preparamos um artigo completo explicando a importância do processo, o que não fazer e dicas para uma gestão bem-sucedida. Continue a leitura!

Navegue pelo conteúdo

Qual a importância da gestão financeira para pequenas e médias empresas?

A gestão financeira é fundamental para o sucesso das pequenas empresas. Ela permite o controle adequado dos recursos financeiros, garantindo que as despesas sejam devidamente controladas e os lucros maximizados.

Além disso, também permite uma análise precisa da situação do negócio, auxiliando no processo de tomada de decisões, como investimentos, expansão ou redução de custos.

Por isso, independente do tamanho do negócio, uma boa gestão financeira proporciona maior flexibilidade, permitindo antecipar e planejar os momentos de maior ou menor entrada de recursos.

Isso auxilia na prevenção de problemas de liquidez e na garantia de que as obrigações fiscais sejam cumpridas, como o pagamento de fornecedores e funcionários.

Quais erros devem ser evitados na gestão financeira de pequenas empresas?

Para atuar como uma gestão financeira otimizada, a empresa precisa evitar alguns erros comuns, cometidos por iniciantes, que podem prejudicar o desempenho e crescimento do negócio.

Por isso, para garantir que os processos estejam alinhados, é importante criar um plano de negócio que antecipe problemáticas e proponha soluções que contornam essas demandas.

Conheça os principais erros a serem evitados no processo de gestão de pequenas empresas:

- Não definir um pró-labore: o pró-labore é o “salário” definido pelo administrador do negócio, que precisa diferir dos lucros formais. A definição desse valor é muito importante para a profissionalização da empresa, para separar os gastos pessoais dos empresariais;

- Não registrar todas as entradas e saídas: manter um registro de entradas e saídas dos recursos é imprescindível para a saúde do negócio. Muitos empreendedores utilizam planilhas para organizar essas demandas e manter o controle dos recursos financeiros;

- Não criar uma reserva financeira: pequenas empresas podem ser mais suscetíveis a momentos de baixa, já que muitas vezes estão tentando se consolidar no mercado. Por isso, um fundo de emergência precisa ser o foco do negócio e da gestão financeira, indo além do capital de giro;

- Não buscar melhorias: o maior erro que uma empresa pode cometer é não buscar soluções para a melhora constante. Esse processo envolve tanto a melhora dos produtos e serviços, quanto a otimização de processos e outras áreas.

Como fazer a gestão financeira de uma pequena empresa?

Ao entender os principais desafios empresariais, é essencial conhecer as boas práticas de gestão financeira para pequenos negócios.

Vale ressaltar que, a empresa de pequeno porte possui desafios específicos da jornada que precisam ser considerados. Além disso, cada setor e nicho também possuem diferentes cenários em um crescimento financeiro.

Por isso, essas dicas abrangem as situações mais comuns e as práticas básicas para alcançar a organização financeira visando a escalabilidade do negócio.

1. Separe as finanças da empresa

Separar os gastos empresariais dos pessoais é o primeiro passo para manter a autonomia dos recursos de um pequeno negócio. Porém, essa divisão entre gastos pessoais e empresariais precisa ser profunda. Por isso, é um erro não criar o pró-labore.

Afinal, a empresa precisa conhecer sua própria liquidez e rentabilidade, com padrões separados dos gastos pessoais dos sócios ou donos. Por isso, a transparência é essencial para saber como definir metas financeiras e estabelecer melhorias.

2. Análise do cenário de mercado

O mercado no qual a empresa está inserida influencia diretamente na performance e na gestão do negócio. Afinal, os concorrentes estão disputando o mesmo público, que possui um perfil de comportamento específico.

Sendo assim, entender quem é esse público e como os concorrentes dialogam com eles é fundamental para obter sucesso a longo prazo. Para isso, é fundamental desenvolver duas análises para a realização da gestão financeira para pequenas empresas:

Benchmarking

Fazer benchmarking auxilia na avaliação de como os concorrentes de mercado encontram e desenvolvem soluções nas atividades realizadas. Nessa análise, é possível buscar tanto para concorrentes diretos de mercado, quanto para os grandes players.

Assim, é possível prospectar boas práticas que podem ser implementadas na rotina financeira e empresarial, visando uma vantagem competitiva em relação aos concorrentes.

Análise de público-alvo

O público-alvo são as pessoas que um negócio pretende alcançar e transformar em consumidores. O primeiro passo para conquistar esse público é conhecer seu padrão de comportamento e entender suas necessidades.

Ao definir o público alvo, a empresa consegue criar soluções personalizadas, que atendam essas demandas com assertividade.

3. Desenvolva o planejamento e metas do negócio

Uma vez que as análises identificarem o cenário empresarial, é importante projetar soluções para o negócio. Essas soluções serão feitas por meio de um planejamento estratégico, com metas e objetivos a serem cumpridos.

Para essa etapa, é necessário considerar os pontos fortes e deficiências do negócio. Uma ferramenta muito utilizada nessa etapa é a análise SWOT.

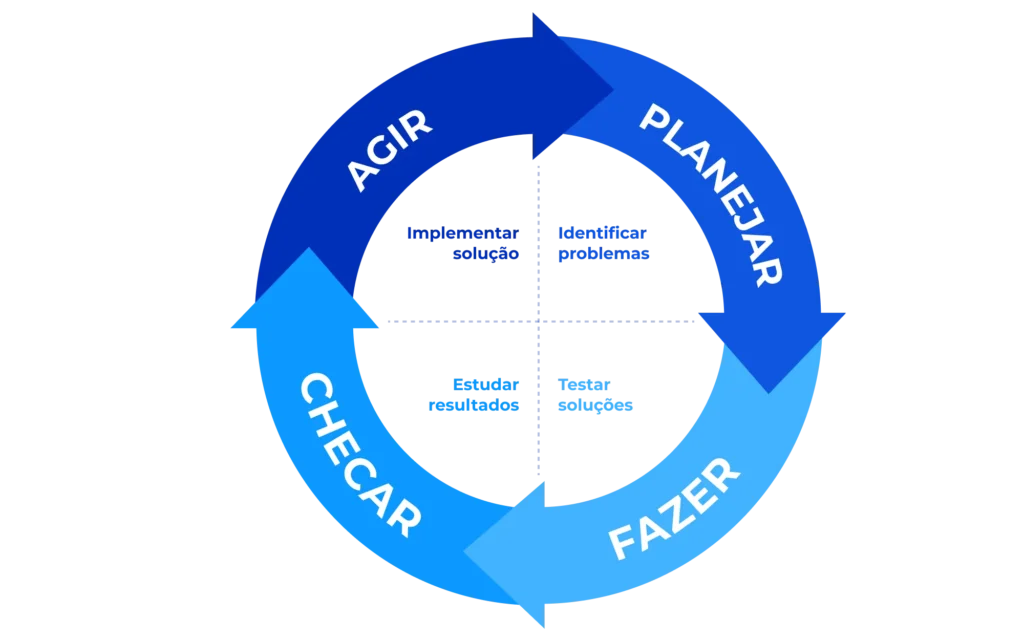

O mapeamento também pode ser feito utilizando os princípios do ciclo PDCA. É muito importante que a empresa determine indicadores de desempenho financeiro, que permitam um acompanhamento aprofundado desses resultados.

4. Reduza gastos empresariais

Entre as metas financeiras, saber como reduzir custos na empresa precisa estar entre os principais objetivos. Afinal, cortar custos é importante para manter a sustentabilidade do negócio e, potencialmente, aumentar os lucros.

Por isso, é fundamental mapear os custos fixos e variáveis, definir quais são essenciais e quais despesas podem ser cortadas a curto, médio e longo prazo:

- Custos fixos: permanecem constantes independentemente do volume de produção ou vendas da empresa. Inclui aluguel, salários dos funcionários, seguros e depreciação de equipamentos;

- Custos variáveis: estão diretamente relacionados à produção ou vendas da empresa. Eles variam proporcionalmente ao aumento ou diminuição das atividades operacionais. Ex.: custos de matérias-primas, comissões, custos de embalagem e outras despesas com fornecedores, fretes, etc.

5. Busque soluções contra inadimplência financeira

Outro fator determinante para o sucesso da gestão financeira para pequenas empresas é encontrar soluções que driblam e reduzem a inadimplência financeira. Afinal, se os clientes se encontram nessa situação, os lucros serão reduzidos.

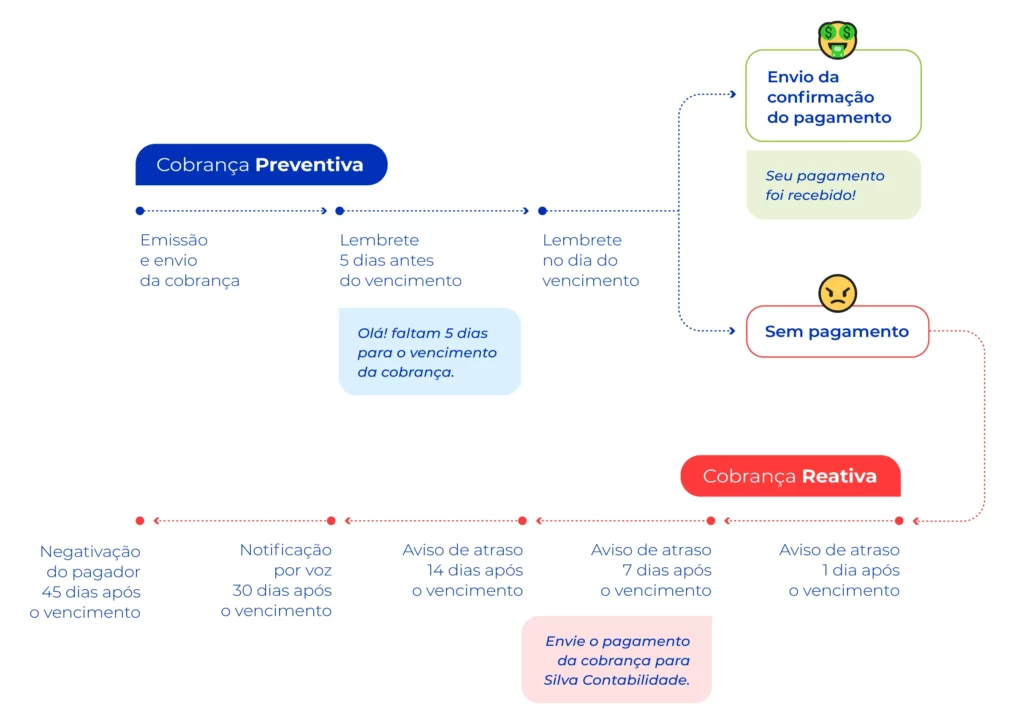

Por isso, é fundamental estabelecer um modelo de régua de cobrança, que padronize as comunicações e alcance os clientes.

Utilize de uma solução eficiente para cobranças e notificações, como as ferramentas disponibilizadas pelo Asaas. Ao enviar cobranças automaticamente, também é possível criar todo um fluxo de lembrete de cobrança personalizado.

Assim, a empresa enviará diversas mensagens relembrando do pagamento da conta, sempre mantendo um tom adequado no contato. Essa estratégia é essencial para conseguir combater a inadimplência.

Conheça a régua de cobrança multicanal do Asaas.

6. Utilize um software de gestão financeira para pequenas empresas

A automação de processos também é fundamental para a gestão financeira de pequenas empresas. Isso porque a automação auxilia a equilibrar as contas e manter o negócio em pleno funcionamento.

Por meio de um sistema, a empresa pode padronizar funções, tornando algumas práticas menos burocráticas e mais rápidas, além de visar o aumento da produtividade do negócio.

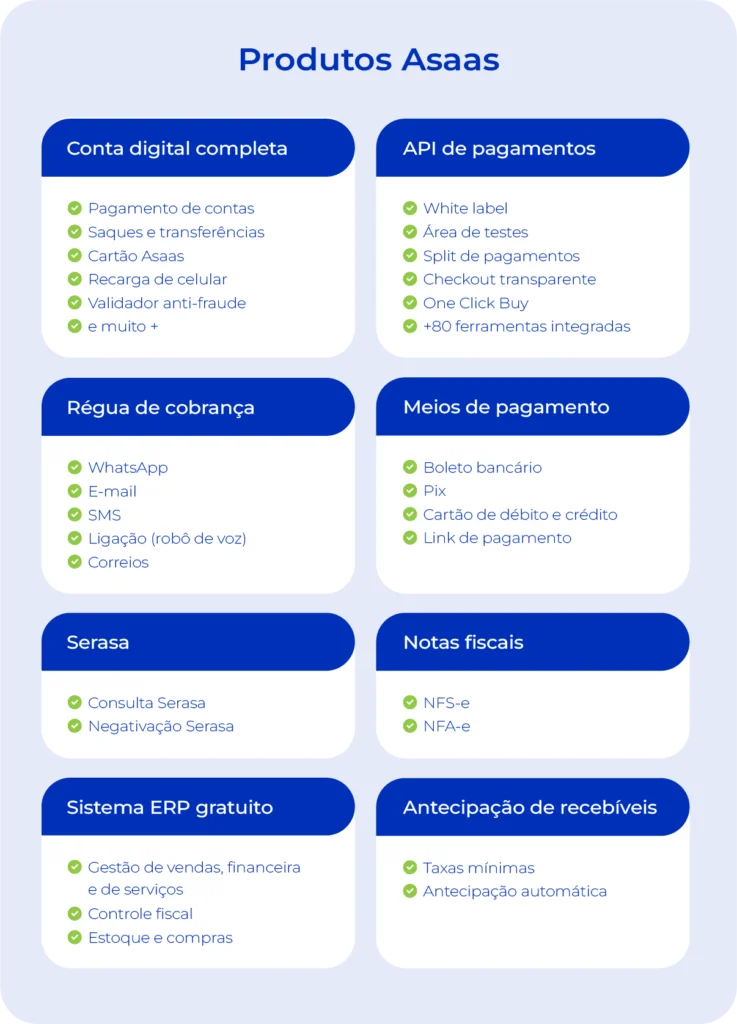

O Asaas, por exemplo, é uma solução completa para pequenas empresas. Além da conta digital PJ, ele oferece ferramentas de gestão financeira que facilitam a rotina burocrática dos negócios.

Qual é o melhor sistema de gestão financeira para pequenas empresas?

Não há dúvidas de que a tecnologia sempre foi uma aliada da gestão financeira para pequenas empresas. Por meio de soluções eficientes, é possível expandir a área de atuação da empresa e melhorar seus processos financeiros.

Para escolher qual o melhor software de gestão financeira, é importante considerar as necessidades do negócio. Avalie as funcionalidades, possibilidades de integração com outros sistemas, facilidade de uso e custo-benefício.

No Asaas, por exemplo, não é cobrado mensalidade. As taxas são para serviços específicos e só são cobradas se esses forem utilizados. Consulte as taxas do Asaas.

Ao utilizar a plataforma, o negócio pode agregar diversas soluções voltadas para a gestão financeira e sustentabilidade do seu negócio:

- Emissão de notas fiscais automáticas na plataforma Asaas;

- Possibilidade de negativação no Serasa, por meio de integração;

- Suporte personalizado 24 horas por dia, 7 dias na semana;

- Sistema ERP integrado e gratuito para contas digitais PJ;

- Envio de notificações de cobrança personalizadas;

- Cobrança avulsa, recorrente ou por assinatura;

- Diversos meios de pagamento Asaas para o cliente escolher o melhor para ele;

- E muitos outros serviços de gestão financeira.

Agora que você já sabe como é feita a gestão financeira em uma pequena empresa, conheça todas as soluções que a conta digital Asaas oferece para otimizar os processos financeiros e expandir seu negócio.