Gerir uma empresa implica não somente criar produtos ou oferecer serviços, mas também compreender e lidar com uma série de obrigações fiscais.

Os impostos para empresas são inevitáveis, ao representarem a contribuição financeira que os negócios devem fazer para o Estado. Esses tributos financiam a prestação de serviços públicos e o desenvolvimento socioeconômico do país.

A seguir, explicaremos o que são os impostos para empresas, a importância de mantê-los em dia e os principais tipos de tributação existentes. Continue lendo!

Navegue pelo conteúdo

Qual a diferença entre imposto e tributação?

A fim de garantir o funcionamento regular das empresas, todo país possui um conjunto de leis e normas que regulam a cobrança de impostos e demais tributos. Esse processo chama-se tributação.

É a partir desse conjunto de regras que se determinam as demais obrigações das empresas, como quais documentos fiscais devem ser entregues, valor de alíquota, periodicidade, etc.

Segundo as diretrizes do Art. 3º, da Lei n.º 5.172/66:

Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.

Assim, o tributo é todo valor que deve ser pago em dinheiro ao governo (Federal, Estadual ou Municipal) de maneira obrigatória.

Os impostos, por outro lado, são tipos de tributos, cujo objetivo é financiar o poder público e suas atividades. Geralmente, são calculados a partir de alíquotas. De acordo com a Lei n.º 5.172/66, em seu Artigo 16:

Imposto é o tributo cuja obrigação tem por fato gerador uma situação independente de qualquer atividade estatal específica, relativa ao contribuinte.

Vale lembrar que a tributação varia de acordo com a pessoa jurídica, também se alterando conforme o porto da empresa e seu regime de tributação.

Saiba mais o que é fato gerador.

Riscos da inadimplência tributária

Independente do porte, toda empresa possui obrigações fiscais e tributárias para seguir. Ao entender quais são os tributos mais comuns, para que servem e como funcionam, a gestão tributária da empresa é feita de maneira simplificada.

Além disso, não pagar os impostos acarreta uma série de riscos e consequências negativas, tanto para o negócio quanto para seus sócios e gestores.

Abaixo, veja alguns dos principais riscos associados à inadimplência tributária:

- Multas e juros: a não quitação dos impostos geralmente resulta na aplicação de multas e juros sobre o valor devido. Esses encargos podem aumentar significativamente o montante a ser pago pela empresa, comprometendo sua saúde financeira;

- Penalidades legais: pode acarretar outras penalidades legais, como a imposição de medidas restritivas, o protesto da dívida em cartório, a inclusão do nome da empresa em cadastros de devedores e até mesmo ações judiciais movidas pelo Fisco para cobrança dos débitos;

- Perda de benefícios fiscais: perda do direito a benefícios fiscais, incentivos governamentais e regimes tributários especiais, como o Simples Nacional;

- Bloqueio de atividades: em casos extremos, pode levar ao bloqueio das atividades da empresa, mediante a suspensão de suas atividades comerciais, o cancelamento de suas inscrições estaduais e municipais e até mesmo a cassação de sua autorização para emissão de notas fiscais;

- Responsabilidade pessoal dos sócios: em algumas situações, os sócios e administradores podem ser responsabilizados pessoalmente pelas dívidas tributárias não pagas. Isso significa que seus bens pessoais podem ser colocados em risco para quitar os débitos da empresa.

Por esses motivos, é importante conhecer os impostos para empresas e mantê-los em dia, a fim de evitar problemas com a Lei, como a sonegação fiscal, por exemplo.

Modelos de tributação para empresas

Os modelos de tributação são diferentes regimes ou sistemas adotados pela União, Estado ou Município, para calcular e recolher os impostos devidos pelas empresas.

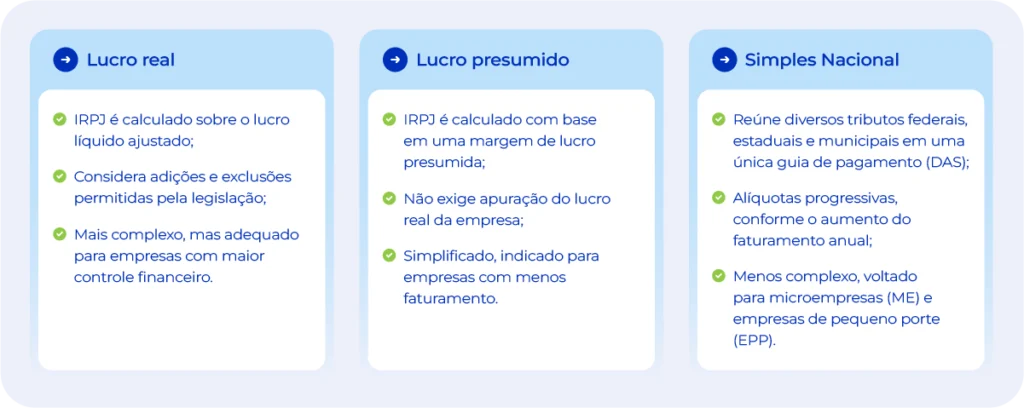

Atualmente, existem alguns principais tipos, como o Simples Nacional, o Lucro Real e Lucro Presumido.

Cada modelo de tributação possui suas próprias regras, alíquotas e formas de apuração. Por conta disso, a escolha do regime tributário pode ter um grande impacto nas finanças e na operação da empresa.

Aqui estão alguns dos modelos de tributação empresarial mais comuns:

Simples Nacional

O Simples Nacional é o regime tributário que regulamenta os impostos de Microempresas (ME) e Empresas de Pequeno Porte (EPP). Ele foi instituído após a criação da Lei Complementar 123, de 2006.

As alíquotas do Simples Nacional variam conforme a atividade e o faturamento anual (geralmente, indicado até o teto de R$ 4,8 milhões) da empresa.

Este regime de tributação reúne vários tributos federais, estaduais e municipais (IRPJ e CSLL, PIS, Cofins e ISS, por exemplo) em uma única guia de pagamento, o DAS.

É importante sempre contar com o auxílio de um contador para empresas, a fim de entender qual o regime tributário ideal para a sua empresa, considerando a cobrança de todas as alíquotas.

Lucro Presumido

No Lucro Presumido, a tributação é calculada com base em um percentual de presunção de lucro da empresa, que varia segundo a atividade econômica. A ideia é simplificar o cálculo da cobrança dos impostos.

Essa modalidade tributária é uma boa escolha para empresas que faturam até R$ 78 milhões por ano ou para aquelas que ainda não se enquadram no Lucro Real.

A presunção dos lucros segue percentuais fixos para diferentes atividades, veja alguns exemplos:

- Para algumas atividades, como serviços em geral, a presunção de lucro é de 32% sobre a receita bruta.

- Para comércio, é de 8% para empresas com receita bruta anual de até R$ 78 milhões e 16% para aquelas que ultrapassem esse valor.

- Para a indústria, a presunção é de 8% sobre a receita bruta, em geral. Esse modelo é vantajoso para empresas que têm uma margem de lucro superior à presumida pela legislação tributária.

Para o IRPJ, há a cobrança e 15% sobre a parcela de presunção + 10% do que superar R$ 60 mil ao trimestre. Já o CSLL é cobrada uma alíquota de 9% sobre a parcela.

Ainda há a cobrança de outros tributos, como PINS e Cofins, que são cumulativos e fixos, de 0,65% e 3%, respectivamente.

Lucro Real

O Lucro Real é um regime tributário no qual a empresa calcula seus impostos (IRPJ e CSLL) com base no lucro líquido real, conforme apurado em sua contabilidade.

Isso significa que a empresa deduz todas as despesas, custos e encargos tributários de sua receita bruta para calcular o lucro tributável.

É um regime mais complexo e requer um controle contábil rigoroso, mas pode ser vantajoso para empresas que têm despesas elevadas em relação à sua receita bruta, ao permitir deduções mais amplas.

As alíquotas são diferenciadas para este regime: sendo 15% e 9% para IRPJ e CSLL, respectivamente. Já para PIS e Cofins, as alíquotas respectivas são 1,65% a 7,6%.

Este regime, além de ser mais vantajoso para empresas que possuem uma margem de lucro menor que 32%, é obrigatório para alguns tipos de empresas, como: instituições financeiras (bancos, sociedades de crédito, investimento ou financiamento), cooperativas de crédito, caixas econômicas, empresas de seguros e capitalização, etc.

Quais são os tipos de impostos para empresas?

É fundamental que a empresa conheça os principais impostos que residem sobre as empresas no Brasil.

Entender cada um deles não somente garante que a empresa permaneça em dia com suas obrigações, como também proporciona uma maior eficiência tributária e financeira.

Confira abaixo quais são os impostos pagos pelas empresas:

1. Imposto de Renda da Pessoa Jurídica (IRPJ)

O IRPJ é um imposto federal cobrado sobre os rendimentos das empresas, considerando um ano-base de 12 meses. Ele é obrigatório para todas as pessoas jurídicas ativas.

A alíquota do IRPJ varia conforme o regime tributário adotado pela empresa.

Esse tributo é um dos principais, uma vez que a sua arrecadação contribui significativamente para a receita do governo federal.

2. Contribuição Social sobre o Lucro Líquido (CSLL)

A CSLL é um imposto federal que incide sobre o lucro líquido das empresas, sendo uma contribuição destinada ao financiamento da Seguridade Social.

Assim como o IRPJ, a alíquota da CSLL é de 9% incidida no lucro líquido da empresa, independente do regime adotado. O CSLL é majoritariamente utilizado para custear despesas com saúde, previdência e assistência social.

3. Programas de Integração Social (PIS/PASEP)

O PIS e o PASEP são contribuições sociais federais que têm o objetivo de financiar o pagamento do seguro-desemprego e abono salarial, bem como financiar programas de desenvolvimento social e econômico.

O PIS é destinado às empresas privadas, operado pela Caixa Econômica Federal, enquanto o PASEP é destinado aos servidores públicos, de responsabilidade do Banco do Brasil.

As alíquotas do PIS/PASEP podem variar de acordo com a atividade econômica da empresa e o regime tributário adotado. Os valores são destinados ao Fundo de Amparo ao Trabalhador (FAT).

Eles ficam disponíveis para saque para trabalhadores que atendem aos seguintes requisitos:

- Recebem menos que 2 salários mínimos;

- Tenham carteira assinada por, no mínimo, 5 anos;

- Tenham registro em carteira de pelo menos 30 dias consecutivos;

- Possuam a informação no Relatório Anual de Informações Sociais (RAIS).

4. Contribuição para o Financiamento da Seguridade Social (COFINS)

A COFINS é uma contribuição federal que incide sobre o faturamento das empresas e tem como finalidade financiar a Seguridade Social, que engloba a Previdência Social, a Saúde e a Assistência Social.

Para o Cofins, as alíquotas incidem no faturamento bruto, variando de 3% a 7,6%, a depender do regime tributário adotado.

5. Imposto sobre a Circulação de Mercadorias e Serviços (ICMS)

O ICMS é um imposto estadual cobrado pela circulação de mercadorias e a prestação de serviços de transporte e comunicação.

Ele é cobrado em operações como venda de produtos, transporte interestadual e intermunicipal, entre outras.

As alíquotas do ICMS variam de acordo com o estado, podendo variar de 7% a 18%, calculado sobre o valor da operação.

6. Imposto sobre Serviços de Qualquer Natureza (ISS)

O ISS, por outro lado, é um imposto municipal, que incide sobre a prestação de serviços em geral, como consultoria, assessoria, transporte, entre outros.

Ele é de competência dos municípios e do Distrito Federal e tem como base de cálculo o valor do serviço prestado. As alíquotas do ISS variam entre 2% e 5%, a depender da cidade.

7. Previdência Social (INSS e Contribuição Previdenciária Patronal)

O INSS é uma contribuição previdenciária que incide sobre a folha de pagamento das empresas e sobre o pró-labore dos sócios e administradores.

Ele é destinado ao financiamento da Previdência Social, que engloba aposentadorias, pensões, auxílios e outros benefícios previdenciários.

As alíquotas do INSS variam de acordo com a remuneração do trabalhador e o tipo de atividade econômica da empresa.

O percentual descontado dá ao funcionário o direito de diversos auxílios, como: pensão por morte, aposentadoria por invalidez, idade ou tempo de contribuição, auxílio-acidente, salário-maternidade, etc., manejados pelo Estado.

Na Contribuição Previdenciária Patronal, há uma alíquota de 20% sobre o total bruto da folha de pagamentos dos empregados – inclusos férias, 13º salário, rescisão, etc.

Como melhorar a gestão de impostos e tributos de uma empresa?

Para garantir maior eficiência e segurança no pagamento de impostos para empresas, é possível utilizar um software de automação.

Existem diversas opções no mercado, que centralizam diversas operações da empresa que impactam diretamente na gestão tributária. Por exemplo, sistemas de emissão automática de nota fiscal garantem o recolhimento correto dos tributos.

O Asaas, por exemplo, oferece, além da emissão de notas fiscais, o controle do fluxo de caixa diretamente pela plataforma. Essas funcionalidades – além de outros recursos de gestão financeira – ficam centralizados no mesmo sistema.

Com todos os documentos obrigatórios para a gestão fiscal e tributária, a contabilidade para empresas atua de maneira mais eficiente, evitando erros.

Assim, com o Asaas, a empresa garante:

- Conta digital completa que facilita a gestão financeira, oferecendo aos clientes os meios de pagamento mais populares, como Pix, boleto e cartão de crédito;

- Ferramentas de cobrança mais ágeis e eficazes, como a régua de cobrança multicanal, simplificando o processo de cobrança e evitando a inadimplência financeira;

- Relatórios para monitoração da situação financeira e fiscal da empresa, além de um sistema ERP completo e gratuito para empresas que precisam de mais módulos de gestão.

Com uma organização financeira sólida, é possível otimizar processos e melhorar o desempenho das operações. E, com isso, os impostos da empresa se manterão em dia, evitando problemas graves.

Abra a conta digital PJ no Asaas e comece agora a otimizar os processos de gestão!

Pagar imposto para não ter retorno de infraestrutura segurança educação saúde planejamento econômico mau atendimento em repartição pública só obrigado mesmo. O grupo pão de açúcar tem um faturamento mensal idêntico a arrecadação de Icms do Rio Grande do Sul e faz a roda girar com 20.000 funcionários. O estado do Rio Grande do Sul “não faz sua roda girar” com 300.000 funcionários. Eu parei de viajar, sair pra jantar e almoçar em restaurantes, não compro nada novo como carro e eletrônicos e tudo que dá de segunda mão para nao pagar imposto. Mudei minha vida e trabalho menos, aumentei meu tempo livre para conviver com família e amigos e joguei no esgoto o consumo estimulado única e exclusivamente por uma União, Estado e Município e toda sua (Grande maioria) cambada de incopetentes profissionais, porém “espertinhos” na sua conquista de uma poltrona no trenzinho da alegria. Quando me vejo obrigado a comprar qualquer coisa q tenha NF, fico deprimido, tão deprimido que nem alguns produtos de supermercado que no passado me davam alegria de consumir , hoje não compro mais , já que 60% de cada Real vai pro lugar errado.

Olá boa noite eu vendo como pessoa física e queria saber se existe uma porcentagem ou um valor específico de multa ou de taxa que eu devo pagar por cada venda que eu fizer?

Por exemplo se eu vender 3.000 existe um valor ou taxa específica para ser paga.

se eu vendo produto usado no olx ou mercado livre de pf p pf , nao deveria pagar irpf, pois vendi mais barato do que comprei, e como a receita tem informação que entrou dinheiro na minha conta, como declarar ? em recebimentos isentos e não tributáveis seria possível?

Boa noite, uma pessoa que seja vendedor autonomo, como por exemplo um ambulante, como este deve declarar o IRRF? Se ao fazer a declaração pede que seja declarado o CPF ou CNPJ da fonte pagadora ou do beneficiário do serviço, sendo que o ambulante vende pra pessoas diversas não ficando com informações daqueles que receberam seus produtos?

ola bom dia

Tenho uma loja de confecções,vendo para pessoa jurídica e física.

Quero saber como posso vender para pessoa física, mais sem tornar ela consumidor final.

Pois quando vendo para pessoa física o governo entende que ela é o consumidor final,como reverter isso ???

Boa tarde…

Estou pesquisando o mercado de cursos online que pretendo vender pela internet. Tenho dúvidas se preciso ser um CNPJ ou se posso vender como pessoa física. Li abaixo algumas postagens que falam ser obrigatório ter um CNPJ e uma outra que comprou e depois foi notificada pela receita que tinha que pagar imposto… Quero fazer as coisas direito, por isto, se puderem me ajudar, agradeço.

Olá, Montei um bar na minha residência porém ele ainda não é legalizado, ou seja, não me cadastrei ainda como microempreendedora o que pretendo fazer daqui algum tempo. Mais enquanto não faço esse cadastro de microempreendedora, gostaria de saber se preciso declarar imposto de renda, ja que faço pedidos de mercadoria no meu CPF e geralmente por semana compro 800,00 a 1.000,00.

Desde já, Muito Obrigada!!!

Se eu vender 900 perfumes por mes, vendendo de porta a porta, terei que pagar imposto?

Boa noite. Um vendedor ocasional do Mercado Livre – digamos, duas vendas num ano, totalizando 300 reais – de produtos usados como livros/revistas – deve declarar no IR? Tenho uma profissao, carteira assinada, etc, e vendo velharias minhas lá. Duas ou trs vezes no ano alguem compra. Valores como mencionei. Tenho que declarar? Obrigado!

Comprei um action figure (boneco) exclusivo da CCXP (evento que ocorre em SP) através do Mercado Livre e o rapaz que me vendeu, não incluiu a nota fiscal no produto. Hoje recebi um telegrama da Receita informando que o meu produto tinha sido tributado. É possível que ocorra a tributação de pessoa física para pessoa física? Qual a melhor forma de contestar o tributo? O valor foi arbitrado abusivamente. Somando tudo, vou pagar mais de 50% do valor.

Boa tarde, fiquei com uma dúvida e o empreendedor que vende pelo moip através do seu cpf? Como fica esta declaração? Como deve ser feito mensalmente? Deve juntar salário e os recebimentos? Qual teto?

Olá Mari!

No sentido prático de declaração, fica do mesmo jeito: trate como se você tivesse recebido diretamente do cliente aquele valor, no mês em que ele pagou.

Neste caso, a MOIP (assim como o ASAAS faz), somente agencia o recebimento, mas o CNPJ (da MOIP) em nada tem haver com a declaração destes valores recebidos.

Não existe limite/teto para valores declarados em pessoa física, ok?

Grande abs.

Equipe ASAAS

Boa noite.

Por favor, me tire uma dúvida. Tenho vontade de abrir uma pronta entrega de produtos da Natura e Avon, como muitas que vemos no Brasil (lembrando que esta prática já é permitida e por essas empresas). Essas empresas (Avon e Natura) só vendem para pessoa física. Porém, as pronta entregas que conheço, situadas até mesmo em shoppings de grandes cidades, atuam como pessoa jurídica, emitindo até mesmo nota fiscal dos produtos. Como posso comprar como pessoa física e vender na jurídica? Teria que pagar tributos também como pessoa física, uma vez que a Receita pode alegar que se eu compro X reais no meu CPF é porque eu ganho pelo menos X reais e logo deveria pagar imposto sobre ele também além do imposto da pessoa jurídica? Afinal, qual a forma viável de comprar um produto como pessoa física e vendê-lo como pessoa Jurídica?

Grata,

Daniela Lopes

Boa noite! Queria saber até quanto uma pessoa física pode vender por mês.

Bom dia Romulo.

Via de regra, pessoa física somente pode prestar serviços, não sendo autorizado vender produtos dele mesmo (atuando como empresa e obtendo lucros).

Assim, a venda de produtos pela internet, por exemplo, exige a utilização de um CNPJ para efetuar o recolhimento dos impostos.

Porém voltando ao caso de serviços, não existe limite para quantia vendida como pessoa física do seu próprio serviço, Ok?

Porém fica o lembrete que a carga tributária para emissão de notas avulsas, como pessoa física, fica bem salgada, geralmente valendo mais a pena a criação de um CNPJ.

Abs.

Boa tarde Diego.

Em qual lei se baseia sua resposta?

Obrigado.

Arthur.

Olá Arthur!

Não existe lei específica que limite tal valor.

Quanto aos impostos, ainda dependerá de leis federais ou não as alíquotas em questão.

Caso precises de uma opnião legal aconselho a busca de uma consultoria especializada na área Jurídica.

Se tiveres alguma informação extra, seria ótimo se compartilhasses por aqui!

🙂

Um abraço.

Obrigado Diego.

Me refiro a lei que diz que pessoa física não pode vender produtos, que torna obrigatória a utilização de um CNPJ para realizar vendas na internet.

Quanto a essa informação sabe dizer qual é lei?

Obrigado novamente.

Arthur.

Como Técnico em Informática sem CNPJ sei que não posso vender produtos diversos de acordo com as nossas Leis. Isso porque NÃO tenho como emitir NF. Porém não vou esperar o governo me trazer uma cesta básica todos os meses, então tenho meus negócios online e vou levando a vida. A Declaração de 2016 não vai ser fácil fazer…

vendi alguns itens meus usados , tenho que declarar no meu IR?

amigo qual se email para esta falando com você, também estou na mesma e queria algumas dicas.