Entender como melhorar o score de crédito é fundamental para alcançar estabilidade financeira. Além disso, também viabiliza melhores condições de financiamento, empréstimos e limite de cartão de crédito.

No entanto, muitas pessoas enfrentam desafios ao tentar elevar essa pontuação. Felizmente, existem algumas dicas comprovadas que podem auxiliar no aumento do score de maneira significativa.

Continue acompanhando para descobrir ações eficazes que podem evitar a pontuação de crédito baixa e garantir um bom histórico financeiro.

Navegue pelo conteúdo

O que é score de crédito?

Score de crédito, ou pontuação de crédito, é uma pontuação utilizada pelos órgãos de proteção de crédito, como o Serasa. Todos os brasileiros maiores de 18 anos e que possuem CPF ativo têm um score de crédito.

A pontuação numérica vai de 0 a 1000 e é calculada com base no histórico financeiro do consumidor.

Isso inclui informações como pagamento de contas em dia, comprometimento com dívidas, consultas ao crédito realizadas por empresas, entre outros fatores.

Por que é importante aumentar score de crédito?

Instituições financeiras, órgãos e outras empresas utilizam o score de crédito para avaliar a probabilidade que uma pessoa pode cumprir com compromissos financeiros no futuro. Ou seja, eles desejam saber se você é um bom pagador ou não.

Uma pontuação mais alta abre portas para melhores condições de crédito, como taxas de juros mais baixas e limites de crédito mais altos.

O score de crédito é muito utilizado em solicitações de empréstimos, além de financiamentos e cartão de crédito. Contudo, vale ressaltar que a pontuação não é o único fator considerado durante a avaliação.

Por exemplo, mesmo com uma pontuação excelente, se você tiver um salário mensal de R$5 mil e solicitar um empréstimo com parcelas mensais de R$4 mil, ele dificilmente seria aprovado. Nesse caso, o risco de inadimplência se torna muito alto.

Como funciona a pontuação do score?

Descubra agora como funciona a pontuação de crédito, o que é considerado no cálculo e quanto tempo demora para aumentá-la:

Qual é uma pontuação boa no score?

Afinal, qual a pontuação de crédito ideal e como saber se seu score é baixo, médio ou alto? Confira abaixo:

- De 0 a 300 pontos: score muito baixo;

- De 301 a 500 pontos: score baixo;

- De 501 a 700 pontos: score bom;

- De 701 a 1.000 pontos: score excelente.

Se você possui uma pontuação acima de 500 pontos, você já tem um score positivo. No entanto, o ideal é garantir uma pontuação de crédito acima de 700 pontos.

O que é considerado na hora de definir a pontuação de crédito?

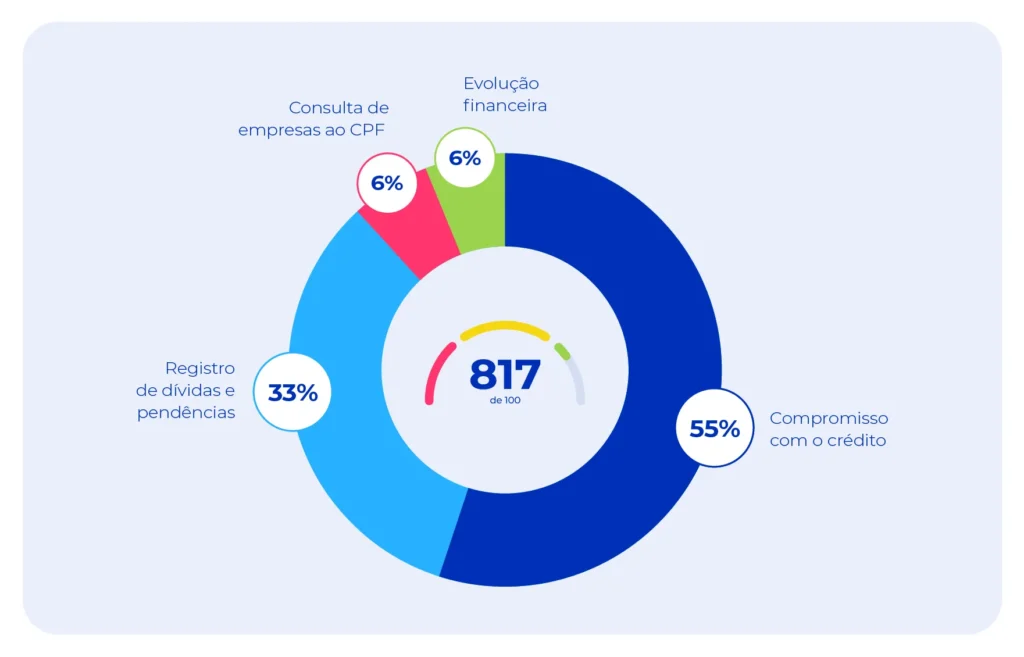

Se você já se perguntou “Por que meu score não aumenta?”, é porque ainda não sabe o que é considerado na hora de definir essa pontuação. Os principais fatores são:

- Compromisso com o crédito (Peso: 55%): avalia o comportamento usual do indivíduo em contratos de crédito, como pagamento de faturas de cartão e crediários;

- Registro de dívidas e pendências (Peso: 33%): avalia se há dívidas no nome do consumidor, sejam elas negativadas ou atrasadas. Além disso, também leva em conta cheques sem fundo, ações judiciais e falências de empresas em nome do indivíduo;

- Consulta de empresas ao CPF (Peso: 6%): avalia se há muitas consultas no CPF do consumidor. Esse pode ser um indicativo que a pessoa está muito necessitada de crédito e não irá conseguir quitar essa conta no futuro;

- Evolução financeira (Peso: 6%): avalia como o indivíduo se comporta ao longo da vida financeira.

O Novo Score 3.0

Em agosto de 2023, a Serasa atualizou a forma como realiza o cálculo da pontuação de crédito.

Com o Novo Score 3.0, é possível autorizar o acesso a informações bancárias para compor a pontuação e determinar a sua credibilidade como pagador. O processo inclui saldo em contas, investimentos, financiamentos e histórico de cheque especial.

Quanto tempo demora para aumentar o score?

O tempo para aumentar a pontuação de crédito pode variar significativamente de acordo com a situação financeira individual e as ações tomadas para melhorar o perfil.

O site do Serasa afirma que:

“A regularidade nos pagamentos pontuais de contratos financeiros (cartão de crédito, financiamento, empréstimo pessoal) tende a elevar seu Score em algumas semanas. Isso porque as informações do Cadastro Positivo representam 55% do cálculo do Score 2.0.”

No entanto, para uma melhoria substancial e consistente, pode ser necessário um período mais longo, de pelo menos seis meses a um ano.

Como consultar o score de crédito?

Consultar o seu score de crédito é simples e rápido. Basta acessar o site ou aplicativo do Serasa e fazer o seu cadastro gratuito (caso ainda não tenha feito). Após o cadastro, é só preencher o login com seu CPF e a senha cadastrada.

Pronto! Na primeira página vai aparecer sua pontuação e assim você pode verificá-la.

Além do Serasa, existem também outras empresas que oferecem o serviço de pontuação de crédito aos consumidores e são autorizadas pelo Banco Central:

Quais são os cuidados para não cair no golpe do aumento de score?

Confira abaixo alguns cuidados essenciais para se prevenir de golpes comuns que prometem aumentar o score:

- Não é preciso pagar nada para aumentar sua pontuação;

- Não passe seus dados pessoais e documentos para desconhecidos. Confie apenas em fontes oficiais, como o site do Serasa;

- Desconfie de promessas atraentes e esteja ciente de práticas enganosas;

- Estude sobre educação financeira e tenha paciência mantendo bons hábitos para aumentar seu score.

8 dicas de como melhorar o score

Uma pesquisa do Serasa revelou que 90% dos consumidores com Score alto fazem controle de despesas. Bons hábitos financeiros como esse são de grande importância para melhorar a sua pontuação de crédito.

Veja abaixo outras 8 dicas infalíveis de como melhorar pontuação de crédito:

1. Cheque a sua pontuação de crédito

Antes de realizar qualquer ação de melhoria, é fundamental checar como está a sua pontuação de crédito atualmente e acompanhar a evolução. Assim você saberá os próximos passos para aumentá-la.

2. Tenha contas em seu nome

O pagamento de faturas ajuda a garantir um bom histórico financeiro. Para isso, é necessário ter algumas contas em seu nome e pagá-las antes do vencimento. Essa ação demonstra responsabilidade financeira.

3. Pague todas as contas em dia

Como abordado no tópico anterior, o pagamento em dia melhora a sua pontuação de crédito. Diante de muitas contas, é comum esquecer dos prazos e acabar pagando em atraso.

Se você facilmente se esquece das datas de vencimento, é fundamental utilizar aplicativos que te ajudem com os pagamentos e agendar lembretes para não se esquecer delas.

Além disso, habilitar a função de débito automático no aplicativo do seu banco pode ser uma solução.

Vale ressaltar que ter uma planilha com o registro de todos os pagamentos mensais programados e não programados é uma boa prática para manter todas as contas em dia.

4. Evite muitas consultas no seu CPF

Consultas frequentes no seu CPF podem reduzir a sua pontuação. Essa consulta ocorre toda vez que você solicita algum tipo de crédito, como um novo cartão de crédito, aumento de limite ou empréstimo.

O excesso dessas ações faz com que os órgãos entendam que você está passando por instabilidade financeira, oferecendo risco de inadimplência.

Como a informação da consulta fica registrada por 90 dias, busque espaçar as suas investidas em crédito pessoal.

5. Reduza as dívidas

Ter o nome limpo é essencial. Por isso, busque reduzir todas as dívidas possíveis. Quanto menos tiver, melhor será a sua pontuação. Cadastros com muitas dívidas são vistos como dependentes de crédito e possuem maior risco de inadimplência.

6. Ative a conexão bancária e o cadastro positivo

Na versão 3.0 do Serasa Score, é possível ativar a conexão bancária para compartilhar com o sistema informações como extrato e movimentações de conta. Caso os dados sejam relevantes e positivos, a pontuação pode aumentar a longo prazo.

Vale lembrar que não há como diminuir a pontuação por meio da conexão bancária. Ela apenas irá aumentar ou se manter igual.

Já o Cadastro Positivo é um conjunto de dados relativos ao histórico de pagamentos do consumidor. A inclusão é automática para todos que possuem financiamentos, empréstimos, parcelamentos ou contas de consumo, como água e luz.

O consumidor possui a opção de pedir a exclusão do CPF do Cadastro Positivo. No entanto, essa não é uma ação recomendada para melhorar a sua pontuação. Essas informações têm peso de 55% no score e, sem elas, a sua pontuação de crédito pode cair.

7. Mantenha seu cadastro atualizado na Serasa

No cálculo feito pelo Serasa, 6% do peso está relacionado à evolução financeira. Ou seja, é sobre a sua relação com o mercado de crédito ao longo dos anos. Um dos meios de favorecer esse fator é manter os dados pessoais sempre atualizados na plataforma do Serasa.

Quanto mais informações as empresas têm do consumidor, mais confiança existe para a oferta de crédito.

8. Tenha uma vida financeira saudável

Você pode aplicar todas as ações anteriores, mas se não investir em uma vida financeira saudável, com o tempo irá acabar prejudicando a sua pontuação novamente.

Busque ter um planejamento financeiro e mude hábitos ruins em relação ao seu dinheiro. Algumas dicas fundamentais que podem transformar a sua vida financeira são:

- Registrar todas as entradas e saídas de dinheiro;

- Poupar todos os meses;

- Conhecer suas despesas fixas e variáveis;

- Acompanhar seu orçamento mensal;

- Estudar sobre educação financeira.

Como melhorar o score do CNPJ?

O score de crédito também é uma pontuação utilizada para pessoas jurídicas. As empresas precisam zelar por sua reputação no mercado e a pontuação de crédito é uma das ferramentas utilizadas para isso.

Assim como funciona com pessoas físicas, o score de uma empresa revela as chances que ela tem de honrar com seus compromissos financeiros.

Nesse caso, as boas práticas financeiras se mantêm semelhantes a de uma pessoa física:

- Não ter dívidas no seu CNPJ e CPF;

- Pagar as contas pessoais e da empresa em dia;

- Manter um bom relacionamento com o mercado;

- Manter os dados da empresa atualizados na Serasa Experian.

Vale lembrar que melhorar o score do CNPJ é essencial para que a empresa acesse melhores condições de crédito e oportunidades de negócios.

Uma das estratégias eficazes para alcançar esse objetivo é a antecipação de recebíveis. Essa prática permite que empresas recebam antecipadamente valores que seriam pagos a prazo por seus clientes, melhorando assim o fluxo de caixa e a saúde financeira da empresa.

Assim, a empresa consegue pagar tudo em dia, o que contribui para a elevação da pontuação de crédito do CNPJ.

A conta digital PJ do Asaas oferece a solução de antecipação de recebíveis com taxas mínimas. Além disso, também conta com um simulador de antecipação que facilita o planejamento financeiro.

Abrindo a sua conta, você passa a ter uma conta digital completa cheia de recursos para melhorar a gestão financeira da sua empresa.

Se você quer melhorar o seu controle de caixa ou capital de giro, abra a sua conta digital Asaas agora mesmo e solicite uma antecipação de recebíveis!

Faq: Dúvidas frequentes sobre score de crédito

Existem algumas dúvidas frequentes quando o assunto é aumentar a pontuação de crédito. Veja abaixo as respostas para essas perguntas:

Pix aumenta score?

A afirmativa de que pix aumenta score é um mito. Pagar no pix não interfere no cálculo da pontuação de crédito. Quando o pagamento é feito no Pix ou em um cartão de débito, não há operação nenhuma de crédito. Portanto, não é um fator contabilizado.

Apesar de não ter impacto direto na avaliação, o uso responsável desse método de pagamento pode contribuir indiretamente para a construção de um bom histórico financeiro.

CPF na nota aumenta score?

O CPF na nota fiscal também não tem impacto direto na pontuação do score de crédito. No entanto, o hábito de incluir o CPF na nota contribui para um maior registro de compras legítimas.

Um histórico consistente de transações financeiras, quando bem gerido (como pagamentos de contas em dia), pode influenciar positivamente o score ao longo do tempo.

Existe aplicativo para aumentar pontuação de score de graça?

Não existe aplicativo para aumentar o score de graça. Fuja de fórmulas mágicas e aplicativos que prometem o aumento rápido do seu score.

Existe empresa que aumenta score?

Não existem empresas que aumentam o score de crédito. Cuidado com esses tipos de proposta. Pratique bons hábitos financeiros e espere a melhora da pontuação.

Dá para pagar para aumentar o score?

Não é possível pagar para aumentar o score. O aumento é resultado de ações e comportamentos consistentes ao longo do tempo, não há meios de manipulação. Por isso, fuja de mensagens e serviços que prometem aumentar o score mediante o pagamento de taxas, pois geralmente se tratam de golpes.

Tem como aumentar meu score em 24 horas?

Não há como mudar um score em 24 horas. Como já abordado, as ações positivas para aumentar a pontuação de crédito começam a gerar alterações em algumas semanas ou até mesmo meses.

Antecipar o pagamento do cartão de crédito melhora o score?

Segundo Amanda Castro, gerente de score do Serasa, o único critério para as faturas do cartão de crédito é que o cliente pague todo o valor da fatura até o dia do vencimento. Portanto, pagar antes não impacta nem de forma positiva e nem de forma negativa na pontuação.

Muito interessante as explicações da pra tira todas as dúvidas e aprender pois muito eficaz a forma de aborda cada fato . obrigado mesmo

Olá, Edson

Ficamos felizes com o seu feedback. Continue aprendendo sobre finanças, leia o nosso artigo sobre como definir metas financeiras!