Aumentar os lucros do seu negócio, com certeza é sempre algo bem-vindo. Porém, muitas vezes para crescer e melhorar os resultados da sua empresa é necessário reduzir os custos de aquisição de clientes.

O Custo de Aquisição de Clientes, ou CAC, é uma métrica que representa o quanto seu negócio precisa investir para conquistar um cliente. Assim como outras métricas importantes, ela pode ajudar a nortear estratégias para sua empresa.

Por isso, neste artigo vamos explicar como calcular o CAC e qual a importância dessa métrica para seu negócio. Continue lendo!

Navegue pelo conteúdo

Qual a importância do Custo de Aquisição de Clientes?

Entender como calcular o CAC é fundamental para as finanças da sua empresa. Essa métrica permite que seu time de vendas e marketing entendam onde é necessário otimizar os investimentos para conquistar consumidores e vender mais.

Por conta disso, esse número precisa ser calculado todos os meses. Afinal, é importante entender se as estratégias e funil de vendas estão obtendo os resultados esperados ou se o dinheiro está escoando sem trazer novos clientes.

Você também pode avaliar outros desempenhos a partir disso – por exemplo, se o seu fluxo de caixa consegue suprir as demandas de investimento.

A partir disso, você pode cortar gastos e conquistar clientes gastando menos e aumentando sua margem de lucro.

Quais são os custos relacionados aos clientes?

Os custos relacionados aos clientes podem variar dependendo do tipo de negócio e das estratégias de aquisição e retenção de clientes da empresa.

Geralmente, eles podem ser divididos entre essas categorias:

- Custos de marketing: incluem gastos com publicidade, campanhas, marketing de conteúdo, mídia paga, otimização de mecanismos de busca (SEO), eventos, etc.;

- Custos de vendas: envolvem salários e comissões dos vendedores, matéria-prima, treinamento de equipe, viagens de negócios, softwares de gestão de vendas, etc.;

- Custos de atendimento ao cliente: podem incluir sistemas de suporte ao cliente, ferramentas de comunicação, contestação de pagamento, devoluções, etc.;

- Custos de retenção de clientes: englobam despesas com programas de fidelidade, descontos para clientes recorrentes, brindes e recompensas, promoções exclusivas, etc.;

- Custos operacionais: incluem despesas como sistemas de ERP e CRM, softwares de automação, plataformas de e-commerce, etc.

Lembre-se: para saber como calcular o CAC, é importante ter todos os valores relacionados a essas despesas bem organizados.

Para te ajudar nessa organização de informações, você pode contar com uma conta digital completa para empresas, assim como a do Asaas. Assim, seus dados financeiros ficam armazenados digitalmente, podendo analisá-los quando e onde quiser.

Como calcular o CAC?

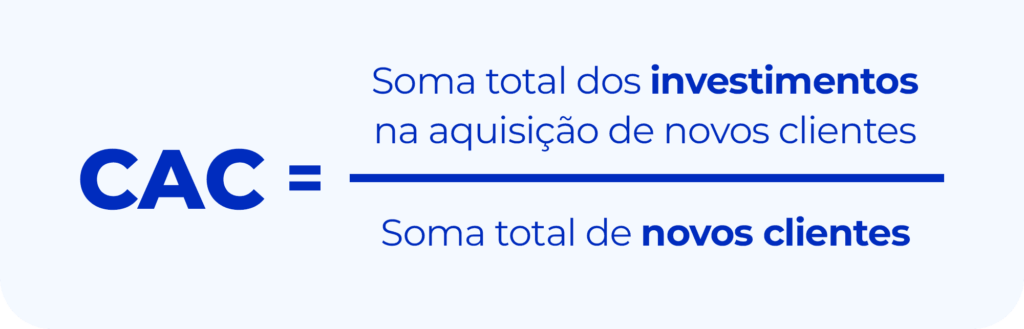

Para fazer a fórmula CAC, é preciso dividir os custos totais de aquisição de clientes, como despesas de marketing e vendas, pelo número de novos clientes adquiridos em um período.

A fórmula de como fazer a conta do CAC é:

CAC = Custos totais de aquisição de clientes/ Número de novos clientes.

Por exemplo, se uma empresa gastou R$ 100.000 em atividades de marketing e vendas em um determinado mês e adquiriu 100 novos clientes durante o mesmo período, o CAC seria:

CAC = 100.000/100

CAC= 1.000

Isso significa que, em média, a empresa gastou R$ 1.000 para adquirir cada novo cliente.

Neste caso, quanto menor o CAC, melhor, pois indica que a empresa está adquirindo clientes de forma mais eficiente e econômica.

Qual é o CAC ideal?

O valor ideal para o CAC pode variar conforme os outros índices de desempenhos avaliados.

Afinal, o CAC é uma métrica que auxilia na análise de comparação do crescimento da empresa. Ou seja, ele dá suporte no processo de tomada de decisões estratégicas.

Porém, em todo caso, é importante que o LTV (valor que você recebe por cliente) seja, pelo menos, 3 vezes maior do que o CAC. Assim, você evita prejuízo na taxa de aquisição, contribuindo com um maior fluxo de caixa.

Quais métricas ajudam a entender o CAC?

Agora que você já sabe o que é CAC, é importante saber o que fazer com esse resultado dentro da sua empresa.

Para obter uma visão mais abrangente do seu desempenho financeiro, saiba quais dados podem ser analisados junto ao CAC:

1. Cálculo do LTV: Valor Vitalício do Cliente

O Valor Vitalício do Cliente representa o valor total que um cliente médio gera para a empresa ao longo de todo o relacionamento com ela.

Comparar o LTV com o CAC é essencial para garantir que os investimentos feitos para adquirir novos clientes sejam justificados pelo valor que eles trarão para a empresa.

Se o CAC for menor que o LTV, significa que a empresa está investindo efetivamente em adquirir clientes que gerarão um retorno financeiro positivo.

Como calcular o LTV?

A fórmula de como calcular LTV é bastante simples:

- LTV = (Valor Médio de uma Venda) X (Média Tempo de Retenção em meses ou anos para um cliente típico)

2. Cálculo do ROI: Retorno sobre o Investimento

A taxa de retorno do investimento é usada para avaliar quanto a empresa lucra a partir das atividades realizadas, considerando os investimentos feitos para atingir resultados.

Neste caso, comparar o ROI com o CAC pode ajudar a determinar se os gastos com aquisição de clientes estão gerando um retorno positivo.

Vale ressaltar a necessidade de um bom software de gestão financeira. Assim, será mais fácil separar os valores investidos (contratações de software, treinamento de equipe, campanhas, etc.)

Como calcular o ROI?

A fórmula do ROI é simples e requer alguns dados:

- ROI = (retorno – investimento)/investimento

3. Cálculo da margem de lucro por cliente

A margem de lucro por cliente representa a diferença entre a receita gerada por um cliente e os custos associados a atendê-lo.

Comparar o CAC com a margem de lucro por cliente ajuda a entender se os clientes adquiridos estão contribuindo positivamente para os lucros da empresa.

Se o CAC for menor do que a margem de lucro por cliente, significa que a empresa está adquirindo clientes de forma eficiente em relação ao retorno financeiro que eles trazem.

Por outro lado, se o CAC for maior do que a margem de lucro por cliente, significa que a empresa está gastando mais do que está recebendo por cliente. Nesse caso, você precisa revisar suas estratégias para aumentar sua previsão de receita.

Como calcular a margem de lucro por cliente?

A fórmula da margem de lucro tem duas variações: lucro bruto e lucro líquido.

- Margem de lucro bruta = (lucro bruto / receita total) x 100

- Margem de lucro líquida = (lucro líquido após os impostos / receita total) x 100.

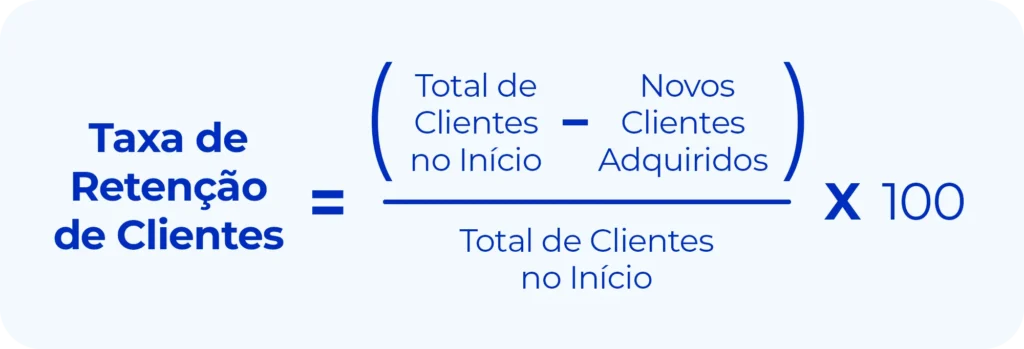

4. Cálculo da taxa de retenção de clientes

Esta métrica mede a porcentagem de clientes que continuam a fazer negócios com a empresa ao longo do tempo. Ou seja, clientes que criaram um vínculo com a empresa.

Uma alta taxa de retenção de clientes pode indicar que o CAC está sendo bem aproveitado, já que os clientes permanecem gerando mais receita ao longo do tempo.

Como calcular a taxa de retenção de clientes?

A fórmula da taxa de retenção requer dados de clientes, como:

- Taxa de Retenção de Clientes = (Total de Clientes no Início – Novos Clientes Adquiridos) / Total de Clientes no Início x 100

5. Cálculo do Churn Rate

O Churn Rate, ou taxa de cancelamento, é a porcentagem de clientes que deixam de usar os serviços ou produtos de uma empresa durante um determinado período.

É uma métrica crucial para o sucesso de qualquer negócio, pois indica a retenção e satisfação dos clientes. Isso é importante porque a perda de clientes pode impactar negativamente o lucro e a reputação da empresa.

Neste caso, comprar o CAC e o churn ajuda no plano de estratégias para manter os clientes engajados e satisfeitos, evitando que eles deixem de comprar na sua empresa.

Como calcular o Churn Rate?

Existem diferentes cálculos de churn, cada um para uma finalidade específica. Veja abaixo como calcular o Churn:

- Churn Rate = clientes que cancelaram o serviço durante o mês/clientes no início do mês x 100

- Churn de receita = soma total do valor mensal pago pelos clientes que cancelaram

- Churn de receita em % = soma total do valor mensal de quem cancelou/ receita total do último mês

Como diminuir o Custo de Aquisição de Clientes?

Diminuir custo de aquisição de clientes oferece alguns desafios para seu negócio. As soluções necessitam do alinhamento entre times de vendas e marketing, permitindo que ambos os setores troquem informações e planejem estratégias em conjunto.

Confira abaixo algumas dicas:

- Faça a segmentação do seu público: quanto mais segmentado forem suas informações sobre o perfil dos consumidores potenciais, mais assertivo serão suas campanhas;

- Invista em marketing de relacionamento: melhora sua imagem, ajuda a fidelizar seus clientes e incentiva o famoso “marketing boca a boca”;

- Realize ações de melhoria das conversões do site: invista em boas práticas tanto nas landing page, essenciais para as etapas de captura de leads, quanto no ambiente de checkout de pagamento;

- Invista no pós-venda: a manutenção do relacionamento com o cliente e uma boa assistência para demandas de pós-venda são essenciais para fidelizar clientes e mantê-los dentro da sua base;

- Produza bons conteúdos: é importante investir em técnicas de SEO e benchmarking, para entender o que seu público está buscando e como sua marca pode se posicionar para responder essas buscas.

Por fim, um bom sistema de gestão financeira pode ser a solução para verificar a saúde financeira da sua empresa e entender quais áreas do seu negócio precisam de mais investimento ou corte de custos.

O Asaas, por exemplo, oferece diversas ferramentas para facilitar a gestão financeira, comercial e vendas da sua empresa.

Abra sua conta digital PJ Asaas agora mesmo e melhore as finanças do seu negócio!