Ter um bom planejamento financeiro pode ser a chave do sucesso para o negócio. É a partir dele que é possível prever gastos, investimentos e projetar o crescimento da empresa.

Essa ferramenta é fundamental para todo e qualquer tipo de negócio. Afinal, o planejamento é uma forma de estabelecer uma base segura para empreender. A partir dele, há como saber quais caminhos percorrer.

Ao longo deste texto, descubra o que é planejamento financeiro empresarial e os erros frequentes que devem ser evitados no processo de elaboração.

Navegue pelo conteúdo

O que é planejamento financeiro empresarial?

O planejamento financeiro empresarial é um documento que direciona a organização, projeção e controle das finanças de um negócio. Para isso, são utilizadas ferramentas administrativas e contábeis.

Basicamente, é um roteiro que dá os passos para alcançar os objetivos e metas baseado na realidade atual das finanças. Assim, há como aumentar as chances de sustentabilidade e crescimento da empresa no mercado.

Objetivo de um planejamento financeiro empresarial

O principal objetivo do planejamento financeiro empresarial é organizar ações e objetivos relacionados ao caixa do negócio.

A partir dele, a empresa mede a sua saúde financeira, bem como as tendências econômicas do negócio para os próximos meses.

Dessa forma, será mais fácil planejar estratégias para suprir necessidades e, ainda, gerar melhores resultados. Partindo disso, grandes prejuízos são evitados, colaborando com a gestão financeira.

Componentes do planejamento financeiro

Como mencionado, diversas ferramentas de gestão financeira são utilizadas para montar um planejamento empresarial.

A estruturação do documento deve fornecer uma visão assertiva e estratégica sobre os recursos existentes, permitindo que os gestores tomem decisões com base nesses dados.

Veja abaixo os principais componentes do planejamento financeiro:

- Orçamento empresarial: definição de receitas, custos e despesas para um período determinado;

- Fluxo de caixa: controle das entradas e saídas de dinheiro para garantir equilíbrio financeiro;

- Gestão de custos: identificação de gastos e oportunidades para otimizar recursos;

- Análise de investimentos: avaliação de oportunidades para expandir o negócio de forma sustentável;

- Planejamento tributário: estratégias para saber como pagar menos impostos e evitar problemas com o fisco.

Quais os tipos de planejamento financeiro empresarial?

O planejamento financeiro empresarial pode ser dividido em dois: a longo e curto prazo.

Cada um deles deve ser utilizado para um tipo de objetivo e, inclusive, podem funcionar simultaneamente.

Nesse caso, o ideal é que ambos os planos tenham assuntos em comum, mas não é uma regra.

Veja abaixo quais são os tipos de planejamento financeiro empresarial:

Plano financeiro de uma empresa a longo prazo

Geralmente, um planejamento a longo prazo é feito com a média de tempo de, no mínimo, um ano.

Nele, há como incluir os objetivos mais distantes para a empresa, como:

- Faturamento financeiro anual;

- Novos produtos ou serviços;

- Reposicionamento da marca;

- Expansão para novos mercados ou regiões;

- Reestruturação de processos internos;

- Aquisição de novas tecnologias e equipamentos;

- Crescimento da equipe e plano de contratação.

Planejamento financeiro empresarial a curto prazo

Já no planejamento a curto prazo, é preciso saber como definir metas financeiras mais objetivas, que tenham mais a ver com o dia-a-dia da empresa.

Pense em metas como:

- Eventos internos ou externos da empresa;

- Redução de gastos operacionais;

- Aumento mensal das vendas;

- Melhor controle de fluxo de caixa;

- Campanhas sazonais de marketing;

- Negociação com fornecedores para melhores condições.

Quais são os principais erros no planejamento financeiro para empresas?

Fazer um bom planejamento financeiro empresarial não é uma tarefa fácil.

Há vários desafios que precisam ser combatidos para obter sucesso. Um pequeno erro na gestão financeira pode proporcionar uma situação desastrosa.

Conforme o levantamento do Sebrae, cerca de 38% fecharam antes de cinco anos no Brasil. Segundo Verônica Ricardo, gerente de processos da ContaJá, os dados revelam a falta de um bom planejamento financeiro:

“As companhias precisam ter uma boa gestão de fluxo de caixa e uma estratégia sólida de negócios. Para aqueles que buscam se preparar adequadamente, adotando boas práticas de gestão financeira e tributária, o cenário pode ser mais promissor”

Continue a leitura para descobrir quais são principais erros cometidos na hora de montar um planejamento financeiro para o negócio:

1. Realizar um planejamento financeiro empresarial sem controle

Não há como criar um planejamento sem o controle do negócio. Por isso, registre o fluxo de caixa, faça o controle de estoque e outras atividades que viabilizam essa gestão.

Isso fará com que seja possível visualizar os dados gerais da empresa, como total de gastos ou lucro.

É a partir dele que há como entender qual o valor disponível para investimento e para as despesas. Assim, será possível saber onde e como o negócio pode crescer, trazendo resultados realistas e mais eficazes.

2. Não integrar os setores da empresa

Existem alguns setores interligados em um negócio que devem funcionar em conjunto. Por mais que tenham funções diferentes, o produto final depende da colaboração das suas áreas, como o time de vendas e de marketing, por exemplo.

Se uma dessas áreas acabar tendo um desempenho ruim, certamente o outro setor será afetado.

Sem a interação entre as áreas semelhantes, pode acontecer da empresa definir objetivos para uma área e isso acabar prejudicando a outra.

Por conta desse tipo de situação, é necessário entender quais são os setores relacionados e, partindo disso, criar um planejamento financeiro que considere esse fator.

3. Não alinhar o orçamento empresarial disponível

Não estabelecer um orçamento disponível para a empresa pode ser desastroso para as finanças. Sem essa gestão das contas, fica difícil organizar e distribuir o dinheiro entre os setores do negócio.

Assim, a empresa pode começar a gastar mais do que deveria em alguma área, deixando faltar dinheiro para outras despesas, como o pagamento de fornecedores.

Portanto, tenha um orçamento definido geral e para cada área para não causar grandes prejuízos ao negócio.

4. Não executar o planejamento financeiro empresarial

É partindo do planejamento financeiro que a empresa entenderá como se projetar no mercado ao longo do tempo. Ao deixar de segui-lo, é como se estivesse sem objetivos para alcançar.

Além disso, pode acabar acumulando muitas dívidas ou, ainda, apostando em ideias que não colaboram com o crescimento. Sem um bom plano de negócio, a empresa pode ir à falência.

Saiba como construir um plano de negócios eficaz.

5. Não considerar o comportamento do mercado

Outro ponto importante para prestar atenção é em relação aos fatores externos. A empresa precisa compreender o comportamento do mercado. Por isso, busque fazer pesquisas sobre o nicho e possíveis concorrentes.

Abaixo, veja algumas ferramentas que podem colaborar com essa análise, trazendo resultados mais eficientes.

Matriz SWOT

A matriz SWOT é uma ferramenta que mostra um panorama da empresa. A partir dela, há como compreender quais são os pontos de melhoria ou de fortalecimento do mercado e do negócio.

Sua sigla é um acrônimo para:

- S, de strenghts (forças);

- W, de weaknesses (fraquezas);

- O, de opportunities (oportunidades);

- T, de threats (ameaças).

Para usá-la, a empresa deve criar uma lista dos pontos fortes e fracos. Conforme a imagem acima, distribua cada um dos pontos entre os quadrantes.

A ideia é que, por meio da organização desses tópicos, haja um diagnóstico geral (interno e externo) do negócio.

Utilizando esse sistema, será mais fácil entender quais estratégias e melhorias precisam ser adotadas no empreendimento.

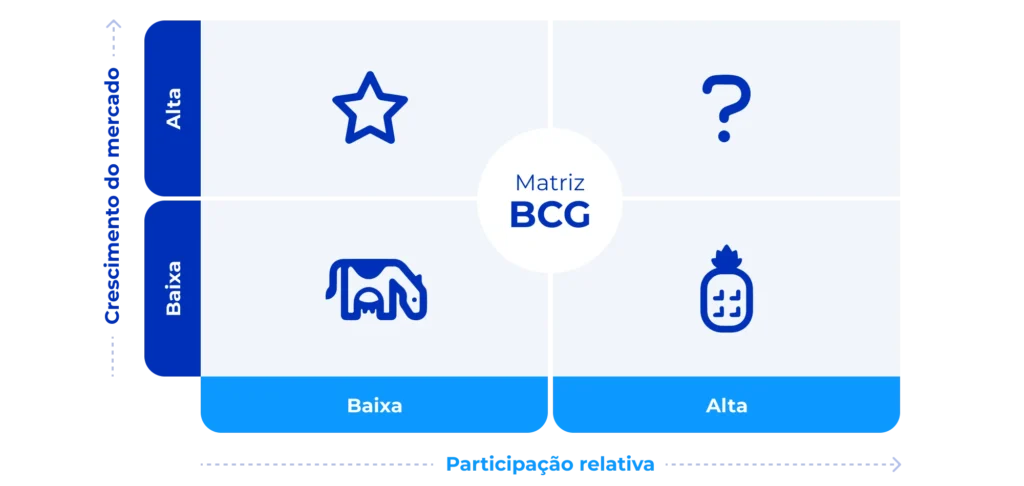

Matriz BCG

A matriz BCG é um método de análise de desempenho de produtos. Ele compara o crescimento do mercado com a participação relativa da empresa.

A ferramenta é dividida em quatro quadrados, divididos em dois eixos. No primeiro, há a taxa de crescimento do mercado. Já no segundo, a participação do produto no mercado.

Cada um dos quadrantes é representado por um símbolo: vaca-leiteira, estrela, interrogação e abacaxi.

Vaca-leiteira

Este quadrante representa um produto ou serviço consolidado.

Com uma alta participação e baixo crescimento de mercado, ele aponta que o produto tem qualidade e boa reputação entre os clientes da empresa.

Estrela

Os produtos deste quadrado tem alta participação de mercado e alta possibilidade de crescimento.

Eles geram boa rentabilidade, entretanto, também precisam de altos investimentos.

Interrogação

Os produtos que se encaixam nesta área são aqueles que precisam de atenção.

Tendo um crescimento do mercado alto e a baixa participação, significa que o item não está atingindo seu potencial máximo, precisando de mais investimentos.

Abacaxi

Neste quadrante, ficam os produtos que possuem baixa participação no mercado e baixa taxa de crescimento.

Analise muito bem se esses itens devem continuar na prateleira, pois eles indicam um possível prejuízo futuro.

6. Não precificar os produtos adequadamente

A precificação dos produtos é fundamental para o fluxo de caixa. Dar o valor correto contribui com o lucro e com a constância nas compras.

Ao precificar um produto adequadamente, não é necessário fazer mudanças bruscas, de uma hora para outra, que pode causar estranhamento nos clientes. Tenha em mente que os compradores são sensíveis quando o assunto é oscilação de preço.

Por isso, é importante fazer cálculos com base nos gastos fixos e variáveis, como mão de obra, impostos, matéria-prima, etc. Além disso, é importante pensar na margem de lucro desejável.

Um recurso muito utilizado é a pesquisa de mercado. Entendendo como outros negócios estão lidando com isso, fica mais fácil fazer a precificação.

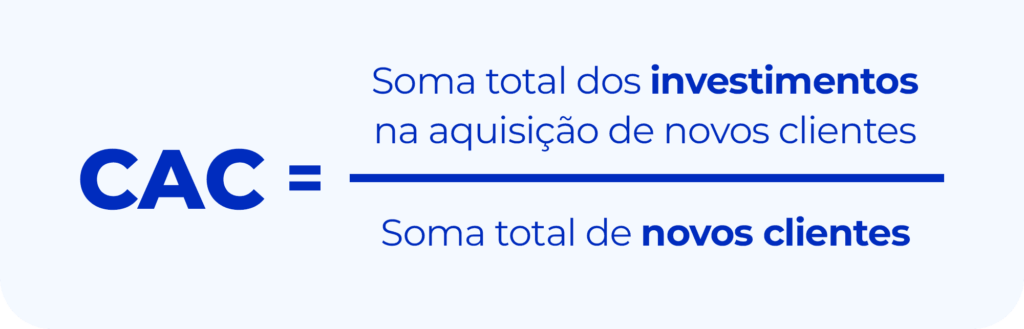

No caso da oferta de serviços em vez de produtos, é importante entender como funciona o custo de aquisição de clientes. Com ele, é possível entender quanto a empresa está gastando para transformar um lead em um cliente.

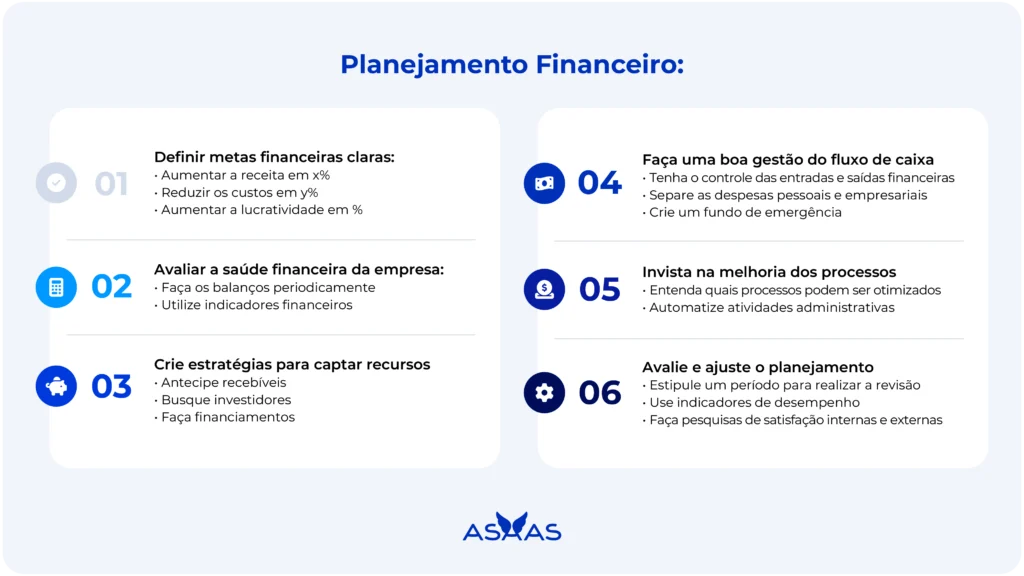

Agora que você já sabe a importância de um bom plano para o negócio, descubra o passo a passo completo de como fazer um planejamento financeiro empresarial!