Se você busca clareza para tomar decisões mais estratégicas e sair do modo reativo na gestão da sua empresa, esse artigo é para você. Vou te mostrar como os indicadores financeiros certos podem transformar sua forma de enxergar o negócio.

Sou VP de Strategic Finance e Head de FP&A no Asaas. Antes de chegar aqui, criei estratégias e estruturas financeiras em empresas como EBANX, Grupo Boticário, Stone e Bradesco. Por isso, entendo que indicadores financeiros não são apenas números. São ferramentas essenciais para construir um crescimento consistente.

Neste artigo, vou compartilhar com você os principais indicadores financeiros que acompanho de perto e que recomendo para qualquer empresa que queira crescer com previsibilidade, autonomia e controle.

Navegue pelo conteúdo

O que os números dizem sobre o futuro da sua empresa?

Você sente que está sempre apagando incêndios, tomando decisões com base no saldo da conta ou tentando entender por que os resultados não aparecem mesmo com tanto esforço? Saiba que essa sensação de falta de controle é mais comum do que parece.

Já vi empresas crescerem rápido e, mesmo assim, se perderem porque não tinham clareza sobre os próprios números. Também já vi negócios pequenos ganharem força justamente porque souberam identificar e acompanhar os sinais certos.

O ponto de virada? Indicadores financeiros.

E não falo só de conferir o extrato bancário ou o faturamento do mês. Estou falando de entender o que os dados realmente dizem sobre a saúde e o futuro do seu negócio. É ter leitura de contexto, clareza sobre os principais sinais e capacidade de agir com base neles.

Uma empresa sem indicadores financeiros bem definidos é como um piloto voando sem painel. Pode estar no rumo certo, mas não vai saber disso até ser tarde demais.

E não precisa começar por dezenas de métricas. Comece com o básico e evolua.

Aqui no Asaas, por exemplo, essas métricas ajudam a definir se é hora de acelerar, segurar ou mudar de direção. E, mais importante ainda, mostram se a operação está sustentável ou apenas sobrevivendo no mês a mês.

Nos próximos tópicos, vou te mostrar os principais indicadores que usamos aqui e que qualquer empresa, independentemente do porte ou setor, pode (e deve) acompanhar para tomar decisões mais estratégicas e menos reativas.

Quais indicadores financeiros podem medir o sucesso do negócio?

A partir de agora, vamos entrar em um conteúdo mais prático. Para isso, vou compartilhar os indicadores financeiros que acompanho de perto como VP de Strategic Finance do Asaas e com base na experiência que acumulei atuando em empresas de diferentes portes e modelos de negócio.

Mas, antes, vale contextualizar: o Asaas é uma plataforma que reúne diversos recursos essenciais para a gestão financeira da empresa. Pelo terceiro ano consecutivo, a fintech se destacou entre os negócios que mais crescem no Brasil pelo Ranking Negócios em Expansão.

Por isso, ele é um bom exemplo de como indicadores financeiros impulsionam o crescimento de uma empresa. Saiba mais o que é o Asaas.

E por que isso importa aqui? Porque, na prática, a maioria das empresas até conhece alguns indicadores, mas não sabe como extrair essas informações ou interpretá-las com segurança.

O que vou te mostrar agora são os sinais que realmente revelam se sua operação está saudável, com potencial de escalar ou se há riscos escondidos no dia a dia que precisam ser corrigidos.

1. Quando vender mais não significa crescer melhor

Nem toda empresa que vende muito está de fato crescendo bem. Eu mesmo já acompanhei negócios que dobraram a receita, mas continuavam com o caixa no vermelho.

Por isso, os primeiros indicadores que costumo olhar são os de rentabilidade. Eles mostram se o que entra de receita realmente se transforma em lucro ou se o crescimento está mascarando ineficiências.

Os principais indicadores para avaliar rentabilidade são:

- Margem de contribuição: se você vende um produto por R$100 e, tirando os custos variáveis, sobram R$60, essa é sua margem de contribuição. Se a margem for baixa, pode vender muito e ainda assim não sobrar dinheiro no final. É um ótimo termômetro para entender se o seu produto ou serviço realmente “se paga”;

- Margem EBITDA: mostra se a operação da empresa é eficiente antes de considerar impostos, dívidas e depreciações. É o quanto o negócio gera de resultado com o que vende, sem interferência de fatores externos. Por exemplo, duas lojas podem ter o mesmo faturamento, mas se uma tem margem muito maior, ela está operando melhor;

- Margem líquida: aqui é o lucro de verdade. Aquele que sobra depois de pagar tudo, inclusive impostos para empresas, juros e demais despesas. Se você vende R$50 mil por mês e no final sobram só R$1.000, sua margem líquida está em 2%. É pouco? Depende. Mas é esse número que mostra se o negócio está gerando valor ou só girando.

Se esses números forem baixos (ou negativos), mesmo com uma boa receita, o alerta deve acender. No Asaas, usamos essas margens para entender se vale a pena insistir em determinada linha de produto ou serviço, ou se é hora de mudar a rota.

2. Quando o caixa é o verdadeiro termômetro do negócio

Sabe aquele ditado “lucro não paga conta”? Um dos primeiros choques de realidade que tive na área financeira foi ver negócios dando lucro no papel, mas quebrando por falta de caixa.

Isso acontece porque o lucro contábil considera entradas que ainda nem caíram na conta, enquanto o caixa mostra o que realmente está disponível.

É comum ver empreendedores relaxando quando o DRE mostra um resultado positivo, mas ignorando o dinheiro não liquidado. A verdade é que o caixa é o termômetro mais fiel da saúde da operação. Se ele está apertado, o risco cresce (mesmo com boas vendas).

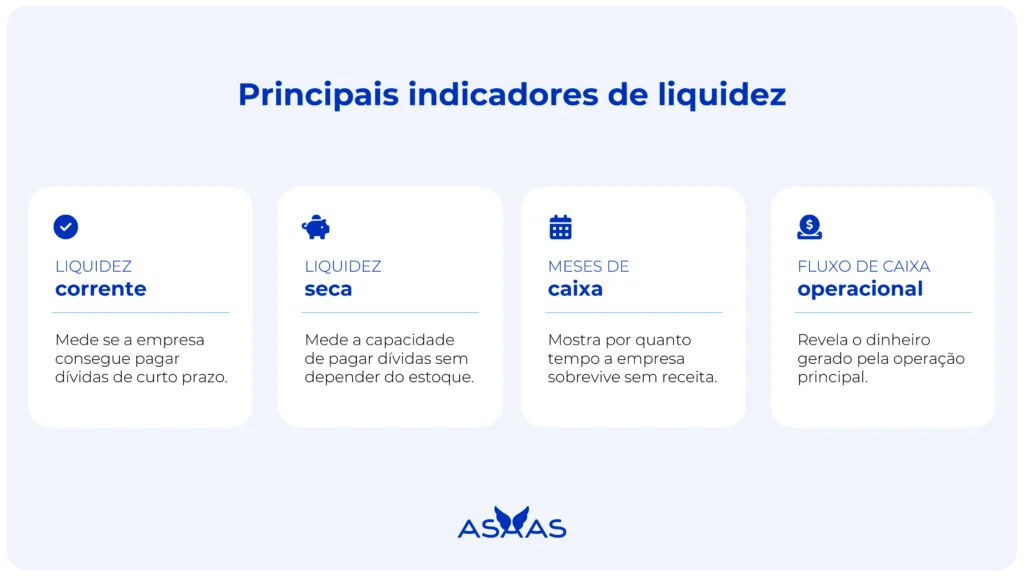

Por isso, existem indicadores específicos que ajudam a antecipar problemas:

- Liquidez corrente: esse número mostra se a empresa vai conseguir honrar seus compromissos mais imediatos. Sempre que esse índice fica abaixo de 1, eu ligo o alerta. Significa que talvez a gente esteja se comprometendo mais do que pode pagar no curto prazo;

- Liquidez seca: aqui, tiramos o estoque da conta. Isso faz sentido para empresas que demoram para vender mercadoria. Já vi muita empresa confiar no estoque como solução rápida, mas, na prática, nem sempre ele vira dinheiro na velocidade que o caixa precisa;

- Meses de caixa: um dos que mais gosto de acompanhar. Ele mostra quantos meses a empresa aguentaria funcionando com a estrutura atual se a receita parasse hoje. É essencial em qualquer cenário de crise ou queda de vendas;

- Fluxo de caixa operacional: separa o “lucro no papel” da realidade. Mostra quanto dinheiro a operação principal da empresa está gerando. Se for negativo por muito tempo, não adianta ter bom faturamento ou promessas de receita futura.

O Asaas tem ferramentas de gestão financeira que automatizam essa análise e ajudam a acompanhar tudo em tempo real. Quando algo sai do esperado, a empresa consegue fazer ajustes rápidos.

3. O peso da dívida: quando ela impulsiona, e quando atrasa

Endividamento, por si só, não é um vilão. Aliás, em muitos momentos, é o que permite que a empresa cresça, invista ou ganhe fôlego. O problema está quando a dívida vira dependência. E aí o que era alavancagem passa a ser risco.

Por isso, tem dois indicadores que acompanho de perto:

- Grau de endividamento: ele mostra quanto da estrutura é financiada por capital de terceiros. Se a maior parte do negócio está sendo sustentada por empréstimos empresariais, é sinal de alerta (principalmente se não houver geração de caixa proporcional);

- Cobertura de juros: esse mede a capacidade da empresa de pagar os juros da dívida com o que ela gera de caixa na operação. Se o número cai muito, é hora de reavaliar o modelo. Já vi empresas adiarem esse diagnóstico e acabarem precisando recorrer a novas dívidas só para pagar as antigas.

Quando os dois indicadores mostram desequilíbrio, minha sugestão é parar e reavaliar: será que não é hora de renegociar prazos? Ou adiar investimentos? Às vezes, o mais estratégico é ganhar tempo e respirar, em vez de crescer a qualquer custo.

4. Prever para crescer: os indicadores como base para projeções

Muita gente acha que indicador serve só para explicar o passado. Mas, os melhores gestores que conheço usam os dados para prever cenários e tomar decisões olhando para frente.

Eu projeto cenários com base em alguns números-chave. Os que mais uso para isso são:

- Margem de contribuição: como já falei anteriormente, ajuda a entender o quanto de cada venda realmente fica com a empresa, após pagar os custos variáveis;

- Ponto de equilíbrio: mostra o valor mínimo que a empresa precisa faturar para não ter prejuízo. Se você conhece esse número, consegue calcular com clareza até onde pode investir ou quanto precisa vender para sustentar uma nova operação;

- Ticket médio: representa o valor médio que cada cliente gasta na sua empresa. Ele ajuda a estimar quantos clientes são necessários para bater metas de faturamento e quais estratégias podem aumentar esse valor (como upsell ou cross-sell).

Esses três juntos ajudam a responder perguntas como:

- Quanto precisamos vender por mês para cobrir todos os custos fixos?

- O que acontece com a nossa margem se dermos mais desconto?

- Como o caixa reage se a receita cair 20%?

Essas simulações são fundamentais para decisões maiores, como captar investimento, abrir uma nova unidade, lançar um produto ou até se preparar para uma fusão ou aquisição.

Se você ainda não tem esse tipo de análise estruturada, minha dica é começar com um cenário conservador. Não precisa de software caro para isso. Mas precisa de disciplina, organização e os dados certos na mão.

5. ROI: o indicador que fecha a conta

De nada adianta crescer, vender mais ou investir pesado se o retorno não compensa. É por isso que o ROI (Retorno sobre Investimento) é um dos números que mais respeito nas minhas análises.

Seja em campanhas de marketing, contratação de equipe ou abertura de uma nova operação, sempre vale a pergunta: o quanto esse investimento vai retornar?

O ROI ajuda a manter os pés no chão e a garantir que cada real gasto esteja de fato contribuindo para os objetivos da empresa.

Se você ainda não calcula o ROI nas decisões do dia a dia, comece simples:

- Pegue o valor total investido em uma ação específica (por exemplo, uma campanha de tráfego pago);

- Some toda a receita gerada diretamente por ela;

- Use a fórmula: ROI = (Receita – Custo) / Custo.

Com isso, você consegue saber se está colocando dinheiro onde realmente traz retorno.

6. Quando a organização interna é o maior diferencial

Já participei de processos de due diligence em que o investidor queria seguir, mas o negócio travou. Não por falta de resultados, mas porque a empresa não conseguia provar o que dizia com dados confiáveis.

É aí que entra a organização financeira como diferencial competitivo. Demonstrativos atualizados, relatórios acessíveis e processos consistentes fazem toda a diferença. Não só para quem está de fora, mas principalmente para quem toma decisão todos os dias.

Saiba mais sobre o que é demonstrativo financeiro.

Por aqui, no Asaas, a gente sempre se preocupou em construir essa base desde o começo. Temos relatórios financeiros automatizados, integração contábil e controle em tempo real dos nossos recebíveis.

Essa estrutura ajuda a manter previsibilidade de receita e, mais importante, nos permite reagir rápido quando algum indicador sai da curva. Afinal, não dá para esperar o fim do mês ou o contador enviar os dados para descobrir que o resultado desandou.

Se você ainda não tem esse nível de controle, dá para começar simples. Mapeie os principais relatórios que precisa ter em mãos todos os meses (como DRE, fluxo de caixa e contas a pagar/receber), escolha ferramentas que facilitem essa rotina (pode ser planilha ou sistema de gestão) e defina uma frequência de acompanhamento.

Por onde começar se os indicadores financeiros ainda são um desafio?

Se você chegou até aqui e está preocupado porque percebeu que ainda não tem todos esses indicadores mapeados, tenha calma. A verdade é que a maioria das empresas começa exatamente assim, no escuro.

O mais importante é dar o primeiro passo e entender que você não precisa saber tudo de finanças para estruturar uma gestão eficiente.

Precisa de consistência, ferramentas que facilitem sua rotina e, principalmente, da disposição de olhar para os números com mais frequência e menos medo.

Se quiser começar simples, inicie pelo fluxo de caixa. É o termômetro mais direto da saúde da sua operação. Em seguida, olhe para suas margens.

Entenda se vender mais está te deixando no azul ou só dando mais trabalho. E com o tempo, vá adicionando outros indicadores ao seu painel de controle.

E se eu puder deixar uma recomendação: não tente fazer tudo sozinho. Existem plataformas que facilitam esse processo e que podem deixar sua gestão financeira mais leve e otimizada.

Eu não sei como é a estrutura da sua empresa hoje. Por isso, apesar de conhecer muitas ferramentas, não tenho como dizer qual a mais adequada para essa fase. Mas quero te recomendar o Asaas.

Por aqui, construímos um ecossistema completo para ajudar empresas como a sua a enxergar o financeiro com mais clareza e controle. A plataforma ajuda desde a organização do fluxo de caixa até a geração de relatórios automatizados.

Quer testar na prática?Crie sua conta digital Asaas gratuita e comece hoje mesmo.