Entender sobre investimento financeiro é fundamental para quem deseja aumentar seu patrimônio e garantir um futuro financeiro estável.

No entanto, uma pesquisa realizada pela Anbima mostrou que os brasileiros, quando possuem sobra de dinheiro, preferem apostas online do que investimento.

Esse dado destaca a necessidade de uma maior compreensão sobre educação financeira e, principalmente, sobre o poder dos investimentos e seus benefícios.

Navegue pelo conteúdo

O que é investimento financeiro?

Investimento financeiro é a aplicação de recursos monetários em ativos ou instrumentos financeiros com o objetivo de obter retorno ou lucro ao longo do tempo.

Esses ativos podem incluir ações, títulos, fundos, imóveis, criptomoedas e outros. Além disso, podem assumir várias formas e envolver diferentes níveis de risco e potencial de retorno.

O principal objetivo de um investimento financeiro é fazer o dinheiro crescer, superando a inflação e aumentando o poder de compra futuro. Portanto, ao investir, uma pessoa espera que o valor aplicado inicialmente aumente com o tempo.

Assim, ele irá proporcionar ganhos que podem ser utilizados para diversos objetivos financeiros, como aposentadoria, compra de bens ou simplesmente acumulação de riqueza.

O que não são considerados investimentos financeiros?

Quando falamos em investimentos, é importante distinguir entre investir, economizar, aplicar e apostar, pois cada um possui características diferentes.

- Investir: aplicação de recursos com a expectativa de retorno financeiro;

- Economizar: guardar dinheiro sem necessariamente buscar retorno, apenas para uso futuro;

- Aplicar: colocar dinheiro em instrumentos financeiros específicos;

- Apostar: implica risco elevado e resultados incertos, geralmente mais próximos de jogos de azar do que de investimentos planejados.

Por outro lado, alguns ativos também não são considerados investimentos financeiros.

Propriedades como imóveis, terras, máquinas e equipamentos são ativos físicos que podem gerar valor, mas não são ativos financeiros.

Eles são considerados investimentos tangíveis, úteis tanto para empresas quanto para indivíduos. Contudo, não se encaixam na categoria de ativos financeiros.

Há também ativos intangíveis, como propriedade intelectual (direitos autorais, patentes, licenças e reconhecimento de marca). Esses ativos não são físicos nem financeiros, e se enquadram em uma categoria especial.

Por que começar a investir?

Quem possui a prática de investir pode acumular diversos benefícios:

Crescimento do patrimônio financeiro

Investir é uma das maneiras mais eficazes de aumentar seu patrimônio ao longo do tempo. Quando você investe, seu dinheiro tem o potencial de crescer mais do que se estivesse apenas guardado em uma conta poupança.

Por exemplo, investimentos em ações e fundos imobiliários podem oferecer retornos significativos ao longo dos anos, ajudando a construir um patrimônio substancial.

Com o poder dos juros compostos, os ganhos sobre seus investimentos podem se multiplicar, acelerando mais ainda o crescimento do patrimônio.

Proteção contra a inflação

A inflação é a perda do poder de compra do dinheiro ao longo do tempo. Se você deixar seu dinheiro parado, ele tende a perder valor. Investir em ativos que superem a inflação, como ações ou títulos de longo prazo, pode proteger seu capital.

Assim, enquanto a inflação corrói o valor do dinheiro ao longo do tempo, investimentos bem escolhidos podem oferecer retornos que preservam o valor do seu dinheiro. Além disso, também aumentam seu poder de compra no futuro.

Independência financeira

Não se preocupar com a falta de dinheiro para pagar contas no fim do mês é o objetivo de muitos brasileiros. Portanto, investir é um passo fundamental para alcançar a independência financeira , que é a capacidade de viver confortavelmente sem ter dor de cabeça com as finanças.

Além de garantir uma renda extra, os retornos sobre seus investimentos podem se tornar uma fonte significativa de renda passiva.

Com o passar dos anos, isso pode proporcionar a liberdade de escolher como gastar o tempo, seja para se aposentar mais cedo, iniciar um novo projeto ou simplesmente ter mais segurança financeira.

Realização de objetivos financeiros

Investir ajuda a alcançar diversos objetivos financeiros, sejam eles de curto, médio ou longo prazo. Pode ser a compra de uma casa, a educação dos filhos, ou mesmo uma viagem dos sonhos. Ao investir, você pode direcionar recursos específicos para esses objetivos, utilizando diferentes tipos de investimentos.

Quais são os principais tipos de investimento financeiro?

Se você deseja começar a investir, é crucial saber que existem diversos tipos de investimentos financeiros:

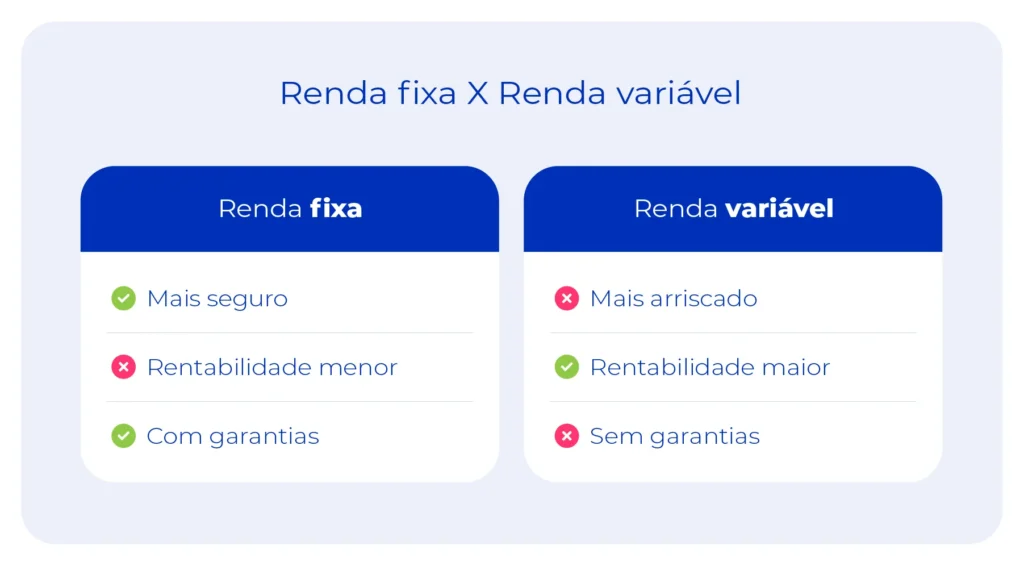

1. Renda fixa

Os investimentos de renda fixa são aqueles em que o investidor sabe, no momento da aplicação, quais serão os critérios de rentabilidade. Portanto, os rendimentos são previsíveis e isso torna a segurança maior.

Entre os principais tipos de renda fixa estão:

- Tesouro Direto: emitido pelo governo federal voltado para o pagamento de dívidas ou captação de recursos. É considerado um dos investimentos mais seguros do mercado;

- CDBs (Certificados de Depósito Bancário): são emitidos por bancos e oferecem rentabilidade atrelada a taxas de juros. Funciona como um empréstimo para o banco, onde o investidor transfere os recursos e ganha uma remuneração por isso;

- LCIs/LCAs: títulos que financiam as atividades imobiliárias e agrícolas. São isentos de imposto de renda para pessoas físicas, tornando-se atrativos;

- Debêntures: são emitidas por empresas para captar recursos ou gerar fluxo de caixa. Ao comprar esses títulos, o investidor recebe uma remuneração prevista em contrato. Elas podem ser incentivadas (isentas de IR) ou comuns.

2. Renda variável

Os investimentos de renda variável são aqueles cuja rentabilidade não é garantida e pode variar conforme o desempenho do ativo.

As ações representam a propriedade de uma fração do capital de uma empresa e são negociadas na bolsa de valores. Com isso, podem proporcionar altos retornos, mas com maior risco.

Esses são os principais investimentos de renda variável:

- Ações: representam a propriedade de uma parte do capital de uma empresa e são negociadas na bolsa de valores. Elas podem proporcionar altos retornos, mas também apresentam maior risco;

- Fundo de ações: ao invés de investir diretamente na bolsa, é possível comprar cotas em fundos de ações, onde um gestor com experiência no mercado faz as aplicações. Ele escolhe as ações com base em análises e estratégias, e recebe uma taxa de administração por seus serviços. Esses fundos oferecem diversificação e gestão profissional, ajudando a reduzir riscos;

- Fundos imobiliários (FIIs): investem em imóveis comerciais como shopping centers e edifícios de escritórios. Eles distribuem renda proveniente de aluguéis aos cotistas. Também oferecem maior liquidez e menor capital inicial necessário comparado à compra direta de imóveis;

- ETFs (Exchange Traded Funds): fundos de investimento negociados na bolsa de valores que replicam a performance de um índice, como o Ibovespa. Eles oferecem diversificação e flexibilidade de negociação.

3. Investimentos alternativos

Além dos investimentos de renda fixa e variável, existem alguns tipos de investimentos alternativos. Algumas opções são:

- Criptomoedas: são moedas digitais descentralizadas, como Bitcoin e Ethereum, conhecidas por sua alta volatilidade e potencial de retorno. Também apresentam riscos elevados e são altamente especulativas;

- Commodities: produtos básicos como ouro, petróleo e soja, cujos preços são influenciados por fatores globais como oferta e demanda. Podem ser investidos diretamente ou através de contratos futuros e ETFs;

- Crowdfunding: financiamento coletivo para startups ou projetos, que pode resultar em participação acionária ou em um retorno financeiro baseado no sucesso do projeto. Pode envolver alto risco e variação nos retornos.

Qual o melhor tipo de investimento para iniciantes?

O melhor tipo de investimento financeiro para iniciantes é o Tesouro Direto. Afinal, são títulos públicos emitidos pelo governo, que oferecem segurança e retornos previsíveis.

É um tipo de investimento fácil de entender, acessível com baixos valores iniciais e garantido pelo governo. Por isso, permite que você comece a investir de forma segura e com simplicidade.

O Tesouro Direto permite investimentos a partir de R$30 e oferece opções com diversos prazos e rentabilidades, incluindo algumas com resgate no mesmo dia.

No geral, é fundamental começar pela renda fixa, que proporciona investimentos de maior segurança.

Caso você deseje começar pela renda variável, os fundos de investimento funcionam como uma boa alternativa. O investidor não precisa entender detalhadamente o mercado de ações, basta comprar cotas do fundo escolhido. A gestão e alocação dos recursos são feitas por um profissional especializado.

Leia mais sobre: aporte de capital.

Como começar a investir?

Se você está se perguntando o que é preciso para começar a investir, veja abaixo o passo a passo completo:

Estude educação financeira

Antes de começar a investir, é crucial adquirir uma compreensão básica de finanças pessoais e investimentos. Isso inclui aprender sobre conceitos fundamentais como risco, retorno, diversificação e os diferentes tipos de investimentos disponíveis.

Há muitos recursos, como livros, cursos online e blogs de finanças, que podem ajudar a construir esse conhecimento. Uma boa educação financeira proporciona uma tomada de decisões mais assertiva, além de evitar possíveis erros de iniciante.

Aprenda os conceitos básicos para quem quer começar a investir

Confira agora alguns termos básicos que você deve conhecer para começar a investir:

- Carteira de investimentos: conjunto de ativos financeiros que um investidor possui. Pode incluir ações, títulos, fundos e outros tipos de investimentos;

- CDI: taxa média de juros praticada nas operações de empréstimos entre bancos. É frequentemente usado como referência para a rentabilidade de investimentos de renda fixa e para calcular a remuneração de muitos produtos financeiros;

- Diversificação: estratégia de investir em diferentes tipos de ativos para reduzir o risco;

- IPCA: principal indicador da inflação no Brasil, medido pelo IBGE. Reflete a variação dos preços de um conjunto de bens e serviços consumidos pelas famílias;

- Lastro: garantia de que a empresa que emitiu o título possui os ativos ou dinheiro necessário para cobrir a operação, oferecendo mais segurança ao investidor;

- Liquidez: facilidade e rapidez com que um investimento pode ser convertido em dinheiro sem perda significativa de valor. Investimentos com alta liquidez podem ser vendidos rapidamente;

- Rentabilidade: retorno gerado por um investimento. Pode ser medido em termos de juros, dividendos ou valorização do capital;

- Retorno: lucro ou prejuízo obtido com um investimento. Pode ser expresso em termos absolutos (em reais) ou relativos (percentualmente);

- Risco: possibilidade de perda ou retorno inferior ao esperado do investimento;

- Taxa Selic: taxa básica de juros da economia brasileira, definida pelo Banco Central. Influencia as taxas de juros de empréstimos e financiamentos e serve como referência para muitos investimentos de renda fixa;

- Volatilidade: medida da variação no preço de um investimento ao longo do tempo. Alta volatilidade indica grandes oscilações de preço, o que pode resultar em maiores ganhos ou perdas.

Defina seus objetivos financeiros

Definir claramente seus objetivos financeiros é essencial para direcionar suas escolhas de investimento.

Pergunte-se o que você deseja alcançar com seus investimentos: é uma aposentadoria confortável? A compra de uma casa? A realização de uma viagem dos sonhos? A faculdade dos filhos?

Após isso, é importante estabelecer metas, de preferência com o método SMART. Saber o prazo e o valor necessário para atingir esses objetivos auxilia na escolha dos investimentos adequados e a definir uma estratégia de investimento mais sólida.

Avalie o seu perfil de investidor

Antes de começar a investir, é importante definir primeiro o seu perfil de investidor. É possível descobrir o perfil com base na avaliação da sua tolerância ao risco e horizonte de investimento. Portanto, identifique se você é conservador, moderado ou arrojado:

- Conservador: prefere segurança e retorno estável;

- Moderado: estão dispostos a assumir um pouco mais de risco por retornos potencialmente maiores;

- Arrojado: aceitam riscos elevados em troca de altos retornos potenciais.

Compreender seu perfil te ajudará a selecionar modalidades de investimentos que se alinhem com sua disposição para assumir riscos e, assim, alcançar suas metas financeiras.

Monte um planejamento financeiro

Um planejamento financeiro sólido envolve organizar suas finanças pessoais e criar um orçamento. O recomendado é deixar pelo menos 10% da sua renda separada para os investimentos.

Comece avaliando suas receitas, despesas e dívidas. Lembre-se de estabelecer um fundo de emergência para cobrir imprevistos e assegure-se de que você tenha uma base financeira estável antes de investir.

Planejar suas finanças garante que você esteja em uma posição segura para investir. Além do mais, essa segurança é um suporte para manter o bem-estar financeiro mesmo com as eventuais flutuações do mercado.

Escolha os tipos de investimentos financeiros

Com seu perfil de investidor estabelecido e as metas definidas, é hora de escolher quais tipos de investimento atendem às suas necessidades.

Investimentos de renda fixa, como Tesouro Direto e CDBs, são ideais para quem busca segurança e retornos previsíveis. Já investimentos de renda variável, como ações e fundos imobiliários, oferecem maior potencial de retorno, mas com maior risco.

Também é recomendável diversificar seus investimentos para balancear risco e retorno.

Abra uma conta em uma corretora

Para começar a investir, é necessário abrir uma conta em uma corretora de valores. Pesquise e escolha uma corretora que ofereça as opções de investimento que você deseja e que tenha uma boa reputação no mercado.

Não se esqueça de verificar taxas, serviços e a qualidade do atendimento ao cliente. Após abrir a conta, você poderá transferir recursos e começar a realizar suas operações de investimento.

Faça o monitoramento

Por fim, após iniciar seus investimentos, é importante acompanhar seu desempenho regularmente. Esse é um passo importante, visto que o mercado e as suas mudanças podem afetar o retorno dos investimentos.

Avalie se os investimentos estão progredindo em direção aos seus objetivos e faça ajustes quando necessário. Esse acompanhamento constante ajuda a identificar e corrigir possíveis problemas, além de manter a estratégia de investimento alinhada com as metas financeiras.

Quais são os principais tipos de investimentos para empresas?

Além dos investimentos para pessoa física, se você tem um negócio, também é fundamental encontrar maneiras de investir seu capital.

Isso porque por meio de investimentos seguros e eficientes, a empresa consegue manter estabilidade mesmo em momentos difíceis.

Confira agora quais são os tipos de investimentos mais aconselháveis para empresas:

- CDB (Certificado de Depósito Bancário);

- RDB (Recibo de Depósito Bancário);

- LCI (Letra de Crédito Imobiliário) e LCA (Letra de Crédito do Agronegócio);

- Debêntures;

- Ações;

- Fundos de investimento.

Conte com o Asaas para crescer o seu negócio

A melhor forma de investir no desenvolvimento da sua empresa é utilizar ferramentas do mercado que garantem resultados positivos. Assim, é possível automatizar processos e focar no que realmente importa: crescer seu negócio.

O Asaas é uma conta digital PJ completa que automatiza processos financeiros e oferece soluções para uma gestão mais dinâmica e segura.

Com o Asaas, seu negócio terá:

- Soluções para recebimento e pagamento: melhore a eficiência no recebimento de pagamentos e facilite as transações com os meios de pagamento mais populares, garantindo segurança e praticidade;

- Soluções para venda presencial e online: expanda seu alcance e aumente as vendas com autonomia para operar tanto no ambiente físico quanto online. Com o Asaas, seu negócio ganha mais autonomia para as vendas no ambiente físico e online;

- Soluções de cobrança: simplifique a cobrança dos clientes com a conta PJ Asaas, que torna o processo mais rápido e eficiente;

- Soluções para gestão financeira: organize suas finanças, otimize processos e administre melhor o fluxo de caixa para melhorar o desempenho das operações.

Abra sua conta digital no Asaas agora e simplifique sua gestão financeira!

O asaas possui opções para investimentos?

Olá, Renato

O Asaas ainda não possui opções de investimento. Mas temos diversos recursos para organização financeira e capital de giro, saiba mais aqui: https://www.asaas.com/antecipacao-de-recebiveis