Uma das prioridades de uma empresa bem-sucedida é o relacionamento com o cliente. Segundo pesquisa da Salesforce, 89% dos consumidores têm mais propensão a fazer outra compra se têm uma boa experiência e relacionamento com a empresa.

Nutrir uma conexão com o consumidor vai além de uma conversa no momento de realizar uma venda ou fechar um negócio. Essa relação começa bem antes da venda e se estende em uma conexão contínua.

Para isso acontecer, é preciso trabalhar na conquista do comprador, mantendo uma relação pautada em confiança, respeito e interesses em comum. Pensando nas particularidades deste desafio, criamos um guia completo sobre relacionamento com o cliente, continue a leitura!

Navegue pelo conteúdo

O que é relacionamento com o cliente?

O relacionamento com o cliente diz respeito à conexão que o consumidor estabelece com o negócio. É importante que esse processo seja saudável, pautado em entregas de soluções que realmente façam sentido para o consumidor.

Para ter sucesso em um negócio é importante entender que a lucratividade é uma consequência de ser bem-visto pelos clientes. É possível conquistá-la por meio de um atendimento de excelência e do investimento em estratégias de fidelização dos clientes.

Para oferecer um bom atendimento, é necessário conhecer o cliente, para isso, saber os diferentes tipos é primordial. Essa diversificação gera a necessidade de modulação no contato.

Diferença entre os tipos de cliente

Antes de pensar em formas de criar um bom relacionamento com o cliente, é importante conhecer os principais tipos de cliente que um negócio pode encontrar.

Como os perfis são diferentes, entendê-los é essencial para a criação de estratégias direcionadas:

- Cliente neutro: opinião dele a respeito da marca ou empresa não é tão sólido, uma vez que já experienciou devolutivas boas e ruins. No entanto, caso as ruins persistam, há mais chances de fechamento com outra empresa. Para mantê-lo, é importante focar em experiências positivas.

- Cliente divulgador da marca: com esse perfil, já existe um relacionamento consistente, já que ele gosta dos produtos/serviços e se identifica com os valores da marca. Ele divulga a marca gratuitamente para conhecidos. Com esse perfil, é importante continuar nutrindo um contato próximo e contínuo.

- Cliente que não se identifica totalmente com a empresa: apesar de receber promoções e outras divulgações com frequência, ele não tem interesse em buscar as soluções da empresa.

- Cliente que não gosta da empresa: pode ser bastante danoso para a imagem da empresa, já que ele pode compartilhar sua opinião negativa em diversos canais e influenciar a decisão de outros compradores. Assim, é importante tentar buscar ressignificar a relação.

- Cliente empoderado: preza pela qualidade do atendimento e pelo preço (ou custo-benefício) dos produtos/serviços oferecidos, sem se importar com os valores da marca. O ideal, com ele, é agregar valor ao que oferece, sempre investindo em melhorias na oferta do produto.

Conhecer essas nuances de cada tipo de cliente permite que a empresa ofereça uma experiência personalizada, aumentando as chances de fidelização e recomendação para outros, enquanto minimiza o impacto de interações negativas.

Qual a importância do bom relacionamento com o cliente?

Nutrir um bom relacionamento com o cliente vai além de uma simples troca respeitosa. Atualmente, os consumidores buscam formas de se conectar com a empresa, seja pelos valores, qualidade dos produtos ou até mesmo pelo atendimento.

Por isso, buscam empresas que vão além do retorno genérico e padronizado. Ou seja, eles esperam uma personalização, uma melhor experiência na jornada de compra, com maior atenção às questões que apresentam.

Conforme dados da Khoros, cerca de 83% dos clientes se sentem mais leais às marcas que resolvem seus problemas.

Assim, ter um bom relacionamento com o cliente pode deixá-lo mais próximo da empresa, gerando valor por meio de feedbacks e trocas diárias. E isso pode trazer muitos benefícios, como:

- Vantagem competitiva em relação à concorrência;

- Feedbacks construtivos de melhorias;

- Crescimento orgânico por meio de recomendações dos clientes;

- Diminuição no churn;

- Aumento do ticket médio do cliente.

Por isso, cada cliente, único em suas demandas, exige também uma forma diferenciada de criar um vínculo e manter a comunicação.

Quais são as formas de relacionamento com o cliente?

Todo cliente tem um certo nível de proximidade e relação com a empresa. E esses níveis podem ser descritos de 5 formas básicas, que englobam a necessidade do cliente, a qualidade da experiência e a extensão do relacionamento.

Para entender melhor, descrevemos cada um dos 5 tipos de relacionamento com o cliente nas próximas linhas.

Nível Básico de relacionamento

Como o próprio nome já diz, o nível básico sugere que o relacionamento com o cliente é extremamente superficial ou até mesmo inexistente. Nesse caso, não há muita escuta ativa, nem a coleta de feedbacks.

É comum que empresas que focam em oferecer o maior número de serviços/produtos para o maior número de consumidores, mantenham esse tipo de relação. No entanto, também não há espaço para a criação de vínculos duradouros.

Nível Reativo de relacionamento

O nível de relacionamento reativo não é muito diferente do básico. Nesse caso, a empresa ainda não pensa em formas de trazer o cliente para um compromisso duradouro, apenas pensa no aumento das vendas.

Ou seja, os vendedores tentam fazer o cliente realizar a compra do maior número de produtos ou serviços possíveis, sem considerar formas de atendê-lo ou de solucionar seus problemas.

No entanto, ao não investirem em um nível maior de relacionamento, após uma única experiência ruim, o cliente facilmente escolhe outra empresa para realizar suas próximas compras.

Nível Responsável de relacionamento

Nessa etapa de relacionamento, a empresa passa a reconhecer a importância de ter vínculos com os consumidores. Assim, há maior instrução para a equipe de vendas, prezando pela experiência e pela resolução dos problemas.

Geralmente, empresas com esse nível de consciência já começam a trabalhar com o pós-venda, pensando na retenção do cliente. No entanto, ainda não tem um grau de profundidade muito alto nessa relação.

Nível Proativo de relacionamento

Nesse estágio de relacionamento, há mais seriedade por parte da empresa. A equipe de vendas começa a olhar a comunicação de outra forma, mantendo um contato contínuo com o cliente.

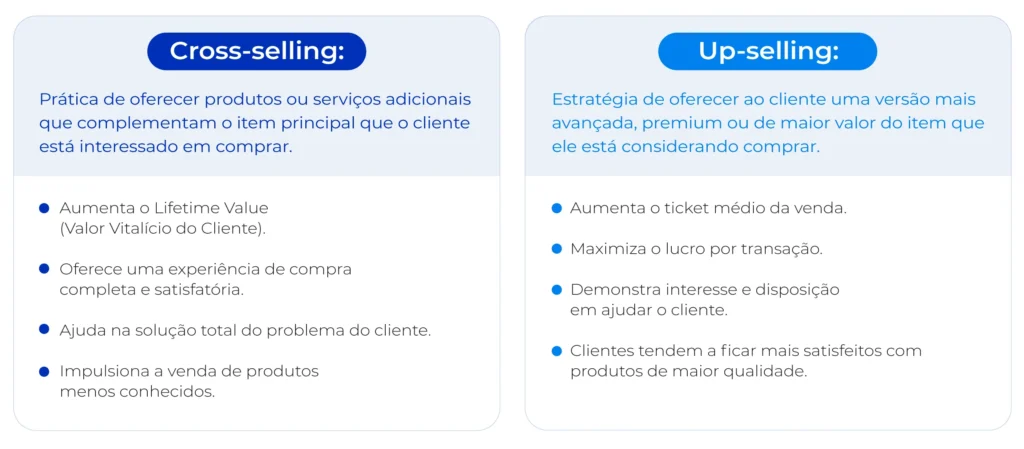

Diversas estratégias de vendas são aprimoradas, como cross selling e up selling, por exemplo. A ideia, nessa etapa, é entender as dores e necessidades do cliente como uma prioridade, pensando em toda a jornada.

Nível de relacionamento de Parceria

No último nível, é quando o cliente se torna divulgador da marca, e assume o papel de parceiro da empresa. Ou seja, faz propagandas orgânicas, ou até mesmo auxilia outros consumidores a encontrarem as soluções que a empresa oferece.

Nesse momento, já é comum ter um nível de organização maior, contando com um CRM e automações para manter um contato periódico com os clientes, reunindo mais informações para a criação de um funil de vendas mais personalizado.

Com os tipos de cliente e tipos de relacionamento explicados, chegou a hora de aprender algumas dicas cruciais para ter um bom relacionamento com os consumidores.

6 dicas para ter um bom relacionamento com o cliente

Após entender os tipos de relacionamento com o cliente e reconhecer a etapa na qual a empresa se identifica, é hora de aprender algumas formas de criar ou melhorar essa conexão.

Do básico até o nível de parceria, sempre é possível criar um planejamento estratégico para focar nas necessidades do consumidor e entendê-lo a fundo.

Muitas ferramentas podem auxiliar nesse processo, tornando-o mais simples de manejar, mas é preciso entender primeiro a base do que deve ser realizado. Vamos lá?

1. Cumpra com o que promete

Para conquistar um bom relacionamento com o cliente, é indispensável que a empresa cumpra com o que promete e entregue o que ele espera.

Além disso, existem outros pontos importantes para melhorar a percepção do consumidor: cumprimento de prazos de entrega, oferta de soluções específicas ou até mesmo o chamado overdelivery — entregar mais do que foi prometido.

Apesar de parecer óbvio, é essencial fazer um follow-up, para dimensionar se os clientes estão satisfeitos com o que foi prometido e se conseguiram encontrar as soluções de seus problemas com a empresa.

2. Entenda o comportamento do cliente

Após conhecer os tipos de cliente, é mais fácil de assimilar os comportamentos. Com isso, encontrar o público-alvo para cada ação fica mais fácil.

A criação de personas ajuda no desenvolvimento de estratégias para que o produto ou serviço alcancem o consumidor, estreitando os laços entre empresa e cliente. É importante mapear pontos como:

- Frequência de uso de redes sociais e quais as favoritas;

- Frequência de compras no seu segmento;

- Formas que preferem buscar pelo produto/serviço e por onde fecham a compra; entre outros costumes.

Mesmo para aqueles clientes que já fazem parte do seu funil, entender o comportamento de cada um em todas as etapas prepara a equipe para possíveis intercorrências até o pós-venda.

3. Trabalhe prezando o sucesso do cliente

Um bom relacionamento vai além de realizar um bom atendimento. É preciso buscar todas as formas de alcançar o sucesso, visando a satisfação do consumidor ao fim do processo.

Isso envolve, oferecer as soluções corretas e adequadas para o cliente, tendo a certeza de que ele está satisfeito com o que foi oferecido.

Lembre-se: o sucesso do cliente é o sucesso da própria empresa. Por isso, é preciso colocar as necessidades dele acima de tudo, em uma cultura voltada para orientação, resolução de dúvidas e orientações assertivas.

4. Recolha e internalize os feedbacks

Implementar a cultura de feedbacks é essencial para estreitar as relações com o consumidor. Ouvindo a opinião do cliente, é possível retirar informações que podem se tornar ações para melhorias em processos ou produtos.

Com essas ações, é mais fácil alcançar a satisfação do cliente em níveis maiores. Além de melhorar processos internos, que podem estar travados por falta de resolução.

Vale ressaltar que receber os feedbacks não significa implementar todas as mudanças sugeridas. Basta entender as necessidades do consumidor e direcionar as possíveis melhorias para os times responsáveis, para possíveis mudanças.

5. Oferecer soluções exclusivas

Para deixar a empresa em destaque de bom relacionamento com o cliente, uma estratégia boa é criar diferenciais, após a análise da concorrência. Assim, criar condições exclusivas para o cliente pode deixá-lo mais conectado à marca.

Veja alguns exemplos de ações que podem ser implementadas:

- Oferecer descontos exclusivos: na primeira compra, em mês de aniversário, para determinados grupos de clientes, para o pagamento antes do vencimento, etc;

- Condições de pagamento diferenciadas: como parcelamento sem juros, carnê de pagamento, boleto, etc;

- Pensar em clubes de benefícios ou programas de fidelidade: a depender do que é oferecido.

Com isso, é possível proporcionar uma experiência única para os clientes, deixando claro que a empresa faz o possível para mantê-lo feliz e fidelizado.

6. Utilize de ferramentas tecnológicas para fazer a gestão do relacionamento

São várias etapas para garantir que a gestão do relacionamento com o cliente funcione conforme o esperado. E, por isso, existem diversas ferramentas digitais que podem ajudar a manter essa conexão com a empresa.

Ferramentas tecnológicas, como soluções de automação de cobranças e comunicação, auxiliam as empresas a manterem um contato mais eficiente e personalizado com os clientes, garantindo que eles se sintam acompanhados durante toda a jornada.

Soluções desse tipo proporcionam uma experiência mais fluida e confiável. Para começar e nutrir relacionamentos longos e duradouros, a empresa pode investir em:

- Redes sociais;

- Chat e chatbots;

- E-mail;

- WhatsApp e Telefone;

- SAC;

- Site;

- Sistemas de gestão de relacionamento com o cliente (CRM);

- Sistema de gestão de cadastros, como um sistema ERP.

O relacionamento com o cliente é essencial para o crescimento da empresa, e deve sempre ser valorizado em todas as etapas. O interesse do cliente é determinante para a tomada de decisões estratégicas.

Para saber mais sobre o relacionamento com o cliente e importância da manutenção dessa conexão, continue no blog do Asaas e aprenda mais sobre Satisfação do Cliente e sua importância.