A desorganização das finanças pessoais pode gerar grande impacto na vida das pessoas. Ela se faz presente em diversos momentos, seja na hora de guardar dinheiro, ou apenas de anotar os gastos mensais.

Por isso, surgir a dúvida e a necessidade de saber como organizar as finanças pessoais para mudar o panorama financeiro, por meio de um consumo consciente de dinheiro.

A falta de organização pode levar a diversos problemas, como: atraso de contas, gastos desnecessários, renda comprometida, etc. Pensando nisso, separamos algumas dicas para você aprender como começar a organizar suas finanças pessoais.

Navegue pelo conteúdo

O que são finanças pessoais?

As finanças pessoais envolvem todas as responsabilidades financeiras que um indivíduo possui em sua vida. Neste conceito, englobam-se alguns processos: as entradas e saídas, o planejamento e organização financeira, além das decisões que podem ser tomadas a partir disso.

Com base na organização dessas informações, é possível criar estratégias de gestão financeira pessoal, que auxiliam no controle dos gastos. Uma ferramenta útil nesse processo é a matriz de decisão, que pode ajudar a priorizar ações e identificar as melhores escolhas financeiras.

Por meio dessa gestão, é possível entender quando e como economizar o dinheiro recebido, além de possibilitar a quitação de dívidas e a criação de metas.

Por que é importante organizar as finanças?

Aprender sobre finanças e começar a organizá-las é um passo importante para obter maior controle das decisões, além de combater a desorganização e possível acúmulo de dívidas e obrigações financeiras.

Outro ponto importante da organização financeira é a possibilidade de juntar dinheiro para alguns objetivos, como: viagens, compra de um apartamento, e até mesmo planejar a aposentadoria.

De acordo com uma pesquisa feita pela FEBRABAN (Federação Brasileira de Bancos), 74% dos entrevistados gastam o mesmo valor ou mais do que ganham no mês.

Além disso, 68% dos brasileiros também não possuem nenhuma segurança sobre como será o futuro financeiro.

Com base nessas informações, é possível compreender que o entendimento sobre as finanças pessoais ainda é muito limitado.

Por conta disso, com as finanças pessoais organizadas, há menos chances de gastar mais do que ganha. Por meio dessa gestão, é possível se precaver e evitar a inadimplência.

A organização financeira evita a inadimplência

A inadimplência acontece, quando as obrigações financeiras deixam de ser cumpridas no prazo estabelecido.

Esse atraso pode acontecer por muitos motivos, como: falta de organização, perda de emprego, uso inadequado de crédito, custo de vida elevado, despesas imprevistas, etc.

Mesmo que essas situações ocorram, é possível evitar prejuízos e consequências maiores de tornar-se inadimplente. Entre as consequências:

- Negativação no Serasa e no SPC;

- Restrição de crédito;

- Dificuldade de obtenção de crédito para outros fins;

- Redução do score;

- Risco de penhora de bens e da conta bancária, etc.

Conforme a pesquisa sobre o Comportamento do Endividamento, da Opinion Box com a Serasa, cerca de 83% dos endividados têm problema para dormir, enquanto outros 61% relatam viver ou ter sentido “crises de ansiedade” ao pensar nas dívidas.

Para evitar esses pontos, aprender como organizar as finanças pessoais e manter as contas em dia é um passo fundamental. Afinal, além do aspecto financeiro, as dívidas e a desorganização podem afetar o lado pessoal e psicológico.

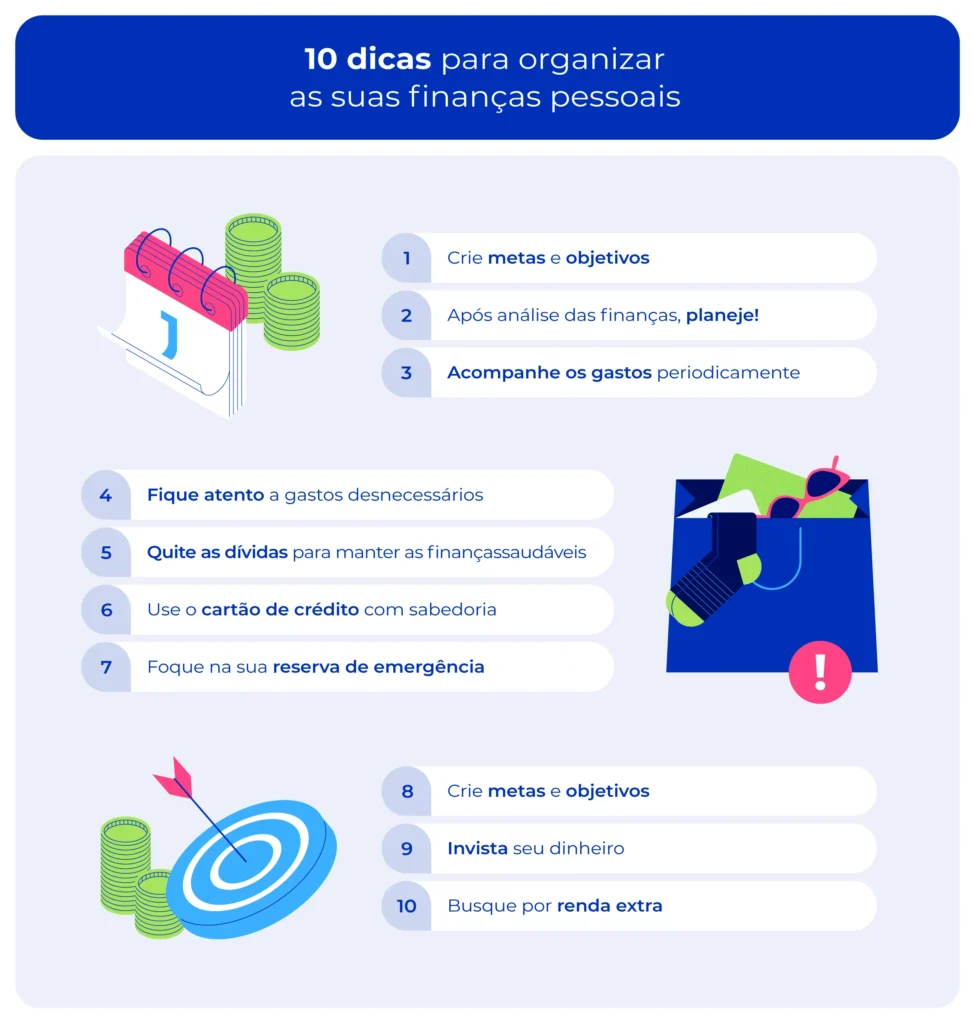

10 dicas de como organizar as finanças pessoais

Para começar o processo de organização financeira, é preciso paciência, dedicação e rotina. Além disso, é importante desenvolver o hábito de monitorar as ações.

Por isso, aplicar as dicas a seguir é fundamental para o sucesso da sua organização financeira.

1. Organize as entradas e saídas de dinheiro

Essa parte da organização é a mais importante. Manter um registro atualizado de suas entradas e saídas, proporciona maior clareza de sua atual situação financeira. A ideia, de maneira geral, é: analisar os gastos no fim do mês e identificar pontos de melhoria.

Além de ajudar a entender os padrões de consumo, será possível criar um orçamento para cada área da sua vida.

A organização permite o entendimento sobre:

- Gastos em contas fixas (aluguel, transporte, alimentação, etc).

- Gastos em contas variáveis (contas de consumo, cartão de crédito, entre outros);

- Gastos não-essenciais;

- Dívidas pendentes.

Com essa análise você consegue entender se gasta mais do que ganha, os motivos, e, além disso, traçar rotas as seguir a partir desse primeiro diagnóstico.

2. Crie um orçamento mensal

É hora de criar um orçamento com base na sua realidade. Ou seja, entender quanto do valor das entradas é comprometido com gastos essenciais e supérfluos, e o quanto pode ser guardado.

A partir disso, você saberá o montante que terá disponível, traçando metas que possibilitem mudar algumas situações como sair das dívidas, por exemplo.

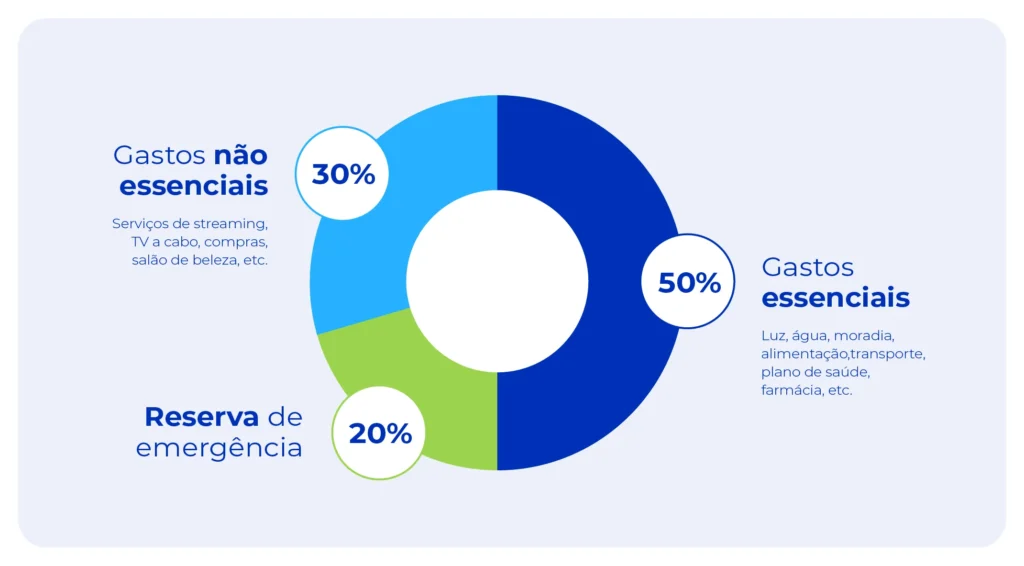

Regra do 50-30-20

Nesse momento, você pode aplicar o método 50-30-20:

- 50% da sua renda para gastos de moradia, alimentação, etc.;

- 30% da sua renda para lazer e desejos pessoais;

- 20% da sua renda para poupança e pagamento de dívidas.

Com isso, você restringe alguns gastos, impondo limites mensais nas despesas de cada “área”. No entanto, é possível alterar essas proporções para valores que façam sentido na sua realidade.

Dentro dessas categorias, você pode utilizar subcategorias, conforme as necessidades individuais de cada tópico.

3. Use métodos de organização financeira pessoal

Após entender o panorama financeiro geral,é importante utilizar alguns métodos de organização para manter o controle de entradas e saídas. Para isso, você pode utilizar planilhas de controle financeiro, cadernos, aplicativos no celular, entre outros.

É importante ser algo de fácil manutenção, uma vez que será revisitado e alterado com frequência. Portanto, pesquise opções antes de escolher qual será o método usado.

Por exemplo, empresas geralmente usam planilhas de controle de fluxo de caixa, para poder registrar todos os gastos. Tente usá-las como inspiração e adequá-las para as necessidades pessoais. Confira a planilha do Asaas para se inspirar.

4. Identifique e corte os gastos não-essenciais

Um dos pontos mais importantes na hora de saber como organizar suas finanças pessoais é evitar os gastos desnecessários. Esses gastos incluem desde compras por impulso, até gastos diários supérfluos.

É preciso ponderar sobre a necessidade real de uma compra. Antes de finalizar o pedido, entenda se é um gasto que pode ser deixado para depois ou se é algo realmente importante.

É claro que, partindo do orçamento pré-estabelecido, algumas compras podem ser realizadas, mas sempre com planejamento e sem impulsividade.

No entanto, esse corte de gastos supérfluos, com certeza fará muita diferença no orçamento no fim do mês e será possível perceber que, muitas vezes, o dinheiro está indo embora com compras que poderiam ser evitadas.

5. Analise e renegocie as dívidas

Não possuir nenhuma dívida ativa, é um ótimo passo para alcançar a saúde financeira.

No entanto, sabemos que contratempos podem acontecer e pagamentos em atraso ou parcelas muito altas podem criar pendências financeiras. Porém, é possível encontrar uma forma de sair das dívidas.

É necessário entender o motivo dessa dívida ter surgido. Seja por desorganização ou por mau uso dos recursos financeiros, independente do motivo, é importante compreender a raiz do problema e adequá-la para a realidade.

Para te ajudar, algumas medidas podem ser tomadas, como:

- Cortar gastos supérfluos;

- Tentar transformar o montante final em uma única dívida;

- Entrar em contato com os credores para renegociação.

Conhecendo o orçamento mensal e aplicando essas medidas, é possível usar uma parte da sua renda, para quitar os valores devidos.

Além de manter o nome limpo e garantir mais acesso ao crédito em outras situações, renegociar as dívidas também pode trazer mais economia para o orçamento.

Ou seja, trocar uma dívida por outra, com menores taxas de juro, pode ser mais benéfico, com parcelas que caibam no seu bolso.

Algumas instituições também tendem a fornecer descontos para o pagamento, diminuindo o valor final da dívida.

6. Crie uma reserva de emergência

Pensar em uma reserva de emergência é fundamental para o início da organização das finanças pessoais. Esse dinheiro ficará disponível para imprevistos e eventualidades, que podem custar mais caro no orçamento.

Para quem está aprendendo como organizar as finanças pessoais, é importante entender que essa reserva deve ficar em uma conta separada, apenas para depositar o valor e deixá-lo guardado.

Além disso, é importante que essa reserva cubra as suas despesas por um determinado período, que varia entre 3 meses, 6 meses ou até 1 ano.

Para isso, é preciso calcular, com base na organização das suas entradas e saídas, o montante final. Assim, será possível realizar uma projeção de quanto dinheiro deve ser guardado por mês para a construção desse fundo de emergência.

7. Use o cartão de crédito com sabedoria

O uso do cartão de crédito pode se tornar um contratempo da saúde financeira. Isso porque, se usado de maneira precipitada e impensada, pode tornar os gastos maiores que as entradas. Ou, ainda, tornar-se uma dívida indesejada.

Para isso, é essencial entender a origem dos gastos e analisar em quais momentos e para quais fins o cartão está sendo usado. É importante evitar usá-los até consolidar uma estratégia de organização financeira.

Deixe o cartão de crédito para momentos de emergência, ou para gastos que já são previstos. Vale ressaltar que os cartões de crédito não são vilões, mas devem ser usados com estratégia e equilíbrio.

8. Crie metas e objetivos em sua organização financeira pessoal

Após analisar, é hora de definir metas financeiras. Essas metas podem ser de curto, médio ou longo prazo, a depender do seu objetivo. Por exemplo:

- Curto prazo: economizar para criar a sua reserva de emergência;

- Médio prazo: administrar seu dinheiro para conseguir dar entrada em um imóvel em 5 anos;

- Longo prazo: economizar para a aposentadoria.

Elas podem ajudar a deixar o objetivo mais tangível, expressando o motivo de organizar as finanças, além de incentivar a fazer os esforços necessários para tal. No entanto, essas metas não precisam necessariamente ser para algo fixo.

Ter o objetivo de tornar-se financeiramente saudável já é motivo suficiente para começar.

9. Invista o seu dinheiro

Além de guardar dinheiro para objetivos específicos, um dos pontos importantes para organizar as suas finanças pessoais é conhecer bons tipos de investimento para aumentar o patrimônio que está criando.

Existem diversos tipos de aplicações financeiras para cada perfil de investidor. Entre eles estão:

- Tesouro Direto;

- Certificados de Depósitos Bancários (CDB);

- LCI e LCA;

- Debêntures;

- Fundos de renda fixa;

- Ações;

- Fundos de investimentos imobiliários; entre outros.

10. Procure outras fontes de renda

Por vezes, mesmo colocando todas as estratégias em prática, organizar as finanças pessoais ainda pode ser desafiador.

Os gastos ainda podem ser maiores que as receitas. Por isso, é importante manter a mente aberta para outras fontes de arrecadar dinheiro.

Seja em pequenos trabalhos no final de semana, na venda de produtos ou na oferta de serviços. Até mesmo vendendo itens pessoais para pagar dívidas. Buscar fontes de renda extra pode ser essencial para alcançar a saúde financeira mais rapidamente.

Pense em soluções que podem trazer, a curto, médio ou até mesmo longo prazo, retornos financeiros para complementar os valores fixos. Com isso, é possível organizar uma estrutura financeira pessoal mais sólida e menos suscetível a erros.

Caso queira aprender mais sobre finanças, continue a leitura e aprenda qual é a diferença entre poupança e investimento!