No processo de gestão de negócios, existem diversas métricas que medem o sucesso ou o fracasso de vendas. Uma das mais importantes é a taxa de conversão, que mede a eficiência de todas as estratégias elaboradas para captar clientes.

A partir desas métrica, é possível compreender o comportamento do consumidor no negócio e como eles passam de meros usuários para clientes no fluxo de vendas. Embora 26% das empresas não calculem ou não usem essa taxa, segundo o Panorama de Vendas 2024 da RD Station, ela é essencial para o sucesso de vendas empresariais.

Por isso, vamos explicar o que é taxa de conversão, sua importância e como ela pode ser usada para melhorar o desempenho da empresa. Continue nas próximas linhas!

Navegue pelo conteúdo

O que é taxa de conversão?

A taxa de conversão é uma métrica que visa medir o sucesso de estratégias de marketing e vendas. Ela representa a porcentagem de visitantes do site ou leads gerados que realmente se convertem em clientes.

Ou seja, ela analisa todos os clientes que acessaram alguma página e realizaram a ação pretendida – a chamada conversão. E, com isso, passaram a integrar e avançar no funil de vendas da companhia.

Além disso, essa métrica pode ser relacionada a outros indicadores, permitindo uma visão mais ampla sobre negócio e possibilitando estratégias mais assertivas.

Qual a importância de calcular a taxa de conversão?

A partir do funil de vendas ou funil de marketing, cria-se uma jornada para os clientes terem contato com a marca por meio de campanhas, anúncios ou conteúdo.

Conforme o consumidor avança as etapas, existem gatilhos que incentivam a conversão, a fim de que ele se transforme em consumidor.

A partir da taxa de conversão, mede-se o sucesso desse processo. Além disso, em conjunto com o funil de vendas, também indica em que momentos o consumidor desistiu da jornada ou converteu.

Mas, além disso, existem outros pontos que tornam a taxa de conversão uma métrica essencial para empresas:

- Otimização de recursos: ao analisar os resultados provenientes desse cálculo, pode-se escolher por realocar recursos de maneira assertiva, para campanhas que surtam maior resultado, por exemplo.

- Melhoria nas estratégias de aquisição: a partir dos resultados obtidos na taxa de conversão, os responsáveis conseguem analisar as estratégias criadas e entender quais funcionam ou não, para assim buscar novas abordagens, mudar informações e recalcular a rota.

- Identificação de erros e falhas no processo: no funil de vendas, é possível identificar possíveis problemas em cada etapa. Isso dificulta a captação de leads, impactando a taxa de conversão. Assim, identificam-se essas falhas e as corrigem, para novos testes.

- Identificação do público-alvo: a taxa de conversão também dá insights muito importantes para a personalização dos públicos e comportamento do cliente. Afinal, é preciso conhecê-los e entendê-los, visando a conversão.

Como calcular taxa de conversão?

O objetivo da taxa de conversão em vendas é calcular quantos leads se tornaram clientes, para obter uma vantagem competitiva em relação à concorrência. E, com isso, melhorar os índices e resultados empresariais.

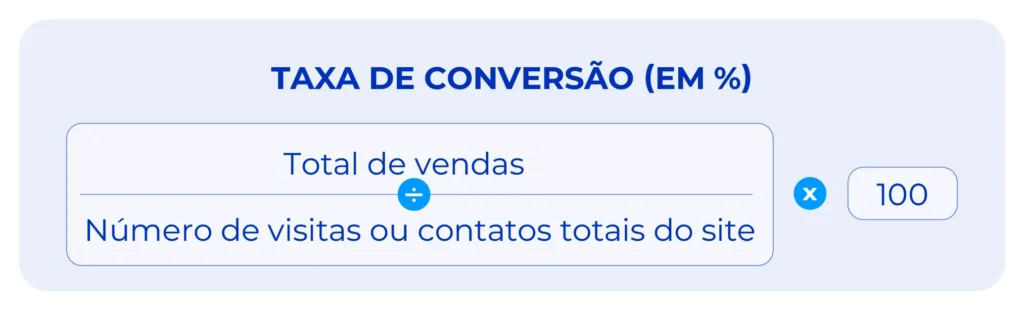

Sendo assim, entender como calcular taxa de conversão é bastante simples: basta dividir o número de conversões pelo número de visitas ou contatos totais.

Veja um exemplo prático para facilitar o entendimento:

- Se em um mês houve 1.000 visitas e 100 envios de formulários (ações de conversão), o cálculo da taxa de conversão para leads dará 10%.

- Se desses 100 leads, 5 se tornaram clientes efetivamente a taxa de conversão de vendas é de 5%.

Como saber se a taxa de conversão está boa?

Ao possuir os números de taxa de conversão, é preciso analisar os dados de forma estratégica e isenta para o sucesso da gestão do negócio. Mas como saber se a taxa de conversão está boa?

O primeiro passo para a análise é entender que não existe taxa de conversão ideal. Afinal, esse número varia muito para cada segmento e considera diferentes fatores, como: custos para adquirir leads, preço dos produtos, tempo para conversão e as necessidades do negócio.

Por isso, o indicado é realizar uma análise de concorrência para entender qual é a taxa de conversão média do segmento. Com essa informação, o próximo passo é analisar cada etapa do funil e entender para que servem os momentos indicados na jornada de compra do consumidor.

Para essa análise completa, cada etapa terá uma métrica que precisa ser avaliada e otimizada para indicar o sucesso do negócio – além do resultado. Confira:

Atração: número de usuários

Na fase de atração, o fundamental é observar o número de usuários atraídos para visitar ou conhecer a marca. Nesse ponto, estamos falando do topo do funil – ou seja, o usuário ainda não possui uma intenção clara de compra.

Por isso, o que vale aqui é observar a quantidade de visitantes atraídos para entender melhor sobre a empresa e as soluções apresentadas.

Captura: número de leads

Na fase de captura, porém, o número de leads se torna mais importante.

Aqui as medidas já são qualitativas, ou seja, focadas na qualidade dos usuários que avançam para as próximas etapas do funil de vendas.

Nutrição: número de MQLs

Na etapa de nutrição, os leads recebem mais informações sobre os produtos, serviços, vantagens e soluções oferecidas pela empresa. Nessa fase, os leads precisam ser supridos a partir de estratégias eficientes.

Portanto, os Marketing Qualified Leads (MQL) ou “Leads Qualificados para Marketing” são os clientes que já receberam alguns e-mails, e-books e outros possíveis materiais sobre as soluções da empresa.

Eles entendem a necessidade que precisam suprir, embora ainda não estejam decididos. Por isso, para avaliar se essa etapa está sendo eficiente, é preciso se atentar a taxas de desistência do fluxo de inbound ou perda do contato com os leads.

Conversão: número de SQLs

Na etapa de conversão, os leads precisam se tornar o cliente potencial. O contato com esses consumidores precisa ser personalizado e eficiente – afinal, eles estão muito próximos da fase de conversão.

Por isso, é essencial possuir ferramentas eficientes de CRM, para se comunicar com esses leads a partir de uma estratégia centralizada e assertiva.

Venda: número de clientes

Por fim, na etapa de vendas, o que falta é verificar quantos consumidores se tornaram clientes, convertendo através das vendas.

Essa etapa também segue uma necessidade de continuar nutrindo esses clientes com conteúdo e informações, para que eles tenham suporte pós-venda e voltem a consumir da sua marca.

Porém, vale ressaltar que esses clientes só chegaram aqui após passarem por todas as etapas do funil. E cada momento da jornada tem intenções específicas e precisa de diferentes estratégias e ferramentas fechar vendas.

4 dicas para otimizar a taxa de conversão em todo o funil de vendas

Conduzir o cliente por todas as etapas do funil de vendas é um processo que demanda bastante atenção e esforço da empresa.

Toda jornada pode levar dias ou meses até chegar ao momento de conversão, e por isso é tão frustrante quando uma falha na última etapa impede a conversão.

Para isso, é preciso seguir alguns passos para garantir que, mesmo sabendo o que é a taxa de conversão, ela será analisada da maneira correta. Separamos alguns pontos para implementar na empresa:

1. Entenda todas as etapas do funil de vendas

Apesar de parecer simples, o funil de vendas é resultado de um conjunto de estratégias e ações que auxiliam a empresa a conquistar clientes.

Após calcular a taxa de conversão e entender quais são os pontos de escoamento dos leads, é hora de criar soluções para melhorar a eficiência de cada etapa e usar essa ferramenta para vender mais.

Veja mais detalhadamente a respeito das etapas do funil de vendas:

- Topo do funil: foco em geração de tráfego e leads. Para otimizar a etapa de topo, a estratégia não pode focar somente em receber tráfego. O plano deve ser mais amplo, focado em quem deve receber os pontos de contato com o público, focando em campanhas em diferentes redes sociais, mídia paga, Google, etc. É válido realizar testes para entender quais estratégias dão mais resultado.

- Meio do funil: estágio de preparação para a compra. Nessa etapa, é importante saber quais tipos de informações são essenciais para ele converter, além do timing perfeito para a entrega dessas informações. Eles já conhecem o produto/empresa, mas ainda não estão 100% preparados para comprar.

- Fundo de funil: momento das vendas e retenção do cliente. Na etapa final, os clientes potenciais estão prontos para a etapa de conversão. Aqui os leads precisam estar identificados pelo time de vendas, conhecendo os produtos e soluções que devem adquirir.

- Remarketing para capturar oportunidades: embora não seja uma etapa do funil de vendas, o cliente convertido precisa continuar no radar. Afinal, ele ainda vai necessitar de um suporte personalizado ou pode querer voltar a comprar. Os leads perdidos pelo caminho também precisam ser mapeados.

Com o entendimento dessas etapas, é possível entregar ao lead exatamente o que ele precisa em cada estágio. E isso também pode acontecerl por meio de segmentações, pensando em características semelhantes entre os leads para alcançá-los mais rapidamente.

2. Invista em qualificar os leads

Mesmo com a captação e com todas as estratégias pensadas no funil de vendas, é preciso qualificar esses leads, avaliá-los, a fim de entender se eles têm algum potencial de conversão ou não.

Com isso, é necessário segmentá-los de algumas maneiras, como: os que valem a pena prospectar, os que estão em estágios mais iniciais de funil, os que estão tendendo para a concorrência, etc.

Além de tornar o processo mais profissional, a qualificação economiza tempo e recursos. Assim, os critérios mais utilizados, são: o grau de interesse, o perfil, o potencial financeiro (a partir da receita média do produto) e o estágio do funil.

Quanto mais qualificado, maior é a possibilidade de ele virar um cliente.

3. Teste o desempenho das estratégias

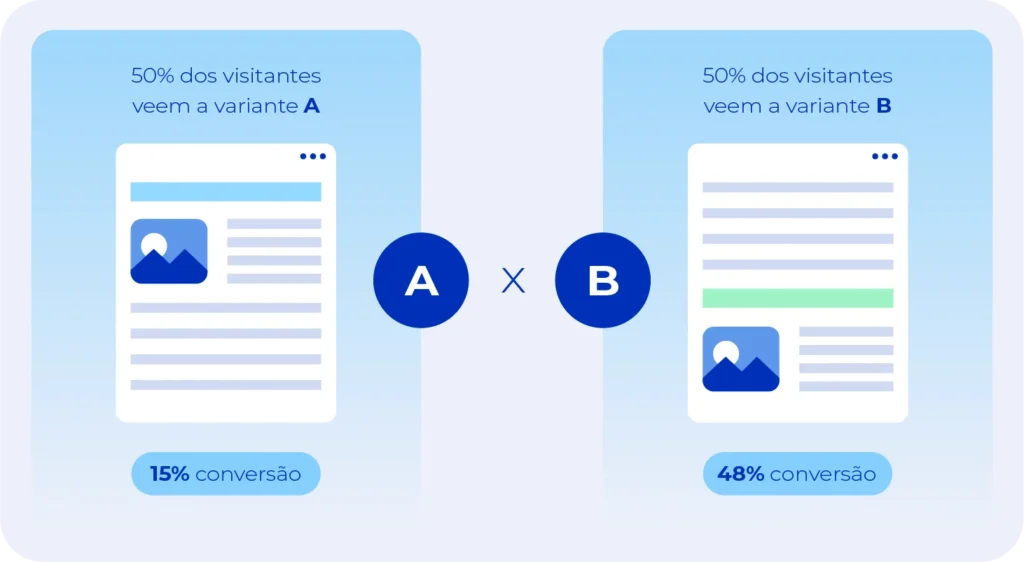

Uma prática muito comum do mundo digital é a realização dos testes A/B para a verificação de diferentes elementos. Eles servem para medir a assertividade de cada um deles e entender qual, entre ambos, obteve a melhor performance.

Eles são comuns em anúncios pagos, landing pages, e-mail marketing, etc., alterando as informações, CTA, criativos, entre outros pontos.

Com as métricas de cada uma das páginas lançadas, haverá a extração dos dados para a análise do que performou melhor, agradou mais o público e gerou mais conversões.

Assim, ele virará a referência para a captação de leads na estratégia, tornando o processo mais assertivo.

4. Invista em ferramentas completas para vender mais

O ponto crucial para entender o que é taxa de conversão está nas métricas. Mas, não adianta entender o conceito, sem as ferramentas para empreendedores corretas para levar à análise dos leads.

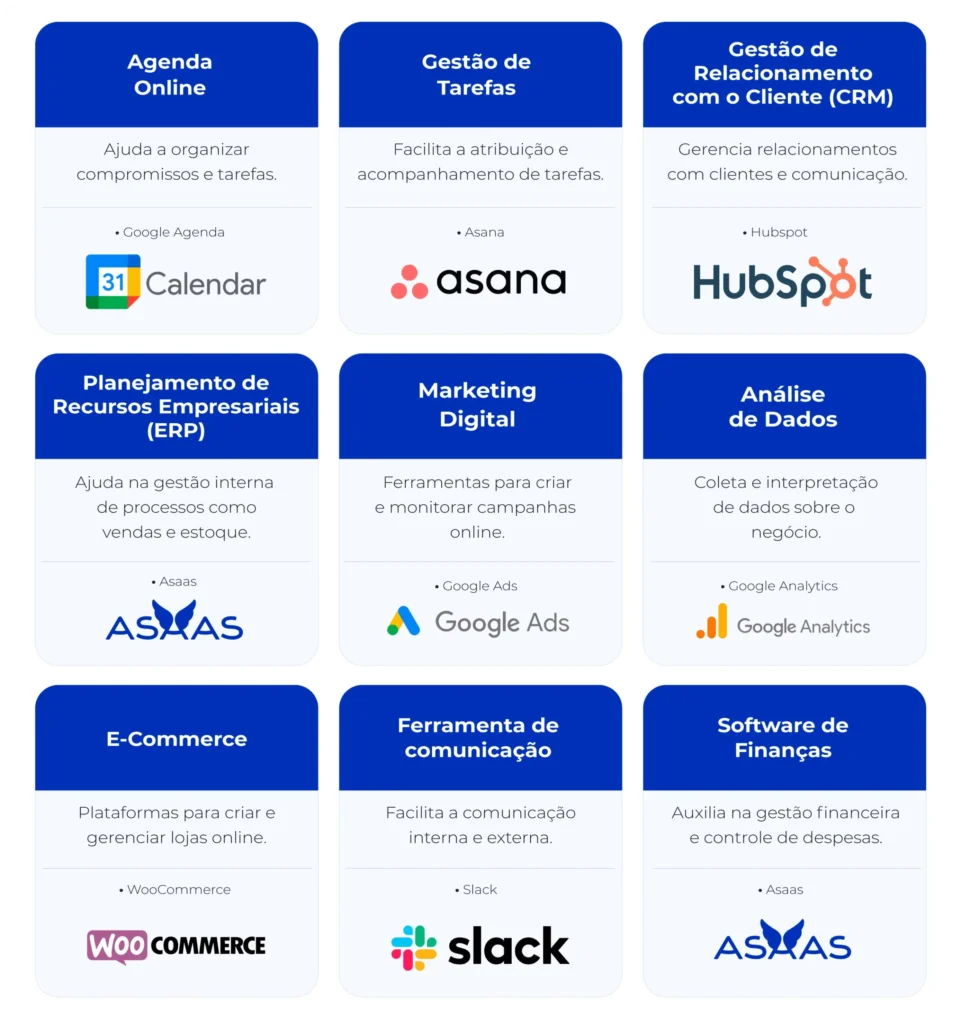

Diversas ferramentas atualmente auxiliam no processo de conversão e análise das informações, otimizando o processo de vendas, levando a bons negócios. O CRM, conforme já citado, é uma das melhores soluções para isso.

Ele extrai informações de prospects, informa sobre possíveis contatos e também analisa a evolução do funil. Com isso, identificam-se falhas no processo ou há a coleta de informações para a mudança de estratégias.

Veja algumas outras ferramentas para empreendedores que auxiliarão na gestão do negócio integralmente:

Embora seja muito importante entender o que é a taxa de conversão, pouco se pode realizar sem, de fato, o valor dela. Por isso, é importante realizar o cálculo para entender a real situação da sua empresa.

Agora você conhece todos os principais aspectos da conversão de vendas e entende como uma plataforma de pagamentos ajuda durante o processo. Saiba também como calcular o custo de aquisição de clientes.